Uplynulý týden na finančních trzích žádné rozuzlení v otázce sazeb nepřinesl. Naopak, centrální bankéři si jeli svou písničku a trhy zase svoji. Celé to skončilo tím, že trhy jsou na maximálních hodnotách, přičemž index S&P 500 se dostal na maximum historické. Dilema pokračuje. Kdo bude mít pravdu trhy nebo centrální banky?

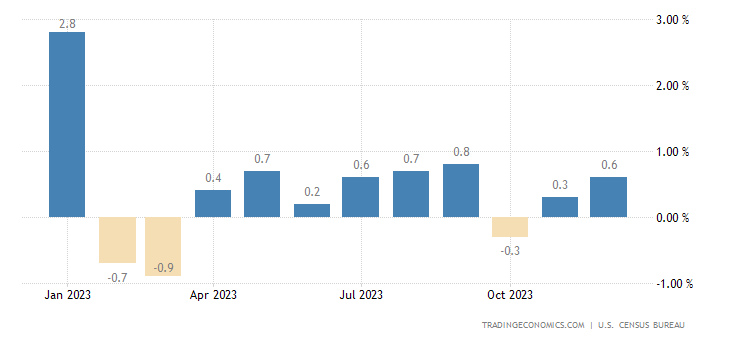

Rozdíly ve vnímaní nejsou jen mezi centrální bankou a trhy, ale nacházejí se přímo v realitě. Americký úřad Census zveřejnil údaj o maloobchodních tržbách. Prosinec znovu znamenal jejich silnější růst, Američanům chuť utrácet nechybí. Je to malý zázrak, když si uvědomíme, že průměrný úrok na kreditních kartách v USA dosahuje 24,59 %. Život na dluh se prodražuje, což však na situaci nic nemění.

Tyto údaje hodně vypovídají o finanční gramotnosti průměrných Američanů. Já osobně v tom vidím vysvětlení, proč se zvedání úrokových sazeb projevuje v ekonomice USA tak pomalu. Při minulých cyklech utahování měnové politiky totiž lidé jednali mnohem racionálněji než teď. Vysoké úroky na půjčkách automaticky vedly k racionalizaci spotřebního chování. Jinak řečeno, lidé začali šetřit ještě dříve, než se jim zablokovala platební karta.

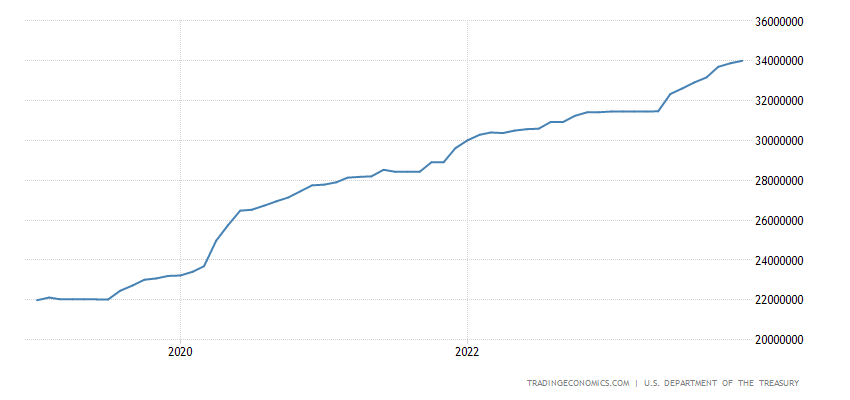

Dnes se nic takového neděje, a to jak na úrovni Spojených států, tak i samotných tamních spotřebitelů. Dluhy neustále rostou, a to i přesto, že úroky stoupají. Střet s realitou přijde. Čím později to bude, tím horší to bude mít dopad a větší ekonomické následky.

Jak to bude v březnu 2024?

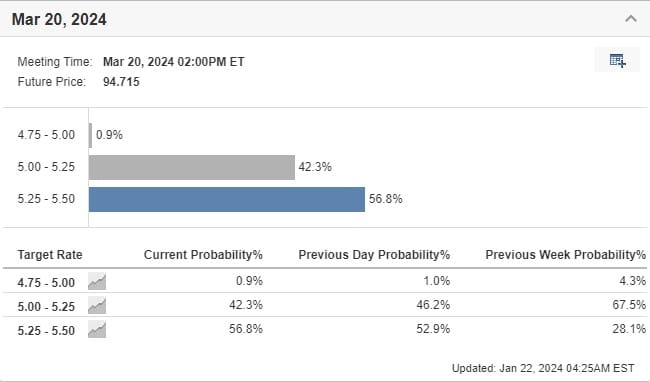

Pravděpodobnost, že k prvnímu snížení sazeb na americkém dolaru dojde při březnovém zasedání Fedu, poprvé klesla pod 50 %. Trhy si pomalu začínají zvykat na tuto možnost, že ke snížení sazeb nedojde. Což se taky odráží v novém růstu výnosů amerických desetiletých dluhopisů. Situace se však komplikuje především v Evropě.

Připomeňme, že Evropa je v mnohem horší situaci než USA. To je hlavní důvod, proč evropské sazby vystoupaly pouze na 4 %. Tato skutečnost ponechává ECB k snižování mnohem menší prostor než americkému Fedu. V USA stále žije naděje, že se povede měkké přistání, protože tamní ekonomika pořád ještě roste. Evropská je dnes prakticky v recesi. Když připočteme zpoždění účinku vysokých sazeb v reálné ekonomice, můžeme konstatovat, že by bylo opravdu velmi překvapující, kdyby letošek skončil v Evropě jinak než poklesem HDP.

Zejména proto se obecně předpokládalo, že ECB začne se snižováním sazeb dříve než Fed, přestože se ještě nikdy nestalo, že by ho předběhla v měnových cyklech. Makroekonomická data jako inflace a pokles HDP by ji k tomuto kroku ospravedlňovaly. To si však nemyslí centrální bankéři, kteří se v hojném počtu účastnili zasedání na ekonomickém fóru ve švýcarském Davosu.

Evropští centrální bankéři nemají jednotný názor

První časovanou nálož odpálil guvernér rakouské centrální banky Robert Holzmann, který připustil, že sazby na euru můžou být po celý rok stejné. I když jde samozřejmě jen o postoj jednoho centrálního bankéře, ukazuje se, že německy mluvící země a ekonomicky silné státy nejsou přívrženci rychlého snižování sazeb.

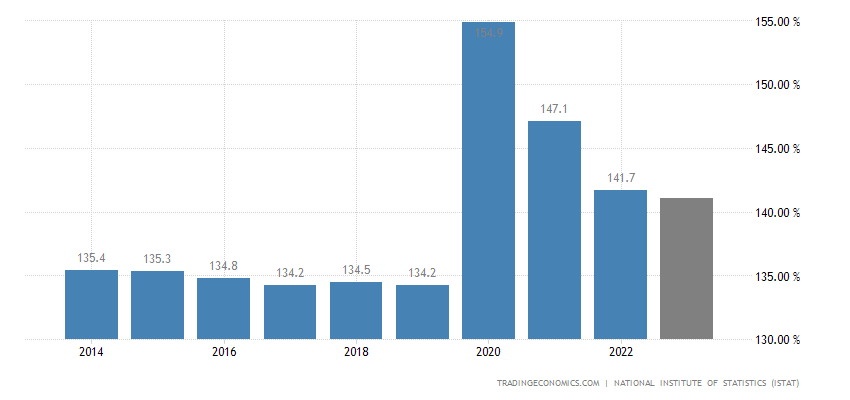

Tento odmítavý postoj mírnil francouzský centrální bankéř François Villeroy de Galhau, který v Davosu prohlásil, že letos vidí prostor pro snížení sazeb. Přesné datum však odmítl sdělit. Zde jde dobře pozorovat stoupající napětí okolo sazeb na euru. Země jako Francie nebo Itálie mají už nyní velké problémy s vysokými sazbami.

Tlak na jejich snížení není jen ekonomická záležitost, ale hlavně politické téma. Vzhledem k velkému zadlužení těchto zemí zvyšuje každý den drahých peněz radikálně obsluhu jejich státních dluhů. A jelikož státní dluh není nic jiného než odložené daně, může nutný růst daňové zátěže obyvatelstva vyvolat společenskou nestabilitu.

Šalamounskou odpověď předvedla šéfka obou zmíněných pánů. Christine Lagardeová si myslí, že proces utahování sazeb je již u konce a sazby by neměly dál růst. Co se týče eventuálního poklesu, ten by měl přijít až ve druhé polovině roku. A to pouze za předpokladu, že makroekonomická tendence zůstane stejná. Jinak řečeno, do konce prvního pololetí se sazby měnit nebudou. To je velmi špatná zpráva pro Českou národní banku, protože každé snížení sazeb, které provede, se velmi negativně promítne do kurzu eura vůči koruně. Koruna tak může silně oslabovat, což je samo o sobě velmi proinflační.

Ani druhé pololetí není příliš jisté, protože problémy v Jemenu budou mít silný ekonomický dopad právě v Evropě. Velká část lodí již dnes volí delší cestu kolem Afriky. To jednak prodraží samotné náklady na cestu a vedle toho hrozí riziko výpadku dodávek. Nedávná zkušenost s covidem ukázala, že přerušení zásobování může znovu zapříčinit silnou inflaci. Evropa tak bude ve světovém měřítku opět ekonomicky ztrácet.

Výsledky dvou firem dodaly na trh novou víru v lepší časy

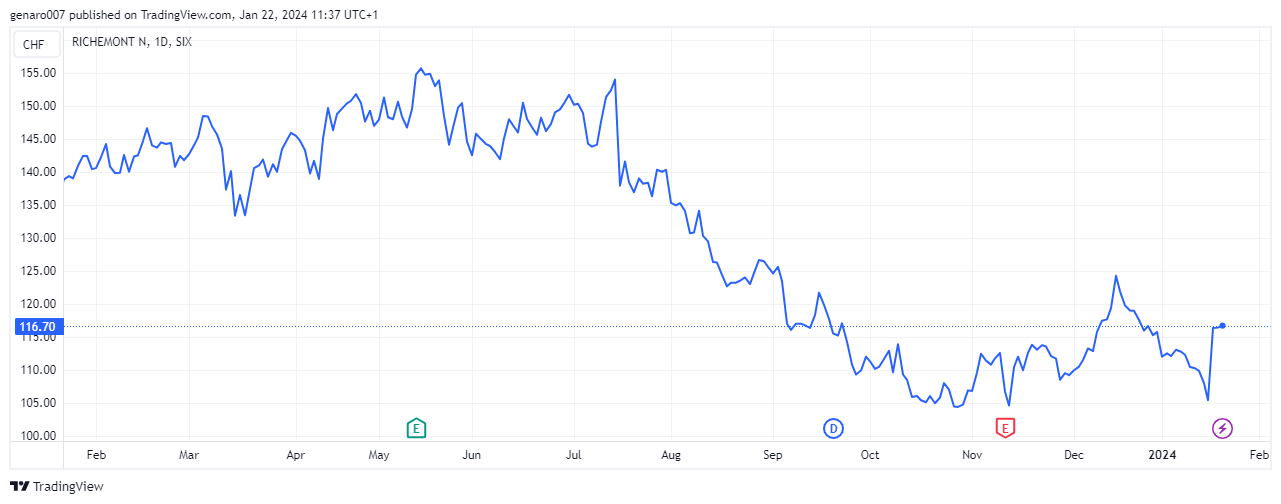

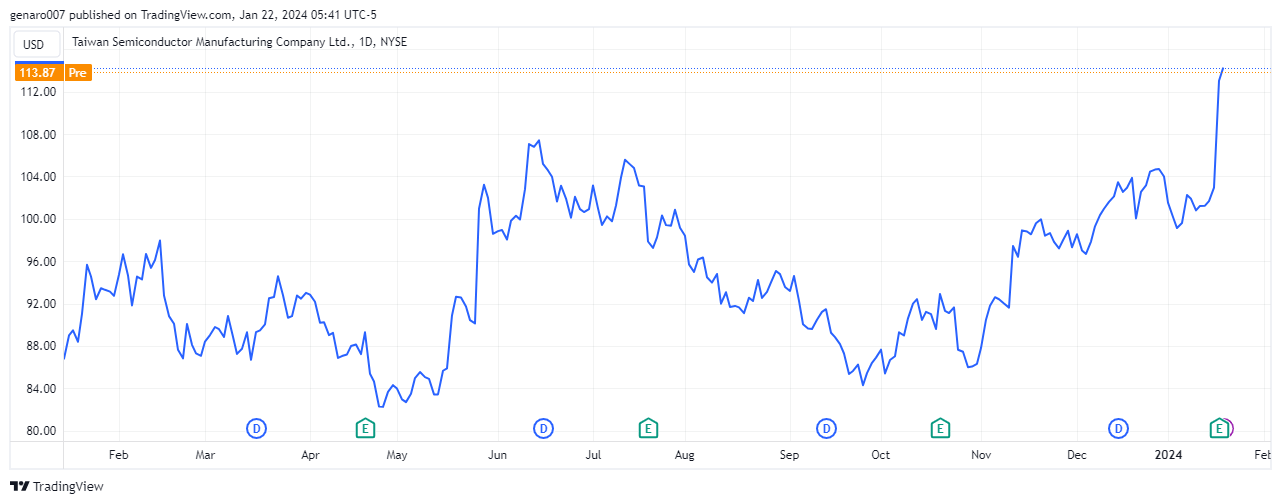

Z pohledu makra to na žádný velký večírek nevypadá. Snižování sazeb se odkládá, cena ropy stoupá, výnosy na dluhopisech též, a i přes to jsme na rekordních úrovních. Skoro burzovní zázrak. Jak to vysvětlit? Poslední růst se týká především dvou firem: Richemont a TSMC.

Číňané znovu na nákupech?

Švýcarská firma Richemont nepatří k nejsledovanějším akciím v našich zeměpisných šířkách. Když se ale na druhou stranu řekne Cartier, Montblanc nebo IWC, čtenáři Kryptomagazínu jistě poznají, že mluvím o sektoru luxusního zboží. Richemont je třetí firma v tomto sektoru podnikání. Tento konglomerát firem zveřejnil výborné výsledky.

Za čtvrté čtvrtletí 2023 tržby Richemontu vzrostly o 4 % a dosáhly 5,6 miliardy euro. To jsou vzhledem k inflaci a vysokým sazbám velmi dobrá čísla. Luxusní odvětví jen potvrdilo skutečnost, že i když ekonomická situace většiny lidí není zářivá, bohatí mají pořád chuť utrácet.

To nejdůležitější však bylo ukryto někde jinde. Značky Richemontu zažily silné oživení v Japonsku (+18 %) a v Číně (+25 %). I za růstem obratu v Japonsku stojí čínští turisté, což je právě výborná zpráva. Z Číny chodí poslední rok nebo dva prakticky jen špatné zvěsti. Růst obratu luxusních značek ukazuje, že čínští milionáři a miliardáři neumřeli ani neodešli do důchodu. Tuto informaci byste měli vzít v potaz, pokud v poslední době sledujete čínské akcie, které jsou nyní velmi levné.

Akcie Richemont vzrostly o 10 % za jediný den. Tento pohyb směrem nahoru pomohl především francouzským akciím jako LVHM nebo Hermes. Luxusní odvětví tak zůstává poslední nadějí Evropy.

Čipy jdou stále na dračku

Své výsledky zveřejnila i firma TSMC. Lídr ve světě výrobců čipů, který drží víc než 50 % trhu, je životně důležitý hned pro několik odvětví. Samotné výsledky za čtvrté čtvrtletí ukázaly pokles čistého o zisku o 19 % při konstantních tržbách. Přesto předčily očekávaní analytiků, kteří předpokládali, že i na tuto firmu dopadne efekt snížených sazeb.

Nejdůležitější je však výhled na příští rok, kdy TSMC počítá s nárůstem tržeb o 20 %. Důvodem je sílící poptávka po čipech spojená s umělou inteligencí. To znamená, že umělá inteligence poroste i v roce 2024.

Na tuto pozitivní informaci znovu reagoval celý sektor. Akcie Nvidia a AMD si vylepšily svá historická maxima. Akcie Nvidie za poslední týden přidala přes 200 miliard tržní kapitalizace. To jen dokazuje, jak jsou trhy v současnosti pořádně „napumpované“. Této částce odpovídá přibližně celá hodnota McDonald’s, což není zrovna malá firma. Jestli to tak půjde dál, Nvidia se posune na pátou příčku, z níž sesadí Amazon. Podle studie McKinsey tak trhy můžou klidně zůstat v býčí tendenci až do roku 2030, a to všechno díky umělé inteligenci. Jestli mají analytici z McKinsey pravdu, zavání mi umělá inteligence již nyní internetovou bublinou.

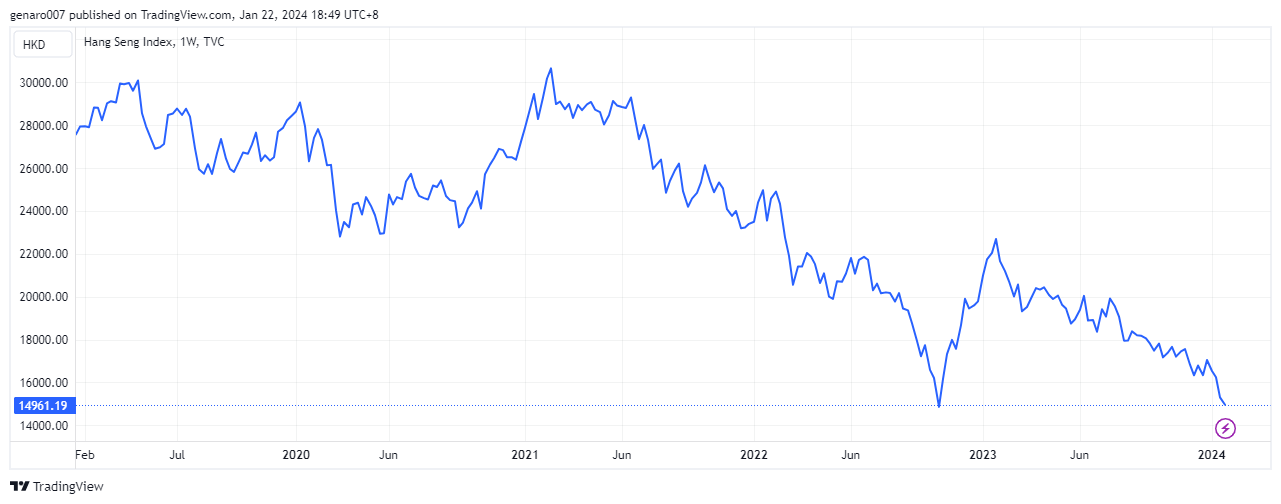

Pokračující katastrofa na čínských indexech

Dobré výsledky Richemontu nemohly samozřejmě zvrátit sestupnou tendenci čínského akciového trhu. Hongkongský Hang Seng znovu zažil krušný týden. Během jednoho týdne odepsal 5,76 %, přičemž od začátku roku se ztráta pohybuje na 10,2 %. Když se podíváme na jeho výkonnost optikou tří let, zjistíme, že současný propad je na úrovni 48 %. Čínské akcie začínají být levné. To neznamená, že se tendence otočí v příštích dnech nebo týdnech. Dlouhodobý investor však jistě najde čínské akcie za velmi zajímavou cenu.

Burza v Šanghaji zaznamenala týdenní pokles ve výši 1,72 %. Výprodeje se dotýkaly pouze Číny, japonský index Nikkei 225 totiž zažil další pozitivní týden a připsal si 1,09 %.

I přes dobrý závěr týdne Evropa zůstala v červených číslech. Francouzský CAC40 odepsal 1,25 % a německý Dax 0,89 %. Britský FTSE vypadá, že i letos zůstane nejslabším velkým evropským trhem, odepsal 2,14 %.

Oproti tomu trhům v zámoří se dařilo. Průmyslový Dow Jones si sice připsal skromných 0,72 %, zato index S&P 500 s týdenním ziskem 1,17 % vytvořil své historické maximum. Ještě lépe si vedl technologický Nasdaq, který si připsal 2,26 % a tím lehce pokořil symbolickou hranici 15 000 bodů. Každý další přírůstek ji bude posouvat výš a výš. Kde se jen zastaví?

Bitcoin pokračoval v poklesech

Investoři nadále pokračovali ve výběru zisků. V době psaní článku bitcoin za posledních pět dnů oslabil o 3,09 %. Na bitcoin negativně působí zprávy ohledně restriktivní měnové politiky. Čím déle sazby zůstanou na stávajících úrovních a akciový trh bude současně na hodnotách maximálních, tím hůře pro bitcoin. Nepomohla mu ani zpráva, že BlackRock získal více než miliardu dolarů na své bitcoinové ETF.

Bitcoin byl v posledních dnech až překvapivě volatilní. Z pohledu technické analýzy bude důležité udržení supportu na 40 000 dolarech, který mu umožní položit základ pro další růst. Avšak rychlé prolomení této hranice by znamenalo silně negativní scénář. Doufejme, že k tomu v brzké době nedojde.

Závěr: Jak trh přijme výsledky Tesla?

Z pohledu makroekonomických dat nás čekají tři události. První je rozhodnutí ECB o úrokových sazbách (25. ledna). Podle toho, co zaznělo z úst centrálních bankéřů v Davosu, bylo by cokoliv jiného než stabilita sazeb ohromným překvapením. Ve stejný den se dozvíme americké HDP za čtvrté čtvrtletí 2023. O den později se dozvíme hodnoty americké PCE inflace, která je nejdůležitější z měřených inflačních údajů pro americký Fed.

Tento týden přinese velkou porci hospodářských výsledků. Nejsledovanější budou 24. ledna výsledky Tesly. Na tuto společnost doléhá hned několik problémů: těžká čínská konkurence, servisní opravy a snížení cen pro Evropu. Elon Musk si na své sociální síti povzdechl, že již nevlastní 25 % společnosti, což mu zabraňuje plně využívat potenciál Tesly. Obvinil další velké vlastníky jejích akcií, že na firmu nevyvíjejí dostatečný tlak. Kdyby to nebyl Musk, museli bychom si myslet, že nás čekají katastrofické výsledky. U Muskových výroků však nikdo neví, jak co přesně myslí.

Výsledky nepředstaví pouze Tesla, ale i firmy jako J&J, Procter&Gamble, Netflix, Verizon, ASML, IBM, Visa, LVMH, Caterpillar a Intel. Nemusíme se tedy bát, že by byl tento týden chudý na překvapení.

Prozkoumejte akcie na platformě XTB

Díky za perfektně zpracovaný přehled jako vždycky. Tyhle články čtu rád, dobře popisují paradoxní situaci ve které se nacházíme. Gigantické dluhy států i mnoha občanů zatím stále nevedou k žádné zjevné krizi. Dluhy se zalepí dalšími půjčkami a jede se dál. V USA byl zrušen dluhový strop. Zákonodárci si to odhlasují, pak se pochválí zatleskají si a jede se dál.

Zajímavá je zmínka o úrocích na kreditních kartách Američanů – 24% a dluhy stále rostou! Zajímalo by mne, kdy dojde k zablokování karty. Pravděpdobně má každý držitel karty individuální podmínky – stanovený nějaký maximální limit, možná stanovený nějaký poměr. Jak asi uvažují takoví lidé? Nezajímá je to, jedou až nadoraz a pak se uvidí? Nezáleží jim na tom, že budou velmi dlouho, možná navždy platit takové lichvářské úroky? Vždyť to už se dá nazvat finančním otroctvím. Nebo je jim snad jedno že spadnou do exekuce? Těžko říct.

Další zajímavou věcí je podobnost se situací před zhruba 100 lety, kdy před obrovským burzovním krachem a následnou Velkou hospodářskou krizí byl vývoj na burzách stejný jako dnes. Tedy absolutní rekordy kdy ceny akcií dosahovaly astronomických hodnot.

Podle mne jsme na tom nyní stejně, až na jeden obrovský rozdíl. Fiat měny už nejsou kryty zlatem a tak je možné si jich “vytisknout” libovolné množství. Dost možná proto zatím žádný krach nepřišel a jako takový možná ani nepřijde. Přesto je taková situace nenormální a jistě bude mít nějaké vyústění.

Dříve jsem si myslel, že právě bitcoin by mohl být oním katalyzátorem změny. Ostatně i jeho tvůrce ho pravděpodobně stvořil s podobným záměrem (viz. vložení onoho památného titulku z Timesů ohledně záchrany banky do prvního bloku bitcoinu). Myslel jsem si, že by bitcoin mohl být oním pověstným špendlíkem, který propíchne tu obrovskou cenovou bublinu způsobenou ohromným tiskem nekrytých měn.

Teď už si to nemyslím. Ona tolik toužebně očekáváná “adopce bitcoinu” – tedy používání bitcoinu k placení mezi lidmi v běžných situacích vůbec nenastává. Místo toho je za “adopci” vydávána akceptace bitcoinu jako investičního aktiva institucionálními investory. Tedy někým kdo je přímo provázán s lidmi odpovědnými za současnou absurdní dluhovou situaci a někým kdo z této situaci obrovským způsobem profituje. Vše bohužel nasvědčuje tomu, že se bitcoin opravdu stává hračkou velkých hráčů z WS s BR v čele. Přesně podle jejich dřívějšiho prohlášení, že si s bitcoinem “pohrají”. Zdá se, že se jim to opravdu daří. No není divu, prostředky a politickou podporu mají v podstatě neomezené a zkušenosti značné.

Bitcoin podle mě už nenaplní tu původní představu svého tvůrce a nebude decentralizovanou měnou pro P2P transakce. Jistě, může stát něčím jiným, možná hodnotným aktivem, ale to nebyl jeho původní účel.

Naštěstí tu zůstávají další kryptoměny a tak existuje šance, že příběh který začal bitcoin bude mít pokračování prostřednictvím některé z nich.

Diky za peknou a dlouho reakci. No ono to muze dojít propichnutí bubliny treba stejne jako v roce 2008. Stačí kdyz zacne klesat cena nemovitosti v USA. Ono je to dany tím, že díky inflaci roste cena věci, které můžes dát do zastavy. Lidi za ty dluhy ručí většinou nemovitostí. Jakmila banky dojdou k tomu, že tam je velké riziko na pokles ceny, kohoutky se utahnou.

Zde vyvstava zajimava otazka kterou tam mas implicitně jak se zachovají centrální banky v případě té krize, jestli se znovu budou emitovat penize, ted to bude horsi s ohledem na riziko inflace.

No o BTC jsem psal v článku o Blackrocku, který mel uspech. Jeste bych to uplne nezatracoval, protože btc je ted hodne v podvědomí, nerozsíreni pri transakci je práve dán vysokou volatilitou, coz je paradox, protoze většina lidi co ho kupuje tak čeká že poroste. Přitom asi stabilita by byla nejlepší.No nic musim jit makat mohl bych psat jeste dlouho. Ještě jednou díky za reakci a přecteni