Investiční riziko je v současné době jedno z nejvíce opomíjených témat. Jako kdyby snad ani žádné riziko neexistovalo, což je dáno tím, že ta ochota riskovat byla v posledních letech nesmírně silná. Investory proto investiční riziko příliš netrápilo. Což je ale z dlouhodobějšího hlediska obrovská chyba.

Obsah článku na investiční rizika

Co je investiční riziko na finančním trhu?

Každá investice do libovolného finančního instrumentu má jistou míru rizika. Pokud tedy investor koupí instrument, k čemuž ho motivuje očekávaný výnos, je s tím spojeno riziko. Obecně se dá říct, že čím vyšší je očekávaný výnos, tím větší plyne riziko. V dnešní době uvedená učebnicová poučka už tolik neplatí jako dříve. Ale stále je možné ji brát do určité míry jako relevantní.

S rizikem je samozřejmě spojeno ono očekávání, které má v krátkodobém horizontu nemalý vliv na kurzový vývoj akcií. Investiční riziko je možné rozdělit na několik druhů. A v podstatě se primárně jedná o makroekonomické faktory. Čili se nejedná o zrovna jednoduchou disciplínu, protože ne každý investor je vzděláním ekonom. Leč pochopit úplný základ rizikových faktorů by měl být schopen každý, kdo chce investovat.

Jednotlivé druhy investičních rizik

Investiční riziko v podobě změn úrokových mírách

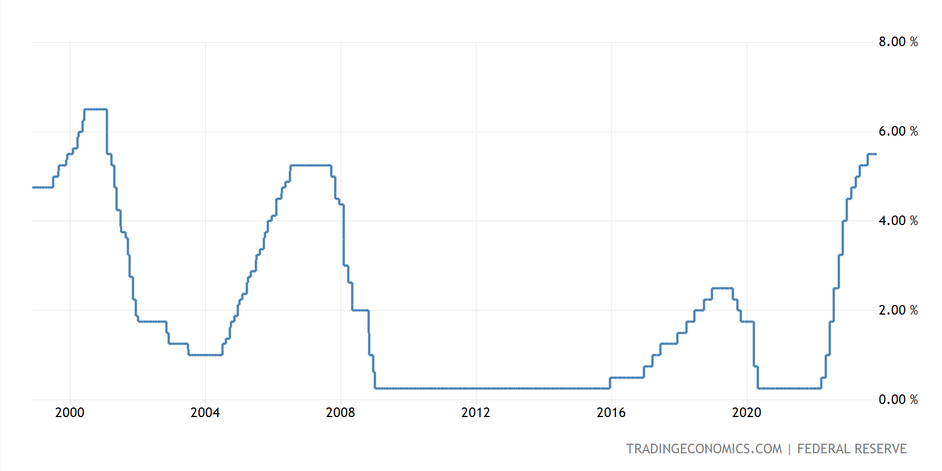

Prvním rizikem jsou úrokové sazby. Respektive riziko změn v úrokových mírách. Jedná se o vůbec nejčastěji zmiňované investiční riziko a to právem. Změna v úrokových sazbách je totiž asi nejvíce robustní makroekonomický faktor.

Potenciální růst/pokles úrokových měr je pro každého investora nemalé riziko. Jejich změna totiž ovlivňuje tržní cenu naprosto každého investičního instrumentu. Neexistuje žádné finanční aktivum, které by ignorovalo změnu v úrokových mírách.

V obecné rovině je za nejvíce negativní pokládáno, když dojde k růstu úrokových sazeb. Jakmile totiž vzroste cena za zapůjčení peněžních prostředků, vzroste i tzv. opportunity costs. Když jsou peníze levné, investoři polopaticky řečeno rozhazují. Jakmile ale cena peněz roste, mnohem více si musí promyslet, zda očekávaný výnos kompenzuje očekávanou rizikovost.

Čili si jednotlivé trhy mnohem více navzájem konkurují. Typickým příkladem jsou různé bezpečné investice – spořicí účty, termínované vklady, státní dluhopisy. Když jdou úrokové sazby nahoru, investoři je mohou preferovat před mnohem rizikovějšími instrumenty, jako jsou akcie nebo bitcoin.

Investiční riziko v podobě inflace

Dalším rizikem je rostoucí inflace, která doslova požírá výnosnost z daných investic. Když se proto mluví o výnosnosti finančního instrumentu, vždy je to myšleno v nominálních číslech. Podstatná část finančních investic však inflaci kopíruje.

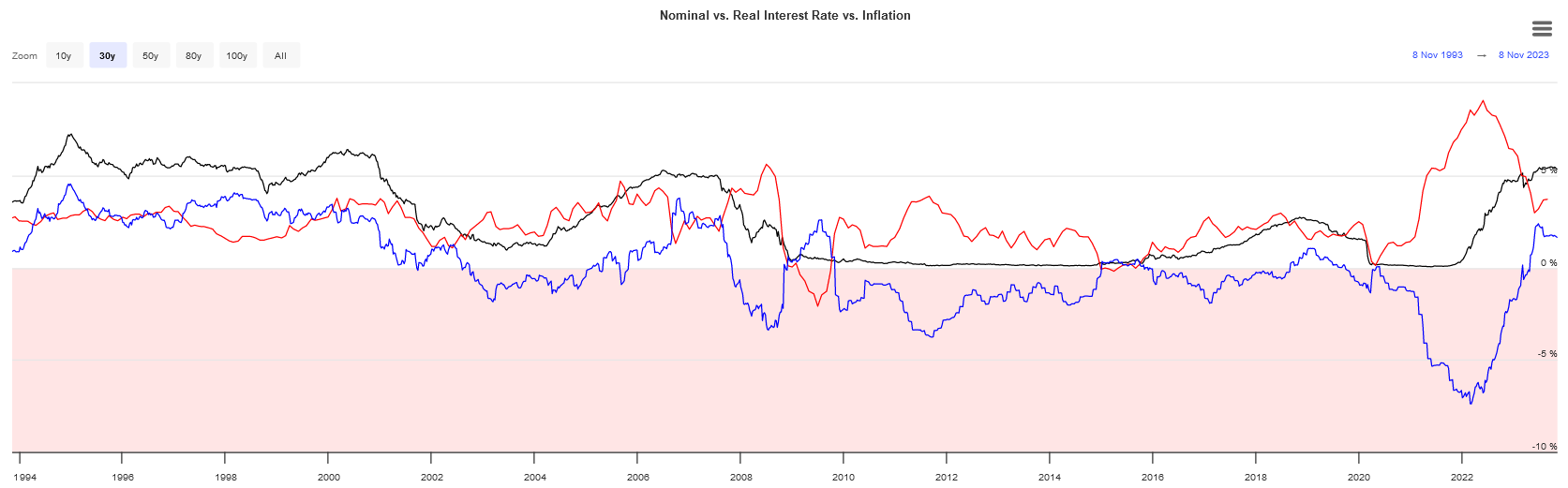

Když investoři předpokládají, že budoucí hodnota vůči současnosti poklesne, nutí je to investovat. Proto je v časech vysoké inflace normálním jevem, že nominální výnosy rostou. Nicméně reálné výnosy mohou klidně klesat nebo být dokonce záporné. Typickým příkladem jsou americké federální dluhopisy. Všechny jednotlivé splatnosti po celé délce výnosové křivky mají reálné výnosy záporné.

Na přiloženém grafu můžete sledovat právě vývoj výnosů a inflace. Nominální výnos je v tomto případě myšlen výnos z 1letého federálního dluhopisu. Nominální výnos byl u tohoto instrumentu ještě nedávno velmi nízkých 0,5 %. Nicméně vzhledem k inflaci byl reálný výnos -6,5 %. Až nyní, na konci roku 2023, jsou reálné výnosy z těchto instrumentů kladné. Momentálně se pohybují kolem 1,8 %.

Inflační riziko dále souvisí s rizikem růstu úrokových sazeb. Když inflace roste, je logické, že investoři do dluhopisů požadují mnohem větší úrok. Vysoká inflace mimo jiné způsobuje dost nejisté finanční prostředí, což je nevýhodou pro akciový trh. Pak je pro akcie typické, že jejich kurzy jsou extrémně volatilní. Úrokové sazby mohou jít samozřejmě nahoru i díky měnové autoritě jako je centrální banka, která se rozhodne s inflací bojovat.

Měnové riziko

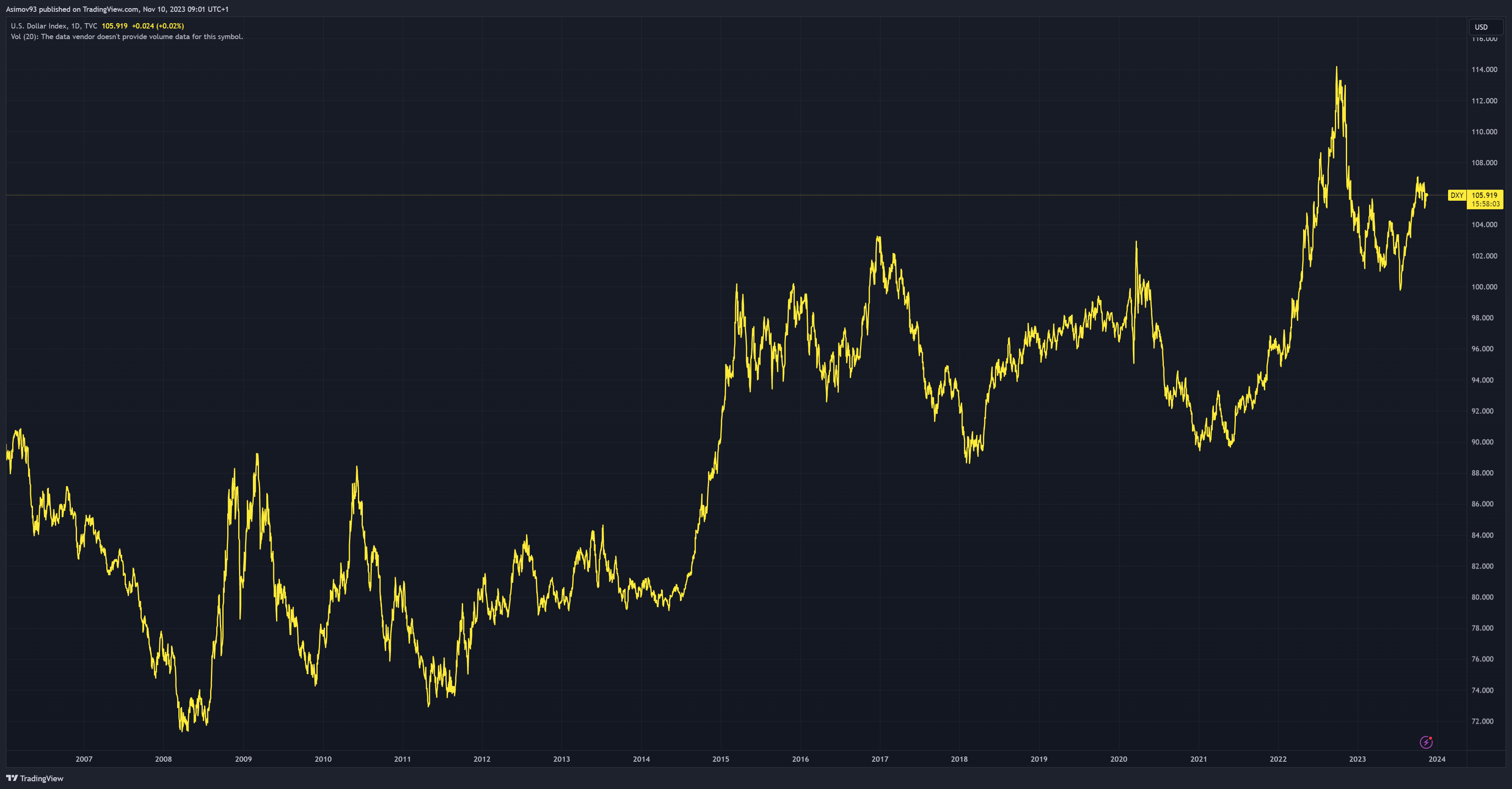

Měnové investiční riziko, známé také jako směnný kurzové riziko, představuje jedno z nejvýznamnějších rizik, kterým čelí investoři působící na mezinárodních trzích. Jde o potenciál nechtěných změn v hodnotě investice, které jsou důsledkem pohybu měnových kurzů.

Představme si situaci, kdy investor z České republiky investuje do amerických akcií. I když se hodnota těchto akcií v dolarech zvýší, investor může přijít o zisk, pokud se dolar v průběhu držení investice vůči koruně oslabí. Když pak bude chtít výnosy převést zpět na koruny, zjistí, že po směně dostane méně korun, než kolik by odpovídalo původní hodnotě dolarů. Tento efekt měnového rizika je ještě výraznější u dlouhodobých investic, kde může dojít k větším měnovým pohybům.

Měnové riziko není omezeno pouze na akcie. Týká se také příjmů z investic, jako jsou dividendy (dividendové akcie) a úrokové platby, které jsou vypláceny v cizí měně, stejně jako exportérů a importérů, kteří uzavírají transakce v různých měnách. Firmy a vlády si rovněž půjčují v cizí měně, a tak jsou náchylné k měnovým pohybům, které mohou dramaticky změnit náklady na splácení jejich závazků.

Chápání a řízení měnového rizika je proto klíčovou součástí mezinárodního investování. Investoři a firmy se mohou obrnit proti tomuto riziku různými způsoby. Jedním z nich je přirozené zajištění, kdy se výdaje a příjmy v cizí měně vyvažují. Finanční nástroje jako forwardové kontrakty, futures kontrakty, opce a swapové smlouvy umožňují investorům a firmám zafixovat směnné kurzy pro budoucí platby a tak minimalizovat nejistotu. Diverzifikace portfolia do různých měn a trhů může rovněž snížit celkové měnové riziko. Kromě toho existují měnově diverzifikované fondy nebo ETF, které mohou zajišťovat měnové riziko za investora.

Riziko událostí

Riziko událostí souvisí se vznikem nějaké neočekávané událostí, která může mít hodně nepříznivý vliv na tržní kurzy akcií. Vzhledem k tomu, že pro nás je to pořád relativně čerstvé, určitě lze za takovou událost považovat začátek roku 2020. Nebo události z počátku roku 2022. Může se tedy jednat o pandemie, převraty, nebo válku.

Investiční riziko v podobě úpadku emitenta

Uvedený druh rizika spočívá v tom, že emitent cenných papírů může jednoduše zkrachovat/upadnout do platební neschopnosti. Řadíme sem kromě akcií i například dluhopisy. Tohle riziko se po splasknutí dot com bubliny a finanční krize z roku 2008 ukázalo jako zcela možné i u velkých zavedených společností.

Řečená období totiž ukázala, že velké korporáty a banky dlouhodobě fixlovaly ve svém účetnictví. Typickým příkladem je americká energetická společnost Enron, která měla před svým zánikem 22 000 zaměstnanců a obrat o více jak 100 miliardách USD ročně. Firma měla ovšem dlouho problémy, které řešila účetními podvody.

Riziko ztráty likvidity předmětného investičního instrumentu

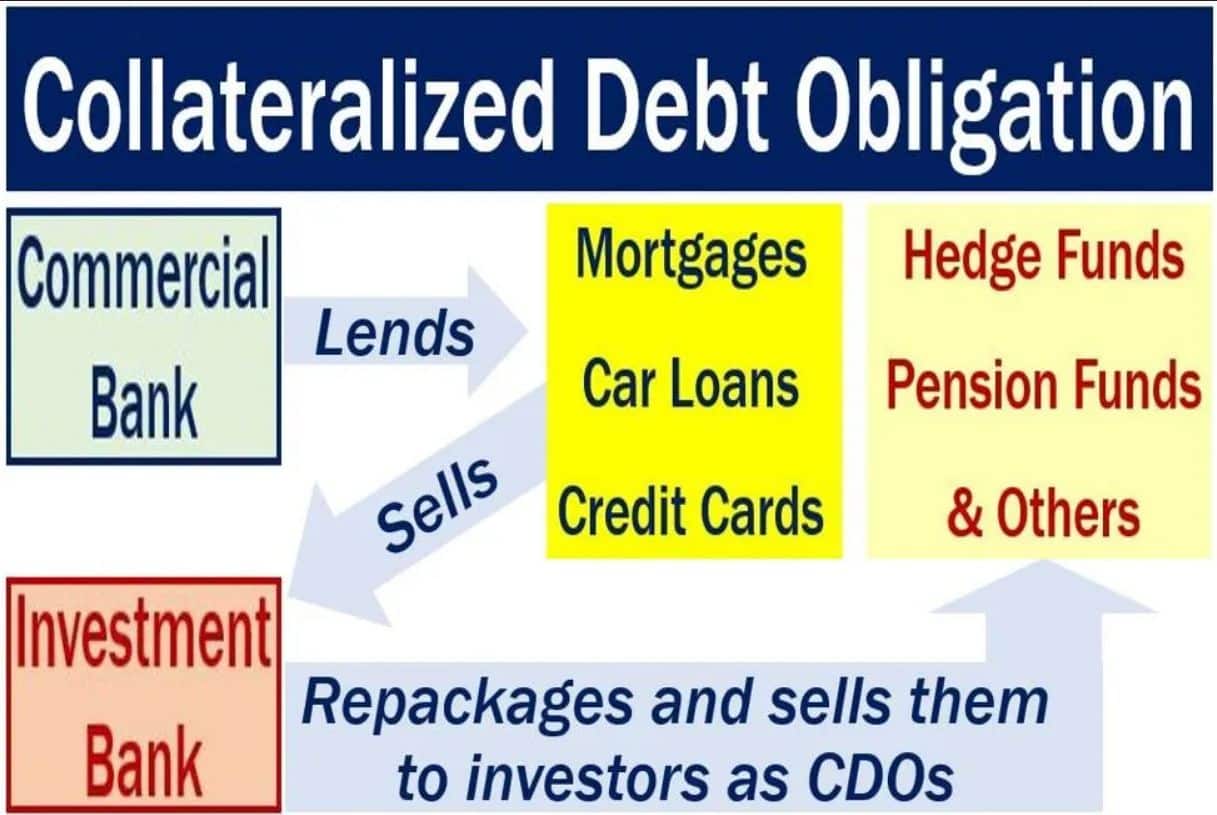

Poslední zmíněné investiční riziko je spojeno se ztrátou likvidity investičního instrumentu. Čili jej není možné přeměnit na peněžní prostředky. Přesně tohle se stalo během finanční krize v roce 2008, kdy investoři drželi obrovská množství tzv. CDO (collateralized debt obligation). Což jsou hypoteční zástavní listy, nebo prostě obligace zajištěné dluhem.

Tehdy se jednalo o obrovský investiční boom pro nejrůznější velké fondy. Dalo se totiž sehnat CDO s nejvyššími ratingy a s mnohem lepším výnosem než u federálních dluhopisů. Pak se ale ukázalo, že nemají absolutně žádnou hodnotu a nebylo prakticky možné je prodat. Částečně se to týkalo souvisejících swapů úvěrového selhání (credit default swap).

Koncentrační investiční riziko

Koncentrační riziko je investiční riziko spojené s neúměrnou mírou expozice vůči jedné investici, odvětví, zeměpisné oblasti nebo jinému specifickému faktoru. Tato nerovnováha může vést k vyšší volatilitě v portfoliu a potenciálně zvýšit pravděpodobnost ztráty, protože výkonnost portfolia je pak neúměrně závislá na výkonnosti této koncentrované expozice.

Příkladem koncentračního rizika může být investor, který vlastní velkou část svého portfolia v akciích jedné jediné společnosti nebo v jednom sektoru. Pokud se tato společnost nebo sektor setká s negativními událostmi – například pokles tržeb, regulativní změny nebo technologické zastarání – výsledkem může být značný pokles hodnoty investičního portfolia. To je zvláště nebezpečné, pokud investor není finančně ani psychologicky připraven na takové ztráty.

Dalším příkladem může být geografická koncentrace, kdy investor má většinu svých aktiv v jedné zemi nebo regionu. Pokud dojde k politické nestabilitě, ekonomické recesi nebo přírodní katastrofě v této oblasti, může to negativně ovlivnit celé portfolio.

Pro řízení koncentračního rizika je klíčová diverzifikace, tedy rozložení investic do širšího spektra aktiv, odvětví a geografických oblastí. Diverzifikace může pomoci snížit dopad negativního vývoje v jakékoli jednotlivé investici. To znamená, že místo vložení všech prostředků do jednoho “koše”, rozloží investor své investice do více “košů” s různým rizikovým profilem a potenciálem pro růst. Tím se celkové riziko snižuje, protože nepravděpodobné je, že by všechny druhy aktiv byly negativně ovlivněny stejnými událostmi současně.

Závěrem: Investiční riziko nikdy neignorujte

Investiční riziko není nikdy vůbec moudré ignorovat. I když je zrovna doba levných peněz, ve které si mnozí zvykli hodně riskovat. Časem se jim to ovšem může vymstít. Proto je dobré si popsaná rizika dostatečně nastudovat, rozumět jim a být schopen je případně identifikovat. Obzvlášť to platí pro doby, kdy peníze už levné přestávají být. Což je právě nyní, kdy úrokové sazby vzrostly na nejvyšší úrovně za předešlých 25 let.

Reference

REJNUŠ, Oldřich. Finanční trhy. 4., aktualiz. a rozš. vyd. Praha: Grada, 2014. Partners. ISBN 978-80-247-3671-6.

Veľmi dobrý článok ! Dodám len, že ešte väčší problém ako je klasifikácia rizík je určenie hodnoty veľkosti rizika investičného produktu. V tomto boli experti od Lehman Brothers – výroba a predaj toxických aktív. Inak Bitcoin sa v tomto dosť podobá na toxický investičný produkt od Lehman Brothers. Len nech si inštitúcie, fondy, štáty / Bukele / nakúpia toxické kryptá…na konci dňa budú ich držitelia odpisovať straty z toxických aktív.

Moc nerozumim tomu, proc ctete kryptomagazin.cz, kdyz povazujete BTC za toxicke aktivum.

Taky považuji krypto za spekulaci a stejně s ním obchoduji.

Prostě většina kryptonadšenců nevidí reálné rizika kryptoměn…

Nejsem zadny moonboy, pouze vidim znacny potencial v technologii blockchain. Nikdy jsem neobchovoval toxicka aktiva, takoveto obchodovani mi pripada jako ruska ruleta. Coz o BTC a kvalitnich altech se neda vubec rici. Ze nekdo vstupuje na trh pri cene 60tis. dolaru a prodava ve strachu pri 30tis. je jeho vec.

Ahoj, dakujem za clanok, pekne napusane. Viete niekto o webe, kde su cisla/grafy credit default swaps podla krajiny/regionu? Idealne free, nejde mi to vygooglit. Diky