Dnes budeme pokračovat v našem seriálu vzdělávacích článků a tématem je investiční bublina, kdy si ukážeme, jak tento fenomén rozeznat. Chápu, že je to oproti minulým příspěvkům na Safe Haven a Risk-Off/Risk-On krapet zprofanované téma, ale v současně době se jedná o aktuální věc. Ve svých analýzách totiž často zmiňuji, že nynější stav akciového trhu není moc dobrý.

Respektive můžeme sledovat, že se nám na akciích již několik let soustavně přifukuje investiční bublina. A každá spekulativní bublina musí jednou prasknout, což je dobré si čas od času připomínat. V dnešní době mají vlády a centrální banky samozřejmě mnoho nástrojů, díky kterým se trhy daří zachraňovat. Ovšem nic netrvá věčně a zároveň má vše své konsekvence.

Co je investiční bublina?

Bublina v kontextu finančního trhu znamená ekonomický cyklus, který je charakterizován dramatickým růstem tržních hodnot. Tento ekonomický cyklus má dvě nejzákladnější fáze. Prvně ceny strmě rostou, až do nesmyslných hodnot. Poté následuje jejich strmý pokles. Napřed se bublina tvoří (ceny rychle rostou) a pak praskne (ceny rychle klesají).

Jedná se o dost pejorativní pojem, ale fakticky to sedí. Když totiž jakákoliv bublina praskne, zhroucení trhu je velmi rychlé a panické. Stačí pár dní a podstatná část kapitálu může klidně navždy zmizet jako tomu bylo na konci 20. let minulého století. Z technického hlediska je vcelku jednoduché bublinu rozpoznat, což si za chvíli i ukážeme.

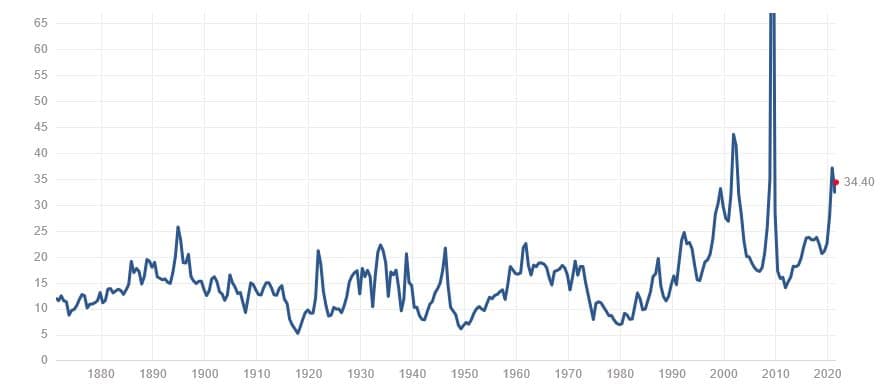

Z fundamentálního hlediska to též není problém, ale nemusí to být až natolik do očí bijící. Pokud je ovšem celkový trh silně předražený (například dle ukazatele P/E) a jsou na nebesích v hojné míře i ceny titulů, které nemají žádný zisk, můžete si být jisti, že na akciovém trhu je investiční bublina. Pravdou ovšem je, že dokud investiční bublina nedokončí svůj cyklus (nepraskne), nemáme šanci odhadnout její vrchol.

Lze jedině konstatovat, že expanze vrcholí. Bubliny se totiž mohou nafukovat celé roky. I ve 20. letech minulého století trvala investiční mánie několik let. A to byla doba, kdy Federální rezervní banka vůbec nezasahovala, respektive trhy nijak nepodporovala.

Zatímco dnes centrální banka skrze základní úrokové sazby a kvantitativní uvolňování akciový trh ve velké míře podporuje. Jinak si ještě dovolím krátký komentář k přiloženému grafu. Jak jsem říkal, tehdejší akciová mánie trvala roky, minimálně od roku 1921. Do roku 1929 vzrostla hodnota indexu o cca 500 %.

Investiční mánie začala vrcholit v průběhu roku 1928, kdy cenová expanze začala mít vertikální strukturu. Na podzim roku 1929 investiční bublina praskla a následoval těžký medvědí trh, který za necelé tři roky pro Dow Jones znamenal znehodnocení o cca 90 %. Drtivá většina kapitálu z trhu tehdy zmizela. Návrat na ATH trvalo 26 let.

Investiční bublina a její anatomie

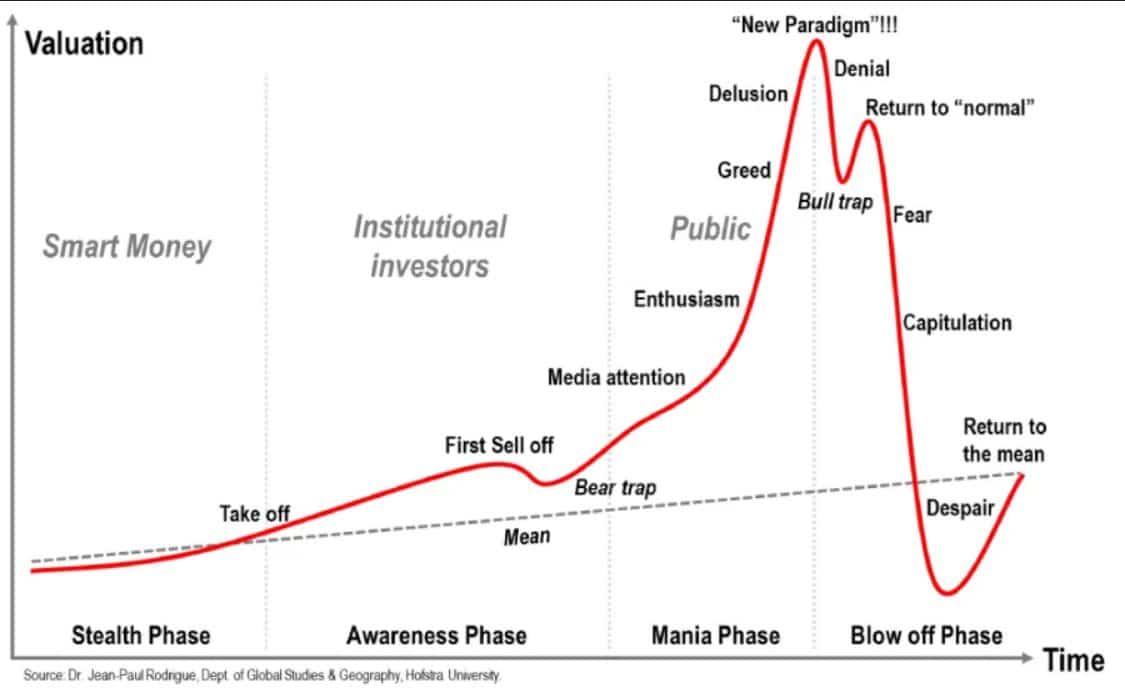

Následující graf jistě mnozí z vás znají a za chvíli si ho i ukážeme na nějakém konkrétním trhu. Jak jsme si před chvílí řekli, investiční bublina je sama o sobě jakýsi cyklus, který je tvořen cenovým růstem a pak poklesem. Bublinu lze ovšem charakterizovat dalšími psychologickými fázemi.

Vůbec první je tzv. Stealth Phase, kdy je aktivum úplně nové či ještě velmi mladé. Jsou to vlastně prvopočátky, kdy o aktivu ví jenom úzká skupina lidí. Je to ten typ lidí, kteří nějak s firmou sympatizují nebo jsou fanoušci dané technologie.

Tato malá skupina je také jediná, která je v té chvíli schopna si uvědomovat potenciální hodnotu akcie. Proto se někdy označují za tzv. Early Adopters. Samozřejmě v této fázi do trhu vstupují i tzv. Smart Money. Tedy velké instituce, které vidí v nějakém levném akciovém titulu potenciál.

Ve fázi Awareness (povědomí) se akcie dostávají do hledáčku velkokapitálu. Myslíme tím nejrůznější fondy, investiční bankovní domy. Dojde zde i k prvnímu výprodeji (first sell off), protože dřívější investoři vybírají část zisků. Uvedený výprodej má za následek medvědí past (bear trap). Na konci této fáze si trhu začínají všímat i média.

Další graf je to stejné, co předešlý, ale již znázorněno na technologickém indexu Nasdaq. Tehdejší dotcom bublina je naprosto učebnicový příklad, který se dodnes používá pro technickou vizualizaci spekulativních bublin na finančních trzích. Index Nasdaq od roku 1987 do přelomu milénia vzrostl o cca 1 700 %. Následně index ztratil téměř 80 % ze svého historického maxima.

Mania Phase (mánie) asi není třeba tolik popisovat. Zájem médií se markantně zvýší, což do trhu začne přivádět davy retailových investorů, kteří nemají žádné finanční vzdělání a jsou též bez jakýkoliv zkušeností. Zájem médií neustále stoupá a veřejně se spekuluje o budoucím cenovém růstu.

Během těchto spekulací zaznívají velmi vysoká čísla, která jsou z drtivé většiny naprosto nereálná. Cena díky tomu pořád strmě roste a zdá se, že to nemá konce. A i ti nejvíce trpěliví, co to sledují delší dobu, už nemohou vydržet a taktéž investují. Retailoví investoři se dostávají do bludu, že cena poroste ještě hodně dlouho.

Poslední etapou je tzv. Blowoff Phase, kdy je investiční bublina natolik nafouknutá, že je její prasknutí neodvratné. Dojde tedy k prvnímu nečekanému a velkému propadu, který samozřejmě retailové investory vyděsí. Cenový propad není zatím tak extrémní, ovšem zkušenější investoři už vědí, že se na trhu změnily podmínky.

Cena se po propadu ustálí na několik měsíců starých hladinách a pak zase pokračuje v růstu. Vše se zdá být v pohodě a retailoví investoři kalkulují s tím, že trhy brzy dosáhnou nového historického maxima. Jak je v přiloženém grafu s Nasdaq, v rámci býčí pasti se povedlo až 60 % ztrát z prvního propadu smazat. Pak však pokles začal pokračovat a trval až do doby, než se trh zcela nepročistil.

Finanční bublina a fundament

Lze odhalit finanční bublinu i na základě fundamentu? Že se trh fundamentálně mění lze poznat díky risk-off sentimentu. Jak jsme si v článku na risk-off/risk-on ukázali, soustavný růst hodnoty na dolarovém indexu tehdy spolehlivě naznačoval, že se podmínky na trhu dramaticky zhoršují. Zkrátka se měnilo fundamentální pozadí a na grafu s dolarovým indexem se to projevilo.

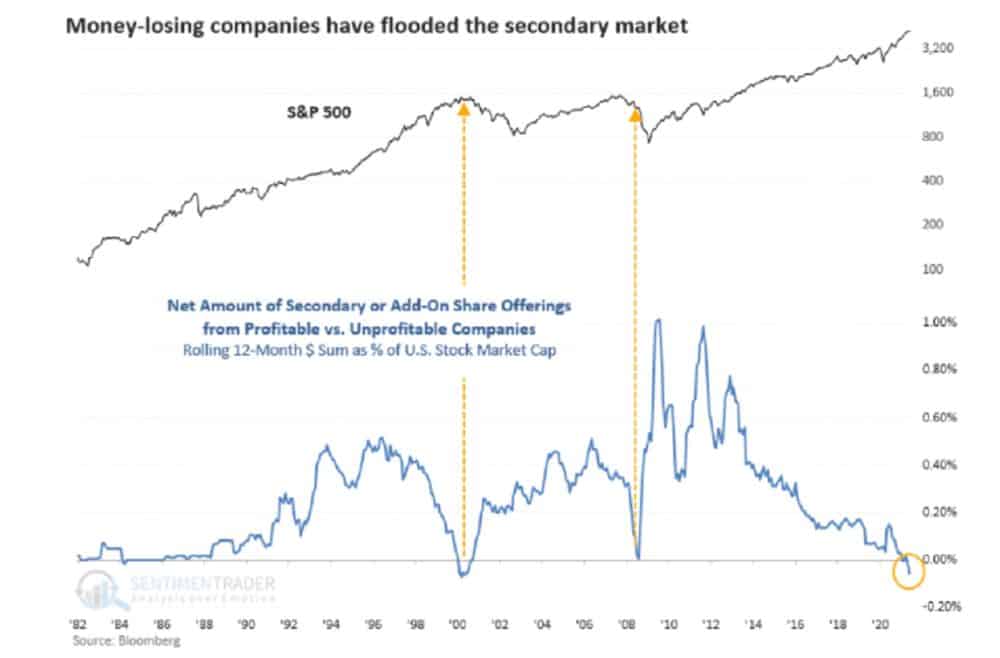

Existují ovšem i jiné nástroje, které vám poví, že z fundamentálního hlediska něco není v pořádku. Graf, který máte před sebou vizualizuje čistý počet ziskových společností, které jsou kótovány v indexu S&P 500. Když šla v roce 2000 dotcom bublina do svého závěru, v indexu bylo již víc společností, které negenerovaly vůbec žádný zisk.

Když jsou akcie na svém all time high a pořád mají tendenci strmě stoupat, i přesto, že větší část titulů vůbec negeneruje zisk, není přirozeně normální stav. Podobná situace byla v roce 2008 a v roce 2021 jsme dokonce předčili dotcom bublinu.

Pak je ještě možnost v podobě obyčejného poměru P/E na akciový index S&P 500. Jak vyplývá z grafu, v roce 2000 poměr dosahoval téměř 45 bodů. V roce 2009 dokonce extrémních 124 bodů. Cokoliv nad 20 bodů je už dost. Úrovně kolem 50 bodů jsou již hodně vysoké a říkají nám, že je trh předražený.

Závěrem

Investiční bublina je pro každého investora obrovským rizikem, protože po jejím splasknutí následuje naprostá decimace portfolia. Proto je nesmírně důležité být schopen potenciální bublinu rozpoznat, což podle mě není až taková věda. Je potřeba si zachovat racionalitu a dát emoce stranou, pak to jde mnohem lépe.

POZOR: Žádné údaje v článku nejsou investiční radou. Před jakýmkoliv investováním proveďte vlastní research a analýzu, vždy obchodujete jen na své vlastní riziko. Tým kryptomagazin.cz důrazně doporučuje individuální zvážení rizik!

Krásný článek, díky!

Btc i podle grafu je horký kandidát už jen proto že ten 1500% nárust zvládl pouze za rok .

Až na to že graf naznačuje že pod 35k už asi nepůjdeme a pod 30k už vůbec ne.. 🙂

Naštěstí každý investujeme za své😉. Ty objemy 1D graf jsou varující , víkendové upy ,investoři v pasti burza neni mikulaš , velke přesuny ,jj ty hovoří přesně o tom kde to bude brzy směřovat. V tom je ta burza hezká dva tábory a neustálý boj čí strana bude mít pravdu a která vyděla . 😉👍 ja mam první shorty postavene a na 43,6 a 44,6 další .

Hodnotit přesuny z burz a na burzy je úplně nesmyslné. Nikdo reálně neví, od koho a kam to jde. Když přijde na burzu hodně BTC, může to být klidně transakce burzy samotné. A to samé platí při odlivu.

Přesně totéž si myslím i já. To že je peněženka označena jako neznámá neznamená že nepatří stejné nebo jiné burze. Stejně tak to může být převod bez změny majitele, ať už za účelem rozdělení na více peněženek nebo jen “kalení vody” 🙂

Neříkám, že se to někde pod 50k neodrazí na nějakou dobu dolů, ale pod 30k už prostě nepůjdeme – tak to podle mne vypadá podle grafu. A do vánoc jdeme na nové ATH. Tak na mne mluví graf.. 🙂

To by mne zajímalo, jaký graf to je. Pokud bychom byli ve fázi Bull trap – return to normal, tak je propad mnohem, mnohem hlubší.

Bull trap vypadá jinak..

A ne poprvé 🙂 🙂 Bitcoin je totiž zkušenou bublinou a nárůsty o stovky procent zvládl v posledních deseti letech už několikrát. A navíc není vyloučené, že i v budoucnosti v tom bude pokračovat 🙂

Tak přesně v to doufám. Po každých stovkách až tisícovkách % nárůstu totiž vždy následoval pád o 80-90%. Nyní je BTC již silnější, tak to možná bude méně (z 65k na 15k?). Dřívějším pádem pod 30k ukázal, že to je možné. A alespoň pro mne naznačil že jdeme do fáze bull trap. Celá historie trhů jsou tyhle bubliny a BTC už minulou přesně takhle absolvoval. 2017 – růst až na 20k. 2018- pokles = bull trap, a bear market až do jara 2020. Nyní top jaro 2021, léto bull trap a bear market do 2022-2023? Nové ATH někdy 2023-2024 190k?

Hmm.. to ovšem vycházíš z předpokladu, že 64k byl letošní top, což je velmi sporné..

A navíc vstupem institucionálních investorů do trhu se masivně rozrostla základna těch, kteří nebudou prodávat při poklesu, ale naopak budou prodávat až při přiměřeném vzestupu (viz. Tesla), aby mohli svým akcionářům vykázat zisk. Fantomova představa, že btc někdy v budoucnu klesne o 80% patří do říše snů. Nejsou totiž prodejci, kteří by prodali btc tak nízko.

Źádný významný institucionální investror vstup nepotvrdil. Důležitá je jen Tesla, Microstrategy je jen schránka na BTC, která v případě hlubokého propadu ceny a následného medvědího trhu prostě zkrachuje. Saylor byl a je podvodník. Ostatní firmy Grayscale, atd. tu byly i v roce 2018 a cenovému propadu nezabránily.

95% pohybu je vyjádřením sentimentu na trhu, takže jestli mají nakoupeno malí nebo velcí investoři je fakt jedno. Naopak instituce jsou pod mnohem větším prodejním tlakem v případě poklesu cen. Když to padne tak prodává naprostá většina.

BTC je tu od roku 2009. Akcie a ekonomiky obecne su v bull trende od roku 2009. Az sa trend otoci, co spravi BTC? Otazka za miliardy…ja tipujem, ze to nezvladne a padne …a to poriadne hlboko

Opravdu otázka za miliardy! Já souhlasím že může propadnout tak hluboko, že si to skoro ani nikdo nedokáže představit. Ale myslím že to přežije. Tedy některé krypto zcela jistě. Otázka za biliony je které 🙂

Hodleři to nakonec podle mě podrží a nějaký mega výplach nepřijde. Padne to třeba o 90%, ale opravdu pochybuji, že v krizi půjde Bitcoin z 64k někam na 500 dolarů, jako jsem to četl v některých úvahách traderů apod.

Tipnul bych si dnes závěr konec měsíce 42 , ještě neděle pumpa na 45 ať nám ladí i grafy a pote kámen ze srazu do studny . Takže nastavit Nákupy SL a jdem na to . 🤣😉

Tento článek je podle mne ten nejdůležitější jaký se kdy na těchto stránkách objevil. Známý obrázek “Market cycle” s popsáním jednotlivých fází je ten nejpodstatnější. Už jsem o něm psal několikrát dříve. Pokud ho porovnáte s grafem BTC/USD 1M, tak máte přesně fázi od “Bull trap” do “Return to normal”. Ta někde v pásmu 45-50k skončí a přijde prudký pád nejprve znovu o cca 50% na 25k, potom stabilizace a ještě hlubší pád. Domnívám se, že jsme právě v této fázi. Budou zde pochopitelně názory, že jsme teprve někde mezi “Media attention” a “Enthusiasm”, ale to už proběhlo na začátku letošního roku. Je jasné, že se trh kryptoměn v tuto chvíli někde na tom obrázku nachází. Kdo nesouhlasí a domnívá se, že jsme na obrázku v nějaké jiné fázi – uveďte prosím ve které a argument, který to podporuje, nejlépe graf s timeframe. Budu jen rád, chtěl bych to porovnat s vlastním názorem, který jsem popsal. Nejsem někdo kdo krypto nenávidí, jen se na něj snažím dívat střízlivým pohledem. A to také v kontextu obří bubliny na akciovém trhu.

Problém je, že ta bublina na akciovém trhu jaksi nechce splasknout, protože je nafukována samotnou centrální bankou, která to ještě minimálně rok plánuje dělat. Takže je sice rozumné, podívat se na minulé bubliny, jenomže tam se tohle nedělo nebo jenom velmi omezeně.

Vždyť i FED se nechal slyšet, že nedovolí prudký pád. Zasypou to prachama, nedovolí to. Může to asi postupně vyklesat, ale nějakou nohu dolů bych nečekal.

Přesně tak. Komu nedochází, že současná situace se kvalitativně liší od čehokoliv, co tu kdy bylo v minulosti, tak se bude navždy plácat v teoriích odtržených od reality.

Přesně tak. Jednou to asi spadne, to je jasný. Ale kalkulovat s tím, že se to stane za měsíc, jak tu mnozí předpokládají….. to bych si úplně nerisknul.

Je ale také potřeba zdůraznit, že centrální banky nedovolí pád akciových trhů, ale jejich menší pokles jim nevadí. Naopak pád krypta jen uvítají. Vůbec bych nepodceňoval vazby mezi centrálními bankéři, vládními úředníky z USA a dalších západních zemí a společností BlackRock – největším správcem finančních aktiv na světě. Mohou se angažovat v kryptu prostřednictvím svých fondů. Vydělat na tom a ještě poslat kryptotrh na dlouhou dobu dolů. Stačí i menší pokles na akciových trzích aby odpálil lavinu na kryptu – březen 2020.

Nevím jak by to centrální banky dokázali, jediné co centrální banky mohou právě dělají a to je také důsledkem růstu cen akcií. Před pár týdny jsem obvolal několik bankovních institucí u nás s dotazem na možnosti investování, všichni mi doporučili akorát tak dluhopisy ČR, od investic do nějakých akciových fondů a podobně sem byl odrazován. Mega bubliny máme nejen na akciích ale také na nemovitostech. Až tyto bubliny prasknou a ony prasknou najednou nedokážu si představit. To by krypta padali stejně rychle ne-li rychleji, hold jsou to aktiva z těch nejrizikovějších. Uvidíme….

No, hezká teorie.. ale napasování současného trhu na uvedený model v uvedené fázi je prostě omyl.. 🙂

Vidíš a takhle smyšlí většina a tj pro mou strategii jen dobře, burza udělá vzdy opak ttoho co si myslí většina na tomje ten systém postaveny , burza penize a zisky netiskne .

Burza neudělá to, co si někdo menšina myslí, ale to co VĚTŠINA UDĚLÁ!

Burza udělá to co udělá VĚTŠINA PENĚZ. Ne lidí. Proto také masy obyčejných lidí většinou prodělají a jednotlivci s obrovskými majetky vydělají. A FED sice tiskne jak o život ale obyčejní lidé se k těm penězům nedostanou. Dostanou jen drobné. Nebo myslíte, že retail investoři mají (i když je jich dohromady hodně) tolik miliard USD na hraní za 0% úrok jako institucionální investoři? Trhy jsou psychologická hra a zkušení vítězí, mají za sebou i média a ty hrají na emoce. F/G index je už zase Greed – krásně se to otočilo. Podle mě to do sebe zapadá.

“Burza udělá to co udělá VĚTŠINA PENĚZ.” Ano, je to tak. Proto je dobré mít vlastní názor a nepodléhat náladě stáda která je velmi proměnlivá.. 🙂 Svým způsobem opravdu platí, že burza není Mikuláš, který odmění všechny.. Ti kteří se na burze nechají vláčet emocemi mají prostě problém..

PS: Stačí když tiskne FED.. 🙂

V první řadě je potřeba si uvědomit, že BTC je zcela odlišné aktivum, nelze na něj napasovat běžné poučky. U BTC hraje zásadní roli skupina exponenciálně rostoucí základny hodlerů/dlouhodobých investorů. Tato skupina neprodává s padající cenou, ale naopak intenzivněji dokupuje a pomalu pouští zpět do trhu až při nových ATH. Navíc dostat cenu BTC dolů a hlavně jí tam udržet je mnohonásobně těžší než hnát cenu nahoru. A to z toho důvodu že na srážení ceny dolů je potřeba prodávat skutečný BTC který někdo vlastní a právě díky stále početnější skupině hodlerů je z trhu odebíráno tím víc BTC čím níž je cena(proto se BTC nedokáže vrátit s cenou pod ATH z předešlých cyklů) protože prostě by na takových cenách nedokázal pokrýt poptávku. No a růst ceny je jednoduchý, protože k tomu je potřeba jen BTC nakupovat za peníze kterých i podle FEDu je vlastně neomezené množství 😉

Líp bych to sám nenapsal.

No jo ten znamy graf v zari 2017 to taky mohlo vypadat na splasnuti bubliny a to nejvetsi fomo a top prisel az s novym rokem.

Za mě je to ve vztahu k btc nesmysl. Akcie i zlato jsou nafukovací, můžeme ho vytisknout nebo vytěžit takřka kolik chceme. Ale btc je limitní. S tím žádná kvazi poucka z vyšší dívčí nepočítá(stejně tak btc nepočítá s vypnutím internetu) . Lidi i institucí to stále používá minimum. Cena může kolísat mezi 1000-10 000 000USD a kdo na to nemá koule je to jeho problém.

Podle mě to platí na každé investiční aktivum. Každé má své výhody a nevýhody. BTC má spoustu výhod a zmiňované limitní množství je jen jednou z nich. Současně má i nevýhody a jednou z nich je konkurence jiných coinů – technicky vyspělejších. S cenovým rozpětím se dá skoro souhlasit (10M za 10 let – možná) a s odvahou k obchodování zcela jistě. Cenu totiž tvoří pouze poptávka a nic jiného.

Osobně nejsem heretic moonboy, ale ta neustálá snaha korelovat historické “bubliny” napříč trhy je poněkud úsměvná. Přijde mi to jako terminologie pro čtenáře Novinek. Jako bublinu vnímám tulipánovou aféru nebo Mississippské akcie, tedy kdy po obrovké mánii a splasknutí už po to daném aktivu neštěkne ani pes. Ale technologické akcie? Většina kryptoměn? Co by dnes dal každý za to, aby mohl nakupovat za ceny z těchto “bublin”, které se “nafoukly” pár let nazpět… 😀

Zdravím cenného příspěvovatele, dlouho jste tu nebyl a docela jste mi chyběl, stejně tak Whistleblower. Bublinu chápejte jako extrémní růst ceny a její následný prudký pokles jako vyfouknutí. Ne nutně zánik aktiva jako u Missisipi a Tulipánů. Ale některé technologické firmy zanikly a také některé coiny ještě zaniknou. “Co by dnes dal každý za to, aby mohl nakupovat za ceny z těchto „bublin“, které se „nafoukly“ pár let nazpět” – bude mít u mnoha coinů ještě možnost, jen až tyto coiny časem klesnou na technickou nulu, tak se ukáže že to nebyla dobrá investiční příležitost. Příklad: BCH (forkovaný BCHA/ eCASH), BSV. Pochybuji že uspějí všechny. DASH stál v prosinci 2017 1600 USD. Dostane se někdy na tuto cenu? A takových coinů je více. Dále doporučuji přečíst více článků o Tulipánové bublině. Údajně je celá historie značně zveličena a těch pár cibulek za dům v Amsterodamu je sice pravda, ale jednalo se jen o několik případů. Dopad prasknutí bubliny na nizozemskou ekonomiky byl údajně nevelký a většinu běžných lidí toto šílenství ani nezasáhlo, jen pár spekulantů prodělalo obrovské majetky. Obyčejní lidé na to prostě neměli peníze 🙂

Divný. Btc za 24h dole az o 6% a alty furt stojí. Jinak článek tesat do kamene👍

Super!!! V článku je chybka prosím – “Když šla v roce 2020 dotcom bublina do svého závěru, v indexu bylo již víc společností, které negenerovaly vůbec žádný zisk.”