Pokud se začínáte zajímat o obchodování různých druhů aktiv, určitě jste si již všimli dvou tlačítek v objednávkovém okně – “Buy” pro nákup a “Sell” pro prodej. Na první pohled se tyto dvě možnosti s názvy krátká a dlouhá pozice (short a long pozice) mohou zdát poměrně matoucí – jak byste mohli dané aktivum prodávat, když ho ještě ani nevlastníte.

Tento článek vám přiblíží, jak funguje dlouhá (nákupní) pozice a krátká (prodejní) pozice. Jedná se o základy obchodování, které by měl mít každý obchodník v malíku. V článku rozebereme tyto dvě obchodní pozice dopodrobna, uvedeme si příklady a v neposlední řadě také zmíníme, jak je to s dividendami v případě krátkých pozic. Pojďme se do toho dát.

Dlouhá pozice (Long)

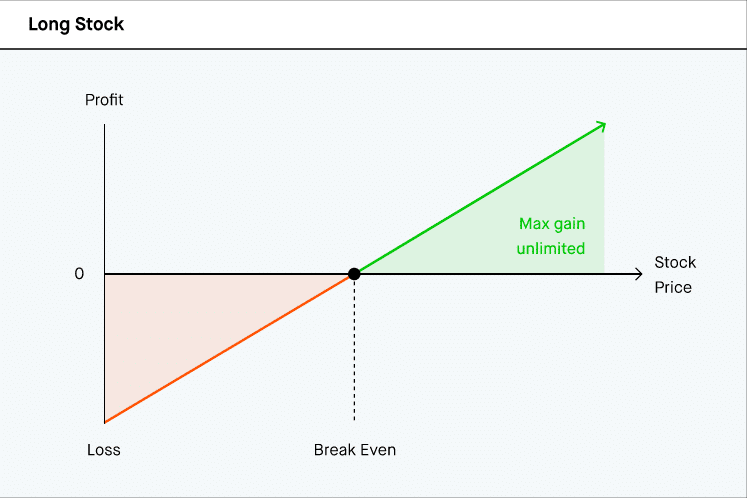

V případě, že se rozhodnete dané aktivum nakoupit, vstupujete do dlouhé pozice. Jedná se tak o běžný případ, kdy investor nakupuje akcie některé ze společností, kryptoměny, komodity, ETF, dluhopisy nebo jiné investiční instrumenty. Dané aktivum vlastní ve svém portfoliu a pokud jeho cena vzroste, zvýší se i hodnota tohoto aktiva v investorově portfoliu.

Při využití dlouhé pozice se pak investor bude nacházet ve ztrátě v případě, že se cena aktiva propadne pod cenu, za kterou investor nakoupil (break even). Naopak, potenciální zisky jsou v tomto případě v podstatě neomezeny, jelikož teoreticky neexistuje cenový strop, přes jehož překonání by cena aktiva dále nemohla růst.

Příklad dlouhé pozice

Investor se rozhodne nakoupit 1 akcii Apple za současnou cenu 191,17 USD. Cena akcie Apple však vzroste například na 250 USD/akcii. Tento investor se nyní nachází v potenciálním zisku cca 60 USD, jelikož se hodnota jeho akcie zvýšila. V tomto momentě závisí pouze na jeho rozhodnutí, zda ji bude chtít prodat a zisk si vybrat, nebo věří, že se její hodnota ještě zvýší.

Krátká pozice (Short)

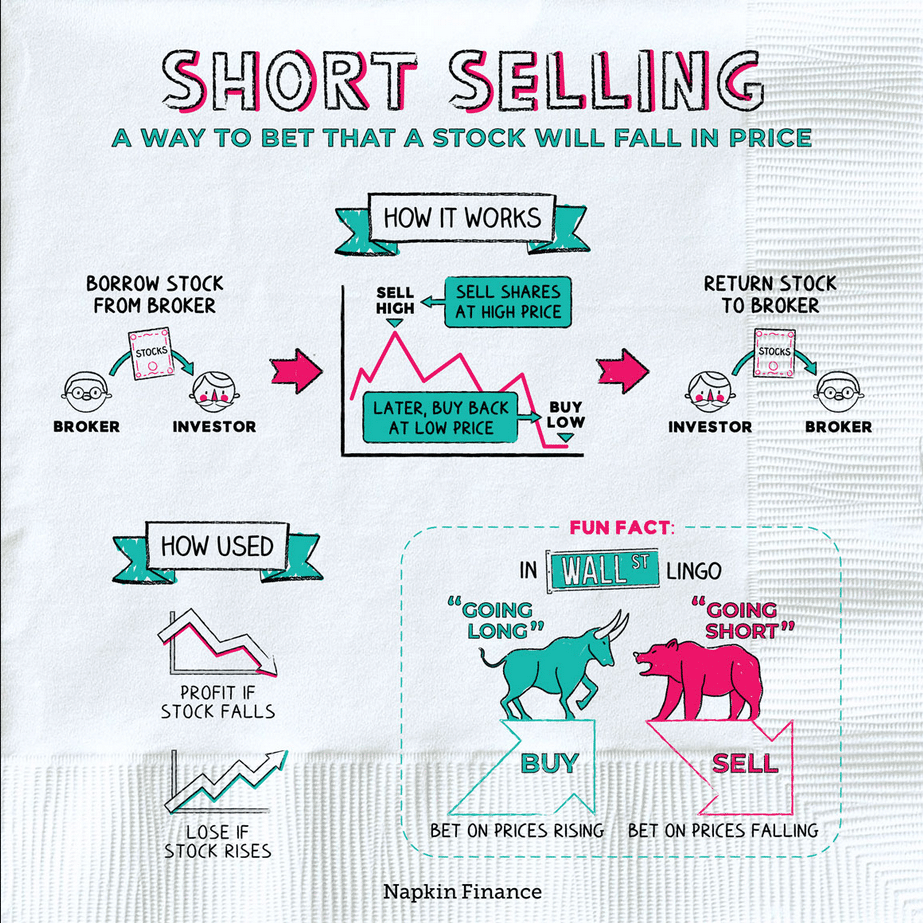

U krátké pozice je situace odlišná. Pokud se rozhodnete vstoupit do krátké pozice, znamená to, že dané akcie někomu dlužíte. Většinou to bývá právě váš broker nebo burza, která vám dané akcie nebo kryptoměny půjčí. Pokud následně jejich cena klesne, jste v zisku, jelikož se hodnota půjčených akcií sníží a vy tak “vracíte” stejný počet akcií ale s nižší hodnotou. Investoři, kteří využívají krátkou pozici, tedy cílí na pokles cen akcií nebo jiného vybraného aktiva.

Příklad krátké pozice

Podobně jako u dlouhé pozice, i u krátké pozice zmíníme akcie společnosti Apple. Investor věří, že akcie Apple v blízké době klesnou na své hodnotě a rozhodne se tak vstoupit do krátké pozice. Před tím, než tak udělá, je povinen svému brokeru předat zálohu (tzv. collateral – částku, kterou do určité míry ručí za vypůjčené akcie, minimálně bývá ve výši 50 % z hodnoty dané krátké pozice). Následně si vypůjčuje od svého brokera 1 akcii Apple s hodnotou 191,17 USD. Tuto akcii v tento moment “prodává” a svému brokeru tak dluží 1 akcii Apple. Hodnota akcie Apple následně klesne na 150 USD/akcii. Investor poté tuto akcii “nakupuje” za tuto nižší cenu a ponechává si rozdíl (191,17 – 150 = 41,17 USD).

Kde se s dlouhou a krátkou pozicí setkáme?

S dlouhou či krátkou pozici se můžete setkat na celé řadě trhů. Nejčastěji budete moci vstupovat do krátké pozice během CFD obchodování, tedy s rozdílovými smlouvami neboli contracts for difference. Tyto CFD tak umožní obchodníkům spekulovat s aktivy bez toho, aniž by je museli vlastnit a jsou uzavírány mezi samotnými obchodníky a jejich brokery.

Rozdílové smlouvy (CFD) je tak možné uzavírat jak na vzestup ceny daného aktiva, tak i její pokles. Dlouhé i krátké pozice s nimi tak lze uzavírat jednoduše a mnoho brokerů jako eToro je nabízí ve své nabídce.

Dalo by se říci, že CFD mohou být vztaženy na jakékoliv aktivum. V rámci finančních trhů se tak budete moci setkat s rozdílovými smlouvami na:

- Kryptoměny

- Akcie

- Komodity

- Drahé kovy

- Forex

- Akciové indexy

V rámci CFD jsou obchodníkům k dispozici také další obchodní nástroje jako například finanční páka. Ta jim umožňuje otevírat násobně větší pozice, než by se svým kapitálem byli schopni otevřít. Samozřejmě je pak toto obchodování s finanční pákou mnohonásobně rizikovější a měli by jej využívat pouze zkušení tradeři.

Krátké pozice jsou rizikovější

I když mohou obchodníci využívat short pozice v nepříznivých dobách na trzích a přesto tak vydělávat, existují zde určitá rizika, na která je dobré myslet během jejich využívání.

Riziko obrácení směru trhu

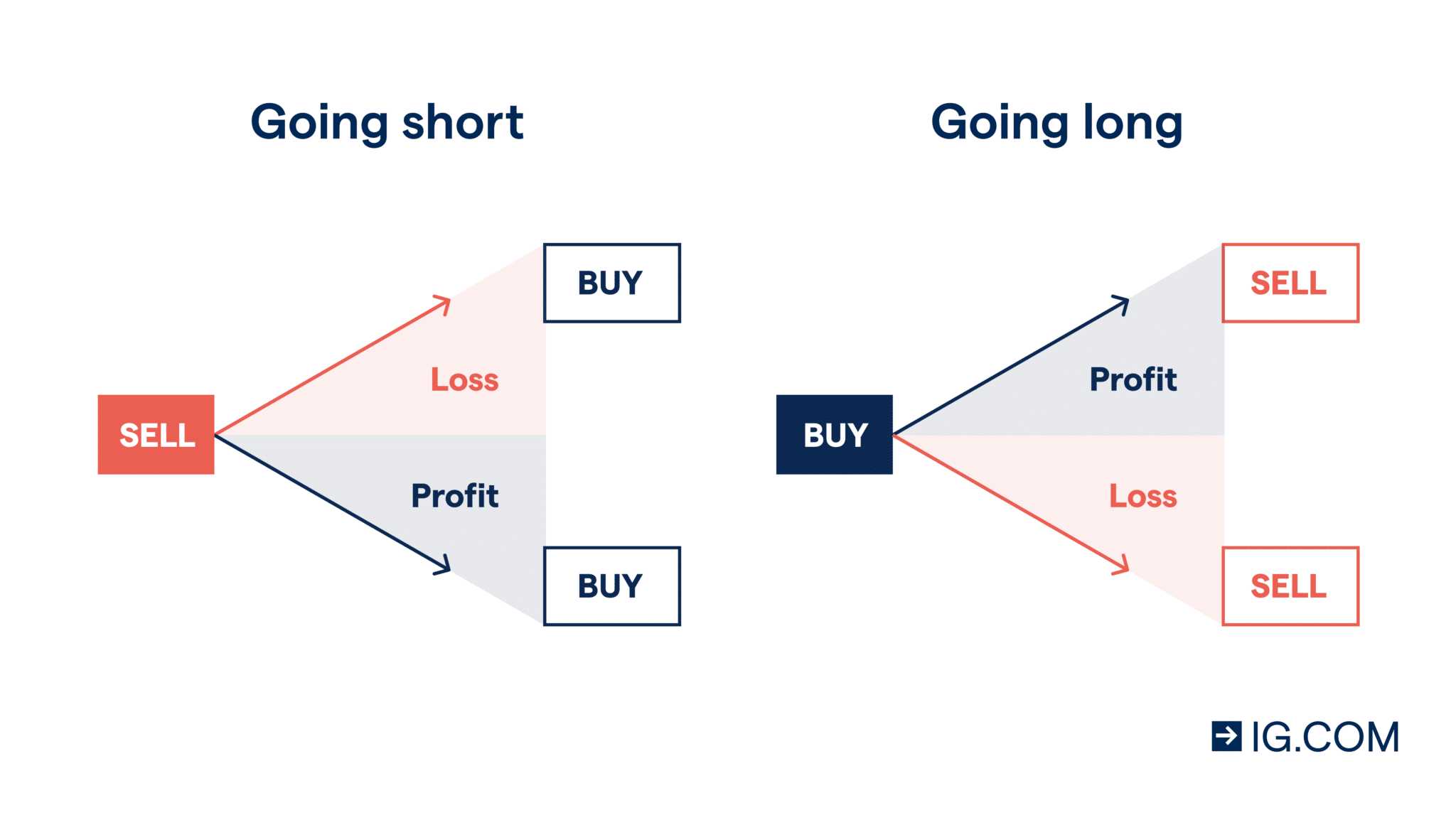

V případě shortování společnosti, nebo dá se říci jakéhokoliv aktiva, maximální zisk získá obchodník v případě, že se hodnota společnosti propadne v podstatě na nulu. Naopak v případě dlouhé pozice, maximální limit ceny neexistuje.

Dividendy

Dlouhá pozice vám u dividendových akcií na váš obchodní účet dividendu propíše jako zisk. V případě krátké pozice jsou však dividendy účtovány jako ztráta. Pokud tedy máte otevřenou krátkou pozici před ex-dividend date, budete povinni dividendu vyplatit – respektive se vám strhne z vašeho obchodního účtu. Ztratíte tak automaticky procenta z vašeho obchodu.

Riziko regulace krátké pozice

Regulační instituce mohou zakázat otevírání krátkých pozic v určitém sektoru nebo na určitém trhu. To může zvednout ceny akcií a obchodníci s otevřenou krátkou pozici musí své vypůjčené akcie vrátit – v tomto okamžiku již s vyšší cenou.

Dlouhodobé zhodnocování trhu

U akciového trhu můžeme pozorovat dlouhodobé zhodnocování a růst – alespoň co se indexů a drtivé většiny společností týče. Automaticky se tak jako obchodníci s otevřenými krátkými pozicemi nacházíte v nevýhodě, jelikož akciový trh se obecně zhodnocuje a roste.

Jaké náklady jsou spojené s otevřením krátké pozice?

Při obchodování na krátké pozice se lze kromě klasických transakčních poplatků setkat také s dalšími náklady, se kterými se jako obchodníci budete moci setkat.

Úroková sazba marže

Jelikož si půjčujete od svého brokera, aplikuje se zde jistá úroková sazba na půjčená aktiva/finance. Ta bude tím vyšší, čím déle držíte krátké pozice nebo čím jsou vaše krátké pozice objemnější. Každý broker má nastaveny tyto úrokové sazby jinak.

Dividendové platby

S dividendami jsme se setkali již výše, nicméně do nákladů je zcela jistě musíme zařadit. Pokud máte short pozice otevřené delší době a zejména pak před ex-dividend date, budete muset dividendu zaplatit.

Náklady na půjčení akcie (hard-to-borrow fee)

U akcií, které jsou vypůjčovány pravidelně a ve velkých objemech, se můžete setkat s poplatkem hard-to-borrow. Jak již název napovídá, tento poplatek je zaváděn u akcií, které jsou v daném momentu poptávané. Poplatek se mění každým dnem a může mít hodnotu v řádu části procenta až po více než 100 % daného obchodu.

Kdy vstupovat do krátké pozice (short pozice)?

Krátkou pozici mohou obchodníci skvěle využít v dobách medvědích trhů nebo během poklesů na akciových nebo jiných trzích, kdy ze světa nepřicházejí zrovna příznivé novinky. Samozřejmě, abyste mohli vstoupit do krátké pozice, není třeba čekat na medvědí trh nebo výraznější krizi. Většina obchodníků obecně vstupuje do krátkých pozic z důvodů, jakými mohou být očekávání horších finančních výsledků vybrané společnosti nebo třeba ukazatele a indikátory v rámci technické analýzy, jež mohou napovídat možnou změnu trendu.

Je pro mne otevírání krátké pozice vhodné?

Odpověď na tuto otázku není tak úplně jednoduchá, jelikož závisí především na vašich znalostech a zkušenostem v rámci finančních trhů. Otevírání krátkých pozic na akciovém nebo jiném trhu se obecně velmi nedoporučuje začátečníkům.

V případě, že byste se shortováním (otevíráním krátkých pozic) chtěli zabývat, doporučujeme si projít mnoho vzdělávacích článků nebo videí na toto téma a nastavovat si limity, respektive stop-loss u každého vašeho obchodu (pokud nevíte nebo si nejste jisti, co to stop-loss je, jedná se o možnost, která vám umožní automaticky vystoupit z daného obchodu v případě, že se dostanete do předem definované ztráty). Použitím tohoto příkazu se tak vyhnete potenciálně větším ztrátám, které by vás během pokračujícího nepříznivého vývoje daného obchodu mohli potkat.

Závěr

V tomto článku jsme si rozebrali rozdíl mezi dlouhou (long) a krátkou (short) pozicí. V jednom případě akcie nebo dané aktivum nakupujeme, v druhém jej dá se říci prodáváme. Obchodníci, již se soustředí na krátkodobé až střednědobé obchody, se pak následně rozhodují o možném budoucím vývoji jejich sledovaného aktiva, načež vstupují buď do dlouhé nebo krátké pozice. Nutno podotknout, že otevírání krátké pozice není příliš vhodné pro začátečníky, jelikož k dlouhodobějším ziskům vyžaduje více zkušeností, znalostí a vyšší míru tolerance rizika.

Pěkně vysvětlené, pochopilo by to i dítě, ALE, mám problém se stop lossemv shortu. Jsem začátečník, obchody za mě dělá robot, nicméně aby stop loss fungoval, musí být přeci na druhé straně někdo, kdo je ochoten prodat za mou cenu, nebo se mýlím? Samo se to nevykoupí, tedy ani stop loss není zázračný nástroj k zamezení ztráty. Samozřejmě je zde velká pravděpodobnost, hraničící s jistotou, že se nějaký prodávající najde, považuji však za důležité vyzdvihnout skutečnost, že bez protistrany to fungoval samo nebude. V případě long pozice při výrazném propadu, kdy všichni prodávají (třeba se spustí stop loss půlce long pozic na trhu a to spustí ještě větší propad, něco podobného se již stalo u BTC), už bude třeba naděje na prodej nižší. Rád bych názor někoho, kdo tomu opravdu rozumí.