Prakticky od konce loňského roku čekáme na korekci. Trhy však jako vždy překvapily v tom, jakým způsobem má tato korekce probíhat. Osobně jsem si představoval, že na posledním nebo nadcházejícím zasedání šéf Fedu Jerome Powell oznámí, že letos sazby nesníží, na což trhy zareagují rázným propadem. To se však nestalo, ačkoliv je nyní jasné, že úrokové sazby se do konce roku šestkrát nesníží. Makroekonomický výhled v tom na druhou stranu také hraje roli.

Pokles trhů je vlastně jako vždy souběhem více věcí najednou. Zkusíme se podívat na tři nejdůležitější: makro, izraelsko-iránský konflikt a výsledkovou sezonu za první čtvrtletí 2024.

Co se bude dít, když Fed letos sazby nesníží?

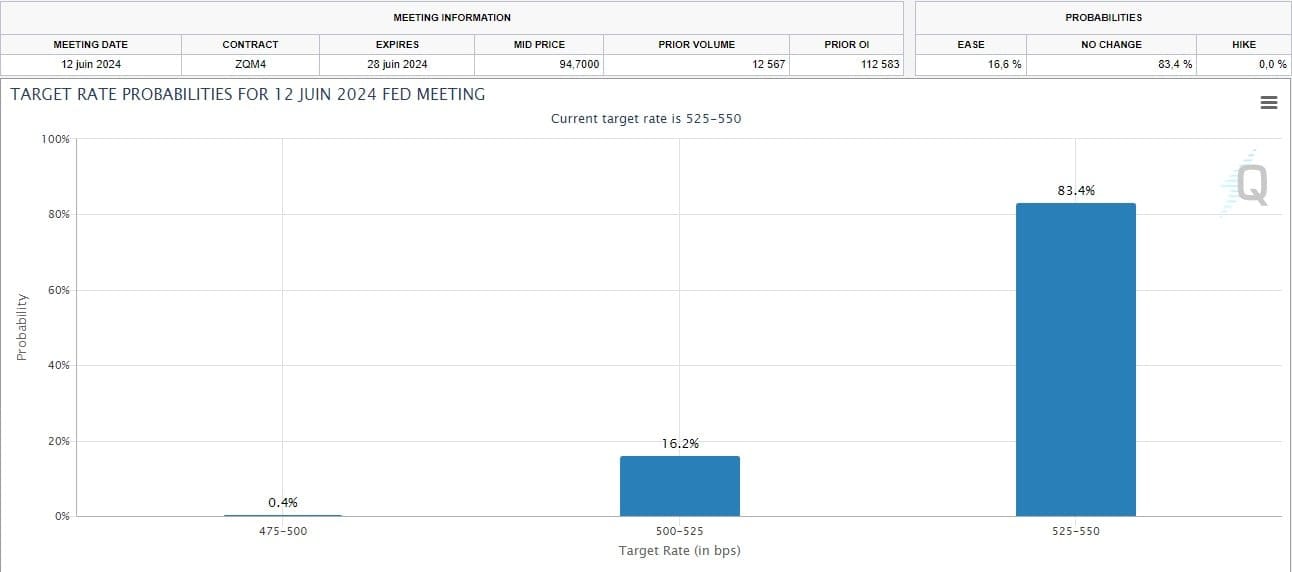

Akciové trhy reagují na změnu Powellova narativu velmi pomalu. V minulé Lupě jsme dopodrobna vysvětlili probíhající otočku amerického Fedu. Inflace je problém. Určitě se ji nepodaří vyřešit tak rychle, jak se čekalo. I když stále ještě existuje 16% pravděpodobnost, že by Fed mohl snížit sazby v červnu, většina trhu již otočila.

Poslední optimisté vyhlížejí konec tohoto měsíce, kdy se dozvíme PCE inflaci, která je pro Fed nejdůležitější a jež má stále klesající tendenci. Ale i zde se můžeme dočkat zpomalení. Optimisté argumentují tím, že Fed může proces snižování sazeb zahájit, jakmile PCE inflace dosáhne 2,6 %.

Svou jestřábí rétorikou si tak podle nich připravuje terén pro vítězství. Je lepší držet se při zdi, než předčasně jásat. Optimistům můžeme namítnout, že je to stále stejná písnička. Sazby mají co nevidět klesnout, avšak na každém zasedání Fedu se ukáže, že to bude až na tom příštím. Nic tomu reálně nenasvědčuje. Víme, že Fed sníží sazby teprve tehdy, až bude opravdu přesvědčený, že inflace je poražena. Osobně si myslím, že pokud se nic nestane, Fed si klidně jedno čtvrtletí počká, aby si byl skutečně jistý.

Pesimisté ohledně sazeb mají většinu

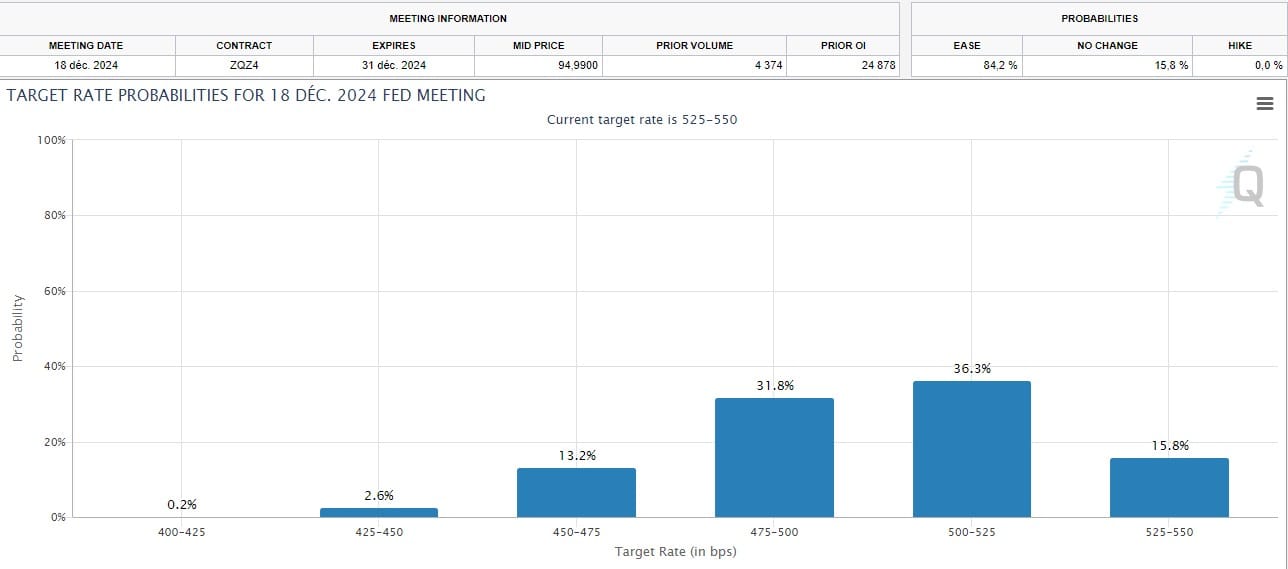

Tábor pesimistů utěšeně roste. To lze pozorovat na Fed Watch Tool. Ještě před měsícem byla pravděpodobnost 0,5 %, že sazby Fedu budou na konci roku ve stejné výši. Nyní má tento scénář pravděpodobnost 15,8 %. To je velký nárůst. Na prvním místě můžeme učinit závěr, že sám Fed Watch Tool je coby nástroj značně volatilní.

Není jisté, že se trh tímto způsobem skutečně změní. Trh je velmi náladový, za měsíc může být vše úplně jinak. Právě na tuto změnu nyní trhy reagují. Nená to tak, že by většina očekávala, že se sazby letos vůbec nesníží, ale tato pravděpodobnost přesto roste. Trhy si nyní dobře uvědomují, že se žádné velké snižování nechystá, pokud tedy aspoň nepřijde nějaká katastrofa. Ten nejlepší scénář počítá s tím, že sazby budou nahoře dlouho. A to nemůže být bez následků.

Jen pro ilustraci jeden údaj. Podle společnosti Freddie Mac se průměrná sazba u hypotéky s fixací na 30 let v USA vyšplhala na 7,1 %. To je astronomické číslo, protože tak bance v průběhu třiceti let pošlete na úrocích enormní sumu.

Někdo by samozřejmě mohl namítnout, že v Americe není zvykem fixovat sazby tak často a kdo by to taky nyní dělal, když jsou na svých maximech. Tyto námitky jsou jistě oprávněné, ale neznamená to, že nemovitostní trh v USA není pod tlakem. Ba právě naopak. Čím déle budou sazby nahoře, tím větší je pravděpodobnost, že se něco pokazí.

Vysoké úrokové sazby trhům ještě nevadí?

Na první pohled se zdá, že ani více než dvouletá kúra restriktivní měnové politiky trhům nevadí. Při pohledu na akciové indexy, které již však také slábnou, se nám může zdát, že se nic neděje. Trhy totiž dokážou vytrvale ignorovat nebezpečí, což se děje i nyní. Najdeme hned několik postojů.

Podle prvního je vlastně dobře, že Fed sazby nesníží, protože to ukazuje, že americká ekonomika je silná. A když je ekonomika silná, zisky a tržby porostou a není důvod se stahovat z akciového trhu. Než sledovat zasedání Fedu, raději se soustřeďme na ekonomický růst a výsledky firem.

Druhý postoj spočívá v tom, že se poukáže na předraženost akcií z Magnificent 7 a pár ostatních společností megacapů. Když se však podíváme na společnosti s tržní kapitalizaci big nebo middle, vidíme, že jejich akcie již tak předražené nejsou a můžeme je kupovat. Vhodnou příležitost k nákupu skýtají smallcapy, které jsou již za výprodejové ceny. Není tedy pravda, že trh vysoké sazby nereflektuje.

Současná iluze je založená na tom, že investoři sledují pouze technologické firmy, které vysoké sazby opravdu ignorují. Ale i to je správné, protože většinou jde o firmy s velkým cash flow, relativně málo zadlužené a s vysokými maržemi, takže zdražení úroků se jich existenciálně nedotkne. Vysoké sazby se tak na finančních trzích odrážejí, aniž bychom si to plně uvědomovali.

Bleskové obchodování v izraelsko-íránském konfliktu

Sám guvernér Jerome Powell často upozorňuje, že vliv na rozhodování centrální banky má i geopolitická situace. Právě geopolitika je jeden z důležitých faktorů, nad kterým však centrální banka nemá žádnou moc. Po válce na Ukrajině se stal dalším ohniskem konfliktu Izrael. Nebojuje už jen proti Hamásu, do hry vstoupil i Írán.

Napětí mezi Íránem a Izraelem existovalo již dlouho. Většinou se však jednalo hlavně o verbální komunikaci anebo vyřizování účtů nepřímo. Nyní se konflikt stává čím dál otevřenějším. Po izraelském útoku na íránský konzulát v Damašku musel Írán odpovědět, aby si zachoval status lokální velmoci. Rozhodl se zaútočit raketami a drony přímo na izraelské území. Naštěstí si pro tento útok vybral sobotní večer. Tím na možnost rozpoutání většího konfliktu reagoval pouze bitcoin. Světové trhy byly zavřené.

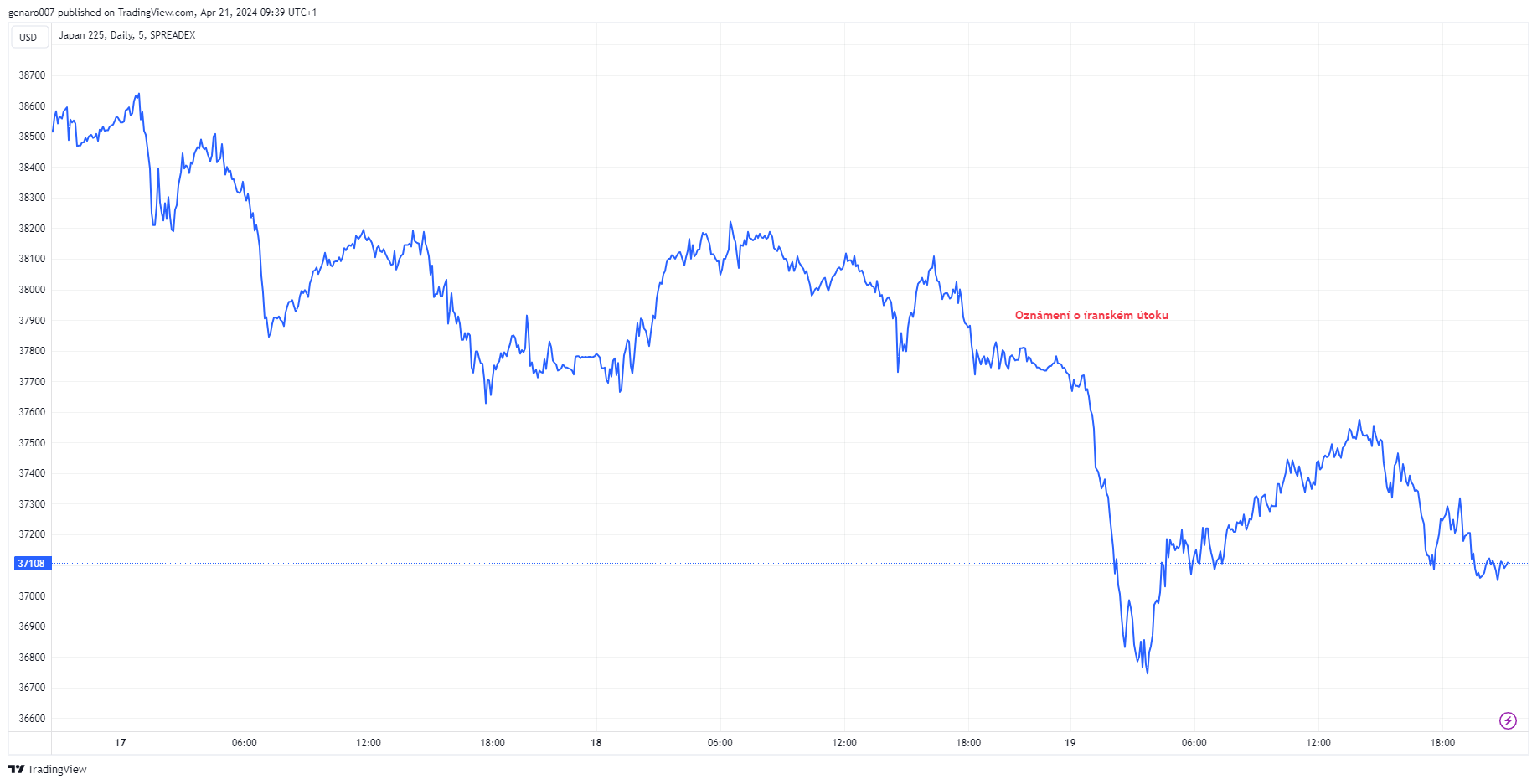

Přestože USA Izrael nabádaly, aby od odvety upustil, ozvaly ze čtvrtka na pátek nad íránským územím výbuchy. Izrael se k nim oficiálně nepřiznal, ale trhy na tuto událost musely reagovat. Jelikož útok znovu proběhl v noci, byla vzhledem k časovému posunu otevřená jen japonská burza. Ta reagovala podle očekávání velkým poklesem, který se však postupně vyrovnal. Japonská burza se do kladných hodnot nedostala. Kdo chtěl obchodovat pokles akciového trhu v důsledku izraelského útoku, měl na to pouze pár hodin.

To je prozatím největší překvapení. Zatímco útok Ruska na Ukrajinu poslal trhy do záporných hodnot na týden, napětí mezi Íránem a Izraelem totéž vyvolalo pouze na pár hodin. Odolnost trhů je tak zatím velmi vysoká, což ovšem nemusí trvat věčně. Pokud budou napětí a vzájemné útoky pokračovat, hrozí velké riziko, že vše přeroste do otevřeného konfliktu. Další etapa eskalace by nastala, kdyby došlo k civilním obětem.

Jaká aktiva reagují na izraelsko-íránský konflikt?

Jelikož reakce trhů jsou zatím velmi krátké a bleskové, je potřeba vědět, co je dobré sledovat. Konflikt zatím samozřejmě bezprostředně dopadá na trh s ropou, který bude v následujících týdnech ostře sledovaný. Cena ropy se může kdykoliv utrhnout z řetězu. Navíc se pomalu ale jistě blíží letní měsíce, kdy poptávka po černém zlatu vzhledem k dovoleným roste.

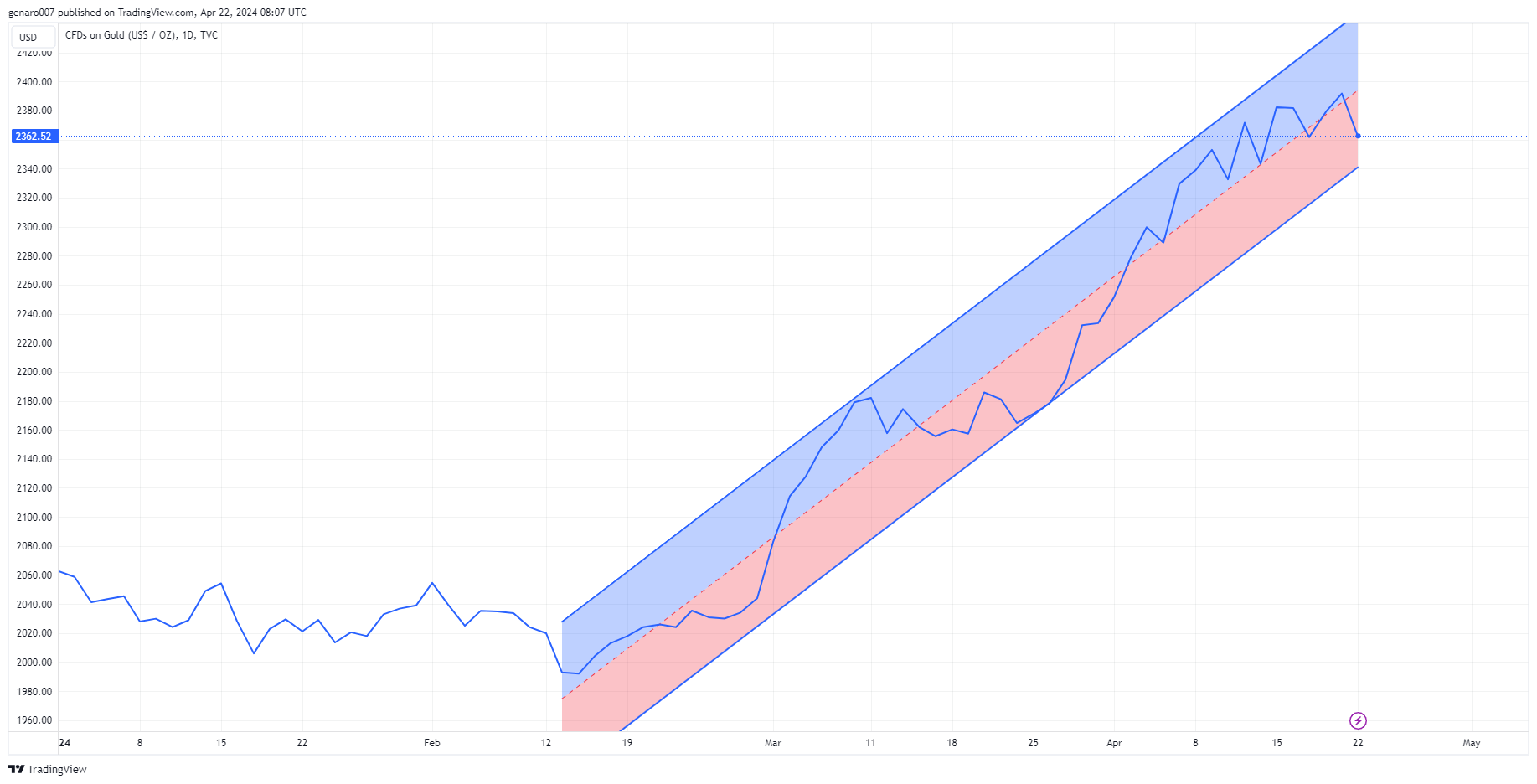

Konflikt zvedl také poptávku po zlatě, a to dvojím způsobem. První je evidentní: v dobách nestability zůstává zlato bezpečným přístavem. Nová eskalace a možnost rozšíření konfliktu do dalších zemí vytváří prostředí, v němž bude cena zlata stoupat. To však není jediná příčina jeho růstu. Již nyní stojí konflikt Izrael i USA velké peníze. Obě země se budou muset víc zadlužit, a právě proto zlato roste.

Tento bod podtrhl Ray Dalio ve své nedávné analýze, kdy připomněl základní věc, a sice že zlato je nedluhová měna. Klasické fiat peníze nejsou nic jiného než dluhový příslib. S obecným zadlužením státu roste i riziko, že tyto dluhy nebudou splaceny. Právě proto roste poptávka po zlatě, které dává možnost se proti dluhové krizi pojistit.

Prozkoumejte akcie na platformě XTB

Výsledky Netflixu odstartovaly korekci na technologických titulech

Posledním elementem aktuální třeskuté situace je výsledková sezona. Ta současná je velmi specifická. Jelikož máme období vysokých sazeb, které samo o sobě vytváří složitý makroekonomický kontext, analytici své odhady značně snížili. Nízká laťka má za následek, že většina firem odhady překoná. To pak vytváří iluzi, že jsou na tom dobře.

Jako příklad můžeme uvést společnost ASML, která sice odhady překonala, ale v meziročním srovnání byly její výsledky velmi slabé. Většina CEO pak v komentářích k výsledkům podtrhla skutečnost, že nadcházející doba bude velmi složitá. To je důvod, proč akcie následně spadnou.

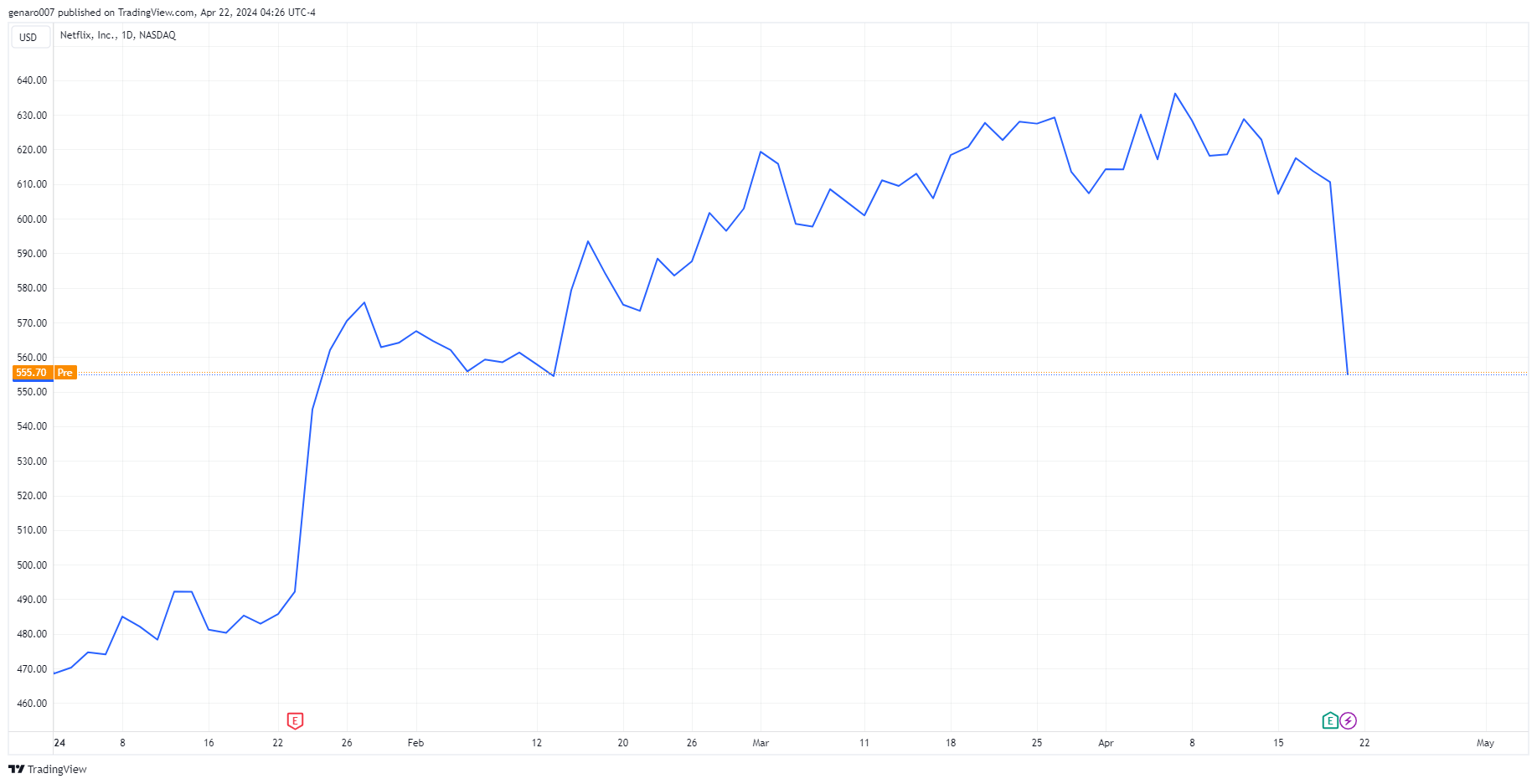

Tento problém velmi dobře ilustrovaly výsledky Netflixu. Tomu za první čtvrtletí 2024 přibylo 9,3 milionu nových předplatitelů, což meziročně představuje 15% růst. Počet předplatitelů ve světě tak dosahuje úctyhodných 269 milionů. Tržby se vyšplhaly na 9,4 miliard, což je meziročně růst o 15 %. Zisk doslova explodoval. Před rokem byl 1,7 miliardy dolarů, nyní se vyšplhal až na 2,6 miliardy.

Dalo by se proto čekat, že akcie vystřelí nahoru. Opak byl však pravdou, akcie Netflix se propadly o 9,09 % za jediný den. Důvodem byl právě nejistý výhled do budoucnosti. Společnost navíc oznámila, že už od příště nebude zveřejňovat počet předplatitelů, jenž byl doteď klíčovým údajem pro ohodnocení činnosti této streamovací služby.

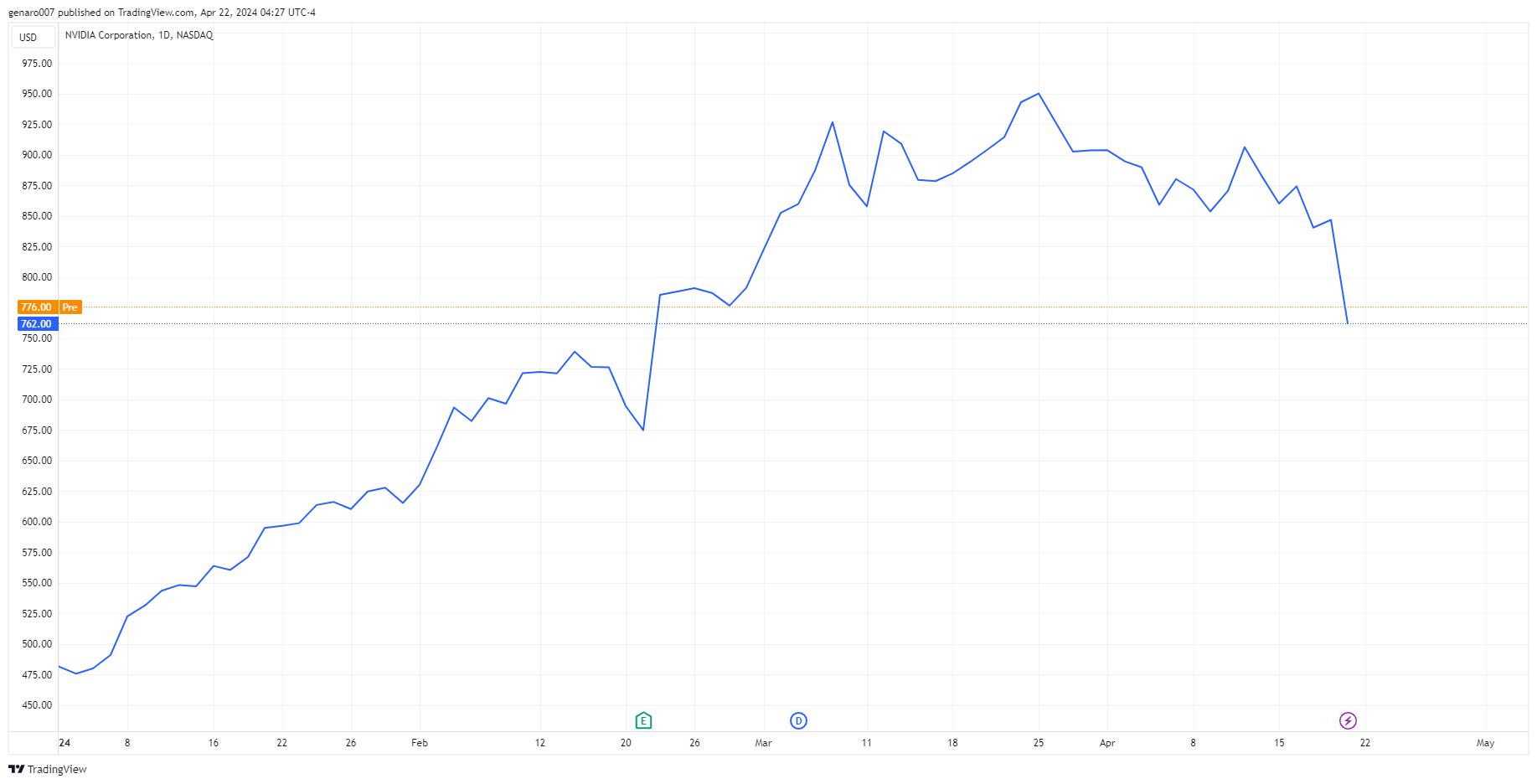

Jenomže nezůstalo pouze u Neflixu. Akcie Nvidia oslabila o rovných 10 %, AMD ztratila 5,44 %, Micron 4,61 %, Broadcom 4,31 % a Meta 4,13 %. Seznam by mohl ještě dlouho pokračovat. Tento výprodej je vázaný na spekulaci, že tyto tituly se budou chovat přesně jako vedení společnosti Netflix. Například akcie Nvidia oznámí výborné výsledky za první čtvrtletí, ale řekne, že příští čtvrtletí vidí komplikovaně. To by znamenalo výplach na těchto akciích, protože všichni očekávají minimálně dvouciferný růst v následujících letech.

Na světových indexech převládla červená barva

Jelikož se největší propad akciových trhů odehrál v poslední páteční seanci, projevil se nejvíc právě na zámořských trzích. Asie zůstala prozatím alespoň částečně ušetřena, burza v Šanghaji posílila o 1,52 %. Ve větších ztrátách se ocitl hongkongský index Hang Seng, který odepsal 2,98 %. Velmi špatně dopadl japonský index Nikkei 225, který za týden klesl o hrozivých 6,16 %.

V Evropě ztráty nebyly tak velké, protože většina evropských hodnot je defenzivních. Výsledky společnosti LVMH navíc dopadly relativně dobře. Sektor luxusního zboží je kvůli Číně pod tlakem, ovšem tamní pokles prodejů kompenzuje japonský trh. Francouzský CAC 40 tak posílil o 0,14 %, německý DAX ztratil 1,05 %. Londýnská burza se taktéž propadla do ztrát a odepsala 1,25 %.

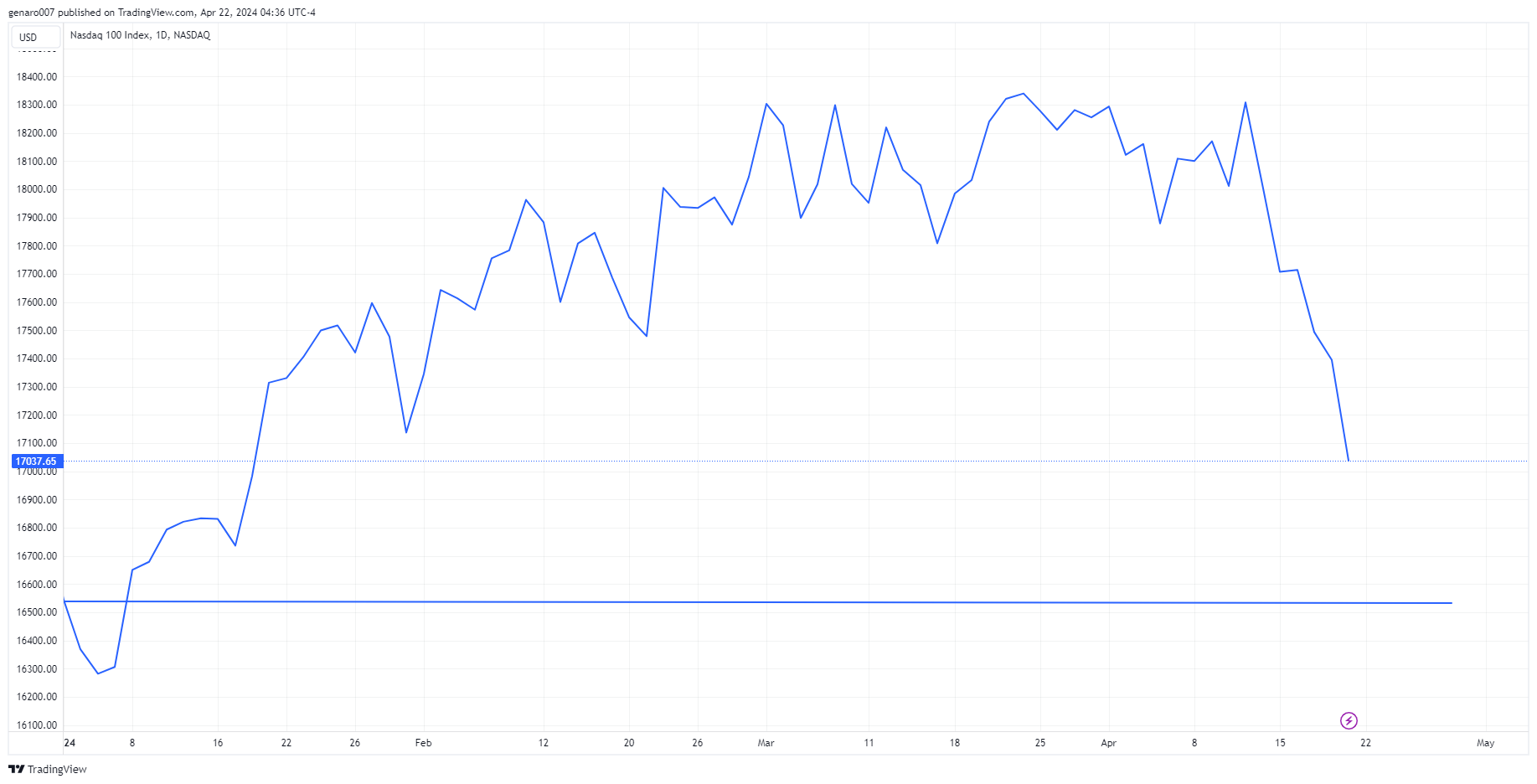

V zámoří byla situace kritická. Nejlépe vlně výprodejů čelil průmyslový Dow Jones, poněvadž technologické tituly má zastoupeny v omezené míře – zůstal na zelené nule. Index S&P 500 odepsal 3,05 % a technologický Nasdaq 5,52 %. S tímto výsledkem Nasdaq od začátku roku posílil o skromných 1,8 %. Růstová rallye z prosince je tak prakticky vymazána.

Bitcoin po halvingu posílil, ale meta 70 000 dolarů je daleko

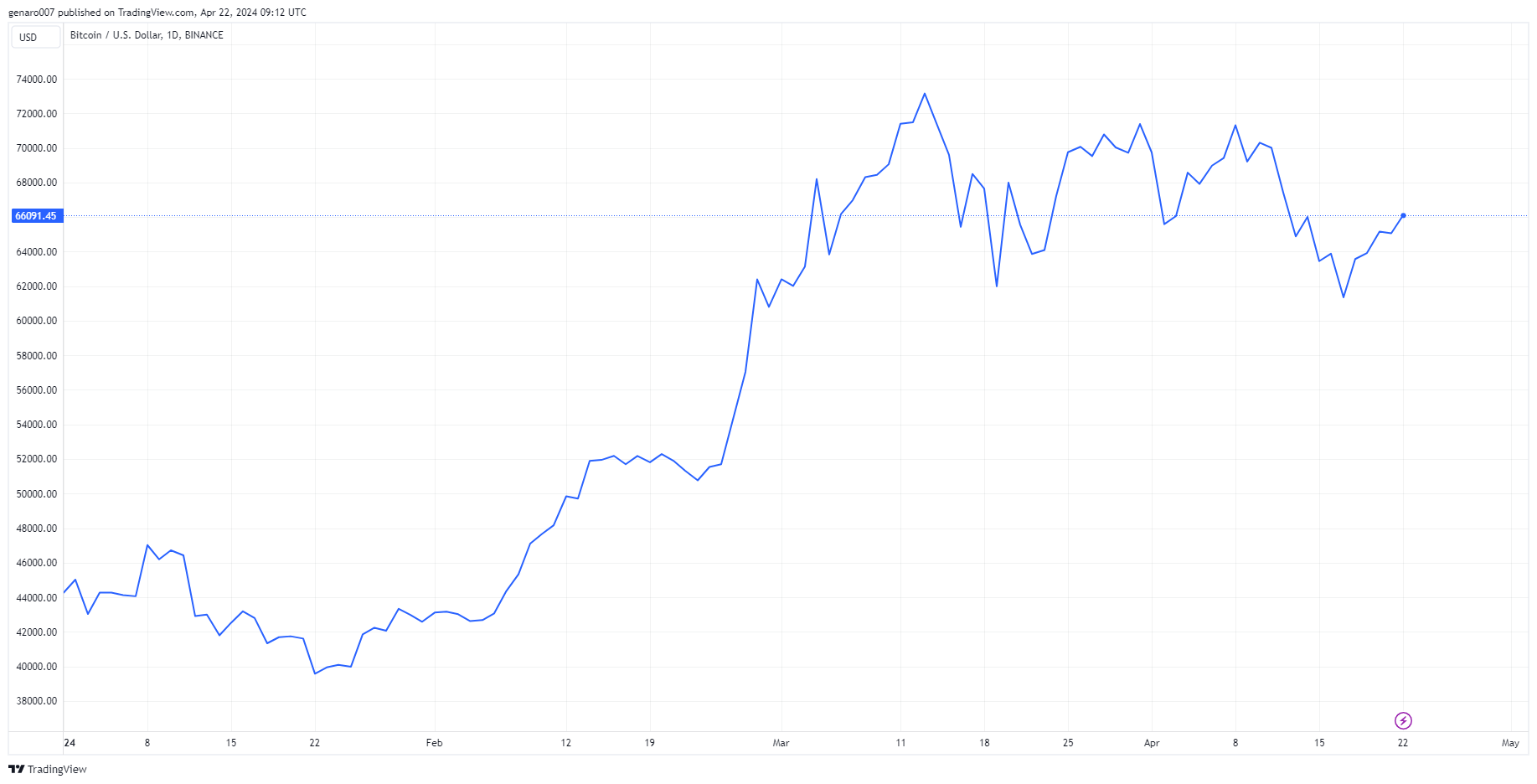

Bitcoin reaguje překvapivě velmi citlivě na konflikt mezi Izraelem a Íránem. Pokaždé, když přišla špatná zpráva, jeho kurz se propadl. V pátek se dokonce po dlouhé době podíval pod hranici 60 000 dolarů. Taková reakce je pro mě osobně velké překvapení.

Mnoho investorů vzhlíželo k halvingu jako k novému silnému růstovému impulzu. Reakce na něj nebyla nijak silná. Komentátoři se však shodovali v tom, že halving byl již dlouho započítaný do ceny. Bude-li poptávka po bitcoinech sílit, měl by efekt halvingu být v každém případě pozitivní.

Závěr: Velmi nabitý týden před námi

Nejdříve se podíváme na makroekonomické údaje. Čeká nás americký HDP za první letošní čtvrtletí a PCE inflace, která je pro Fed nejdůležitějším číslem z inflačních indikátorů. Tyto dva údaje můžou ovlivnit atmosféru na trzích.

Výsledková sezona bude pokračovat. Své výsledky představí tyto firmy: Verizon, Visa, Pepsi, Meta, IBM, Boeing, Microsoft, Alphabet, Merck, Intel, Exxon Mobil, Chevron a další velké společnosti. Velmi očekávané budou výsledky Tesly. Přestože je akcie pod tlakem, Elon Musk se zdá být nad věcí a problémy Tesly si nepřipouští. Tisková konference po výsledcích bude ostře sledovaná.

Do toho bude promlouvat geopolitická situace. Schválená finanční pomoc Ukrajině a Izraeli naznačuje, že tyto konflikty potrvají ještě dlouhou dobu.

Využijte současných slev na trzích a investujte skrze ETF na platformě XTB