Vítáme vás u dalšího přehledu trhu pro kryptoměny, akciové trhy a komoditní trhy. Bitcoin roste ke 64 000 USD kde nachází lehké zamítnutí. Otestuje příští týden historické maximum 69 000 USD? Akciové indexy ukončují únor poblíž historického maxima. Americké inflační indexy naznačují postupné ochlazování inflace. Dočkáme se prvního soft-landingu zkonstruovaného centrální bankou?

Náš poslední stream, kde analyzujeme akcie

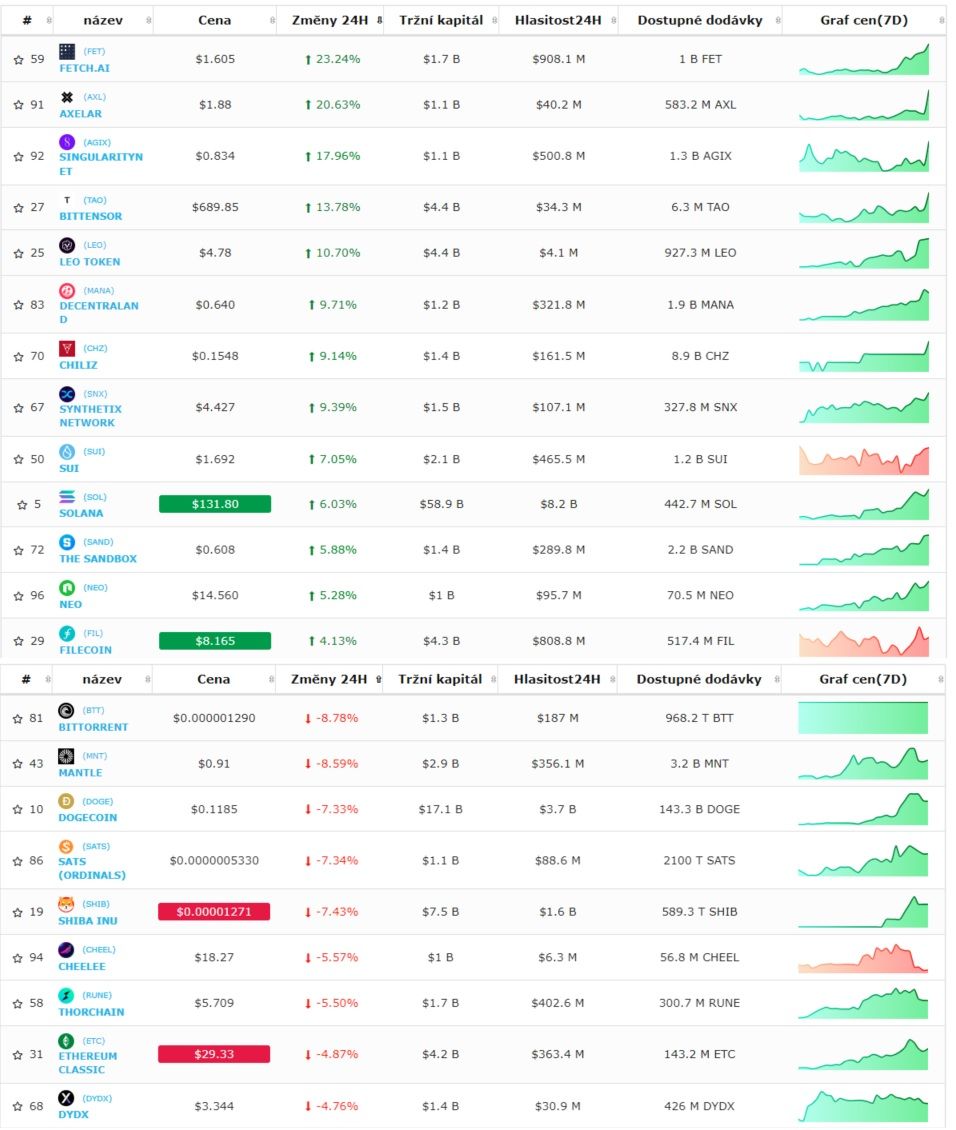

Nejvolatilnější kryptoměny za posledních 24 hodin:

Bitcoin včera vystoupal až po 63 800 USD, kde došlo k dvojitému zamítnutí. Následně se vrací zpátky ke 60 400 USD. Je pravděpodobné, že bude chvíli konsolidovat v tomto pásmu a následně se pokusí o další proražení až po historické maximum kolem 69 000 USD. Altcoiny následují pohyb Bitcoinu a připisuji si růsty většinou v nižších desítkách procent. Kryptoměnový trh na sebe strhává většinu pozornosti na sociálních sítích a mnoho nováčku houfně naskakuje do trendu nepřemýšlejíc o ceně.

Makro kalendář a zprávy trhu: Inflace klesá

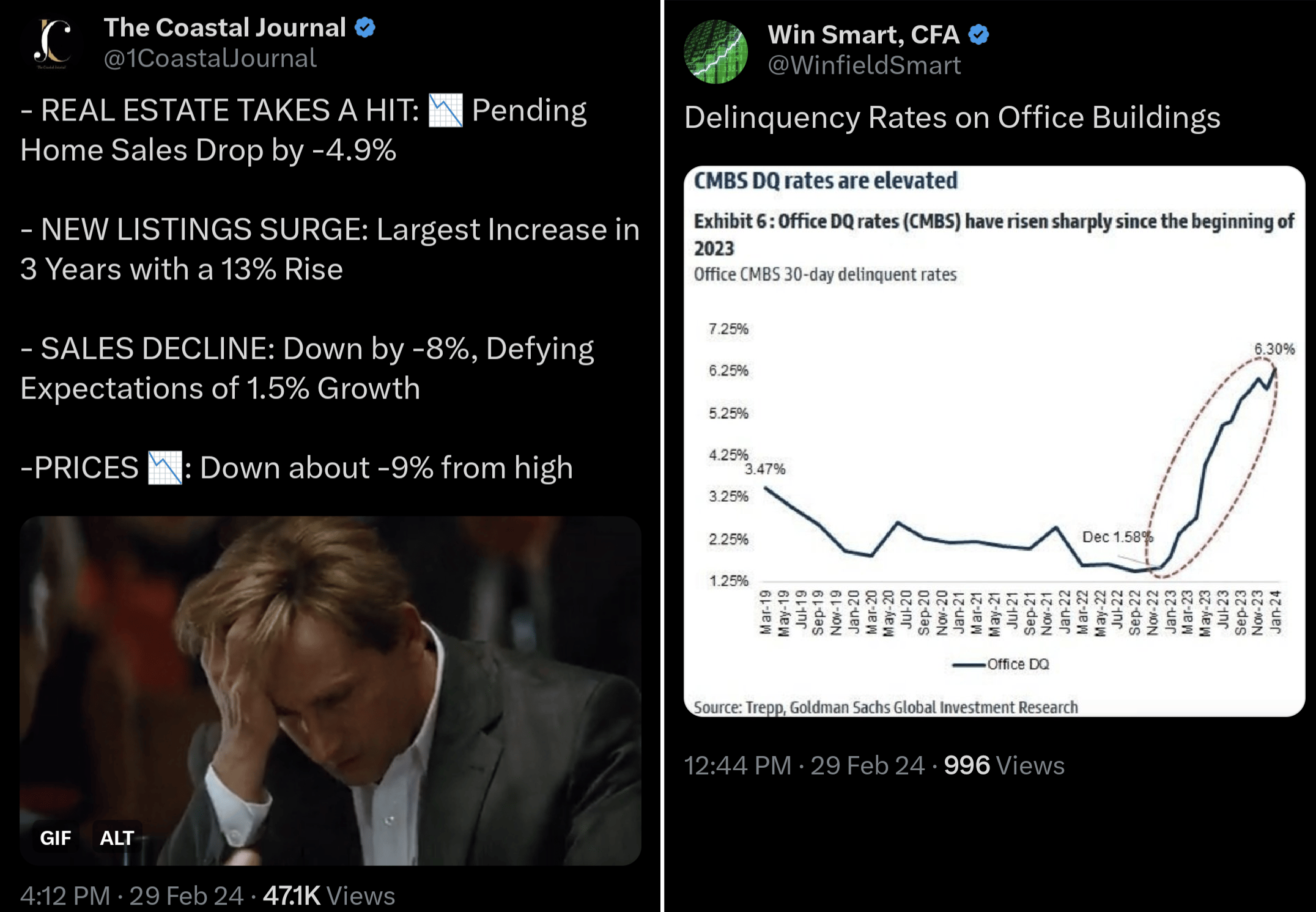

Makro kalendář druhé poloviny týdne přináší zajímavý zvrat pro chování amerického spotřebitele. Po silném čtvrtém kvartálu 2023 se začíná projevovat pokles poptávky. Reflektují to hodnoty nákupů zboží dlouhodobé spotřeby. Meziměsíčně za leden klesají o 6,1 procenta (očekávalo se -4 procenta).

Další velmi očekávaný údaj bylo včerejší oznámení vývoj americké inflace skrze indexy PCE a Core PCE. Index celkové inflace meziměsíčně roste o 0,3 procenta (očekávání 0,1). Meziročně však klesá ze 2,6 na 2,4 procenta. Je možné, že americká centrální banka dostává inflaci pod kontrolu?

Další zajímavou zprávou byl pokles zájmu o nákup stávajících nemovitostí. Meziměsíčně klesá o 4,9 procent a meziročně dokonce o 8,8 procent. Očekával se spíše lehký růst. Už to vypadá, že ani klesající ceny nestačí pro kompenzaci vysokých úrokových sazeb na hypotékách. S růstem výdajů nezvládá značná část spotřebitelů pokrýt splátku hypotéky a na nemovitost nedosáhnou.

Další negativní zpráva je růst delikvencí (opoždění splátek) u amerických komerčních nemovitostí. Za poslední rok narostl počet problematických nemovitostí z 1,56 na 6,3 procent. Objevují se zprávy, že regionální banky už přečerpali původně vyhrazený balíček rezerv pro krytí ztrát v tomto sektoru. Snížení sazeb je zatím daleko, situace se může dále zhoršovat. Zároveň je tento indikátor opožděný o jeden až dva měsíce. Berme to jako varovný signál.

Akciové trhy uzavírají měsíc růstem

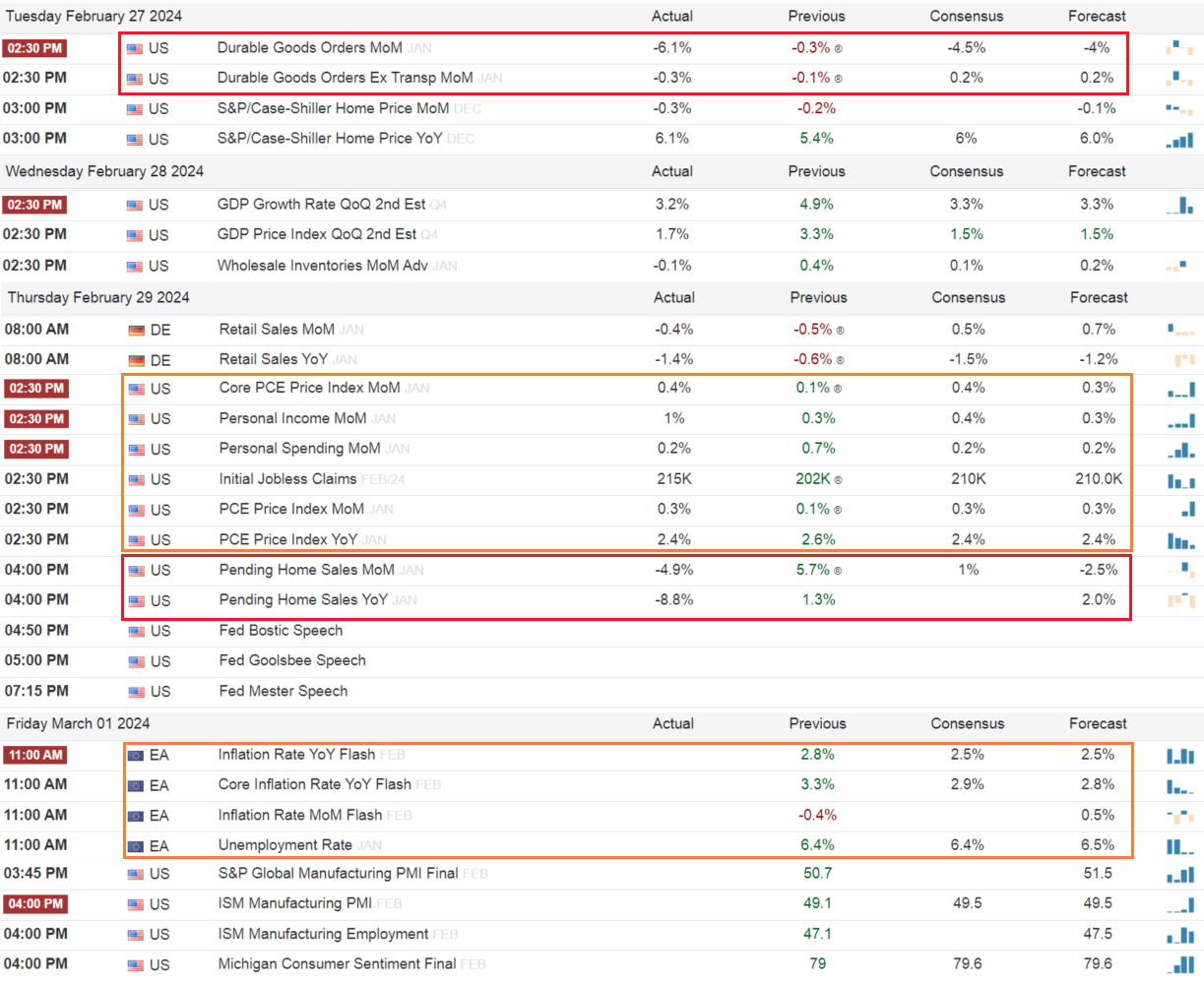

Akciové trhy ve velké části světa si začátkem roku připisují růst a investoři spekulují na pokračování býčího trhu. Únor u velké části indexů končí poblíž nebo na historických maximech. Mnoho analytiků přichází s myšlenkou pokračování růstového sentimentu právě díky volebnímu roku v Americe. Kongres a centrální banka zřejmě udělají cokoliv v jejích silách, aby jim akciové trhy nepadli těsně před volbami.

Americký akciový index S&P 500 se možná i z toho důvodu táhne nahoru ve strmém růstovém kanálu (bílé tečkové linie). Zatímco intradenní grafy vypadají neutrálně, dvoudenní a vícedenní grafy se začínají otáčet do negativního vývoje a naznačují formování vrcholu. Indikátor RSI zatím formuje vyšší vrchol, avšak ve finální fázi před otočením.

Indikátor MACD už formuje značnou divergenci. Tuto formaci a indikátory beru jako výstražné znamení a nadále se držím od technologických akcií a indexů stranou. Vsázím na statistiku a vysoce pravděpodobné vyplnění gapů výrazně níže na grafu (bílé horizontální linie).

Začátkem týdne jsme si ukázali graf společnosti Apple. Ten se už začíná propadat pod růstovou linii posledních 12 měsíců (žlutá). Indikátor RSI a MACD už signalizují divergence i na týdenním grafu. Přichází možný odprodej od velkých investorů, kteří nevidí další výrazné zhodnocení této společnosti? Ze základny kolem 3 biliónu USD se špatně roste výraznějším tempem. Navíc pozornost nejenom retailových investorů strhávají jiné trendy jako umělá inteligence a kryptoměny.

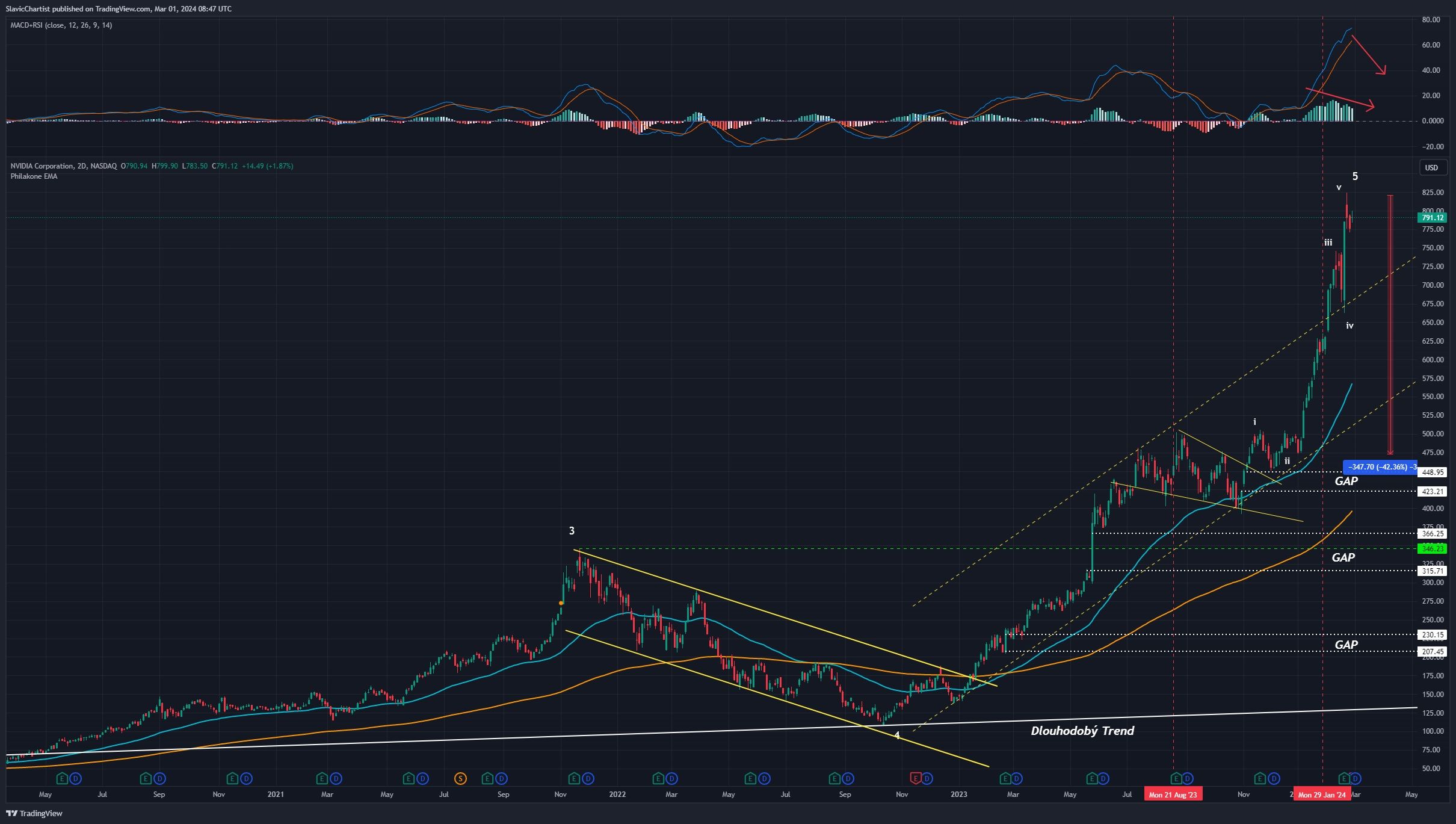

Náhradou společnosti Apple v portfoliu mnohých investorů se stala společnost Nvidia. Ta získává tržní kapitalizaci přes 2 bilióny USD a tempem růstu ohromuje celý trh. Nezávisle na tom jestli je sektor umělé inteligence v bublině nebo ne, pozoruji na grafu náznaky pro možný pokles nebo korekci.

Indikátor MACD naznačuje divergenci už na dvoudenním grafu. To vůbec není dobré znamení pro držitelé akcií. Nejbližší solidní support je horní linie růstového kanálu (kolem 680 USD) a následně až cluster kolem 500-450 USD. Tam se cena akcií pohybovala značnou část roku 2023. Lehce pod ní se nachází první nevyplněný gap.

I za předpokladu, že nás čeká ještě jedna impulsní vlna nahoru však bude pokles znatelný a setřese spoustu lidí, kteří nastoupili do trendu těsné kolem vrcholu. Může to pro ně znamenat pokles kolem -40%. Tyto varovné signály mě nutí přemýšlet, kam se asi vybere celý americký akciový trh.

Bitcoin se pokouší o dosažení historického maxima

Bitcoin v první polovině týdne vystoupal až po 64 000 USD, čímž přitahuje pozornost i úplných nováčku do kryptoměnového trhu. Na denním grafu mi prozatím chybí formování divergence indikátoru MACD. Tím pádem se domnívám, že aktuální korekce ze 64 000 na 60 000 USD je někde před poslední impulsní vlnkou k dosažení historického maxima 69 000 USD.

Nenechte se zmást tím, co probíhá na sociálních sítích. I kdyby šel Bitcoin do halvingu klidně na 100 000 USD, po cestě ho bude čekat několik korekcí klidně o 10 až 30 procent. Je to součást růstového cyklu, který doprovázel všechny dosavadní cykly. Nákupy skrze ETF můžou tyto výkyvy ceny trošku snížit.

Tím pádem mi nejvíce dává smysl růst k otestování historického maxima čí menší překonání. Následně bych čekal vlnu prodejů a částečného vybírání zisku. Následně se nabízí 2 hlavní supportní zóny, kde bude mít smysl vyčkat vstup do pozice.

První více pravděpodobnou je kolem 50 600 USD. Nižší je 47 000 USD. Samozřejmě Bitcoin by neměl klesnout pod 41 000 USD. To by bylo špatné znamení, že sentiment trhu se mění. Zároveň by to bylo doprovázené nějakými špatnými zprávami (regulace, ban a zákazy, klasický FUD) .

Zlato překonává poklesový kanál a naznačuje snahu růst

Zlato po včerejším zveřejnění inflačních dat rostlo přibližně o jedno procento na 2050 USD za unci. Tím pádem překonává strukturu formující se od začátku letošního roku ve formě poklesového býčího kanálu. V případě pokračování má našlápnuto v horizontu několika dní dostat se zpátky pod historickou rezistenční zónu kolem 2075 USD za unci.

Její překonání bude znovu znamenat zvýšení zájmu o drahé kovy. Může částečně přilákat další kapitál od retailových investorů, kteří na tuto část trhu téměř úplně rezignovali. Tím pádem je většina price action na trhu a růst ceny způsobený nákupem centrálních bank. Ty se pokouší odklonit a diverzifikovat rezervy mimo americký dolar.

S ohledem na značný deficit americké vlády a předpoklad pro další značný růst trhu je možný návrat části investorů zpátky k aktivum s minimální (respektive přesně danou inflaci) jako Bitcoin a zlato. Zatímco Bitcoin už má svojí pozornost, u zlata očekávám postupný růst zájmu širšího trhu. Avšak ten nastane zřejmě až překonáním hladin kolem 2100 USD za unci. Tím se potvrdí další růstová vlna a možný začátek nového dlouhodobějšího růstového trendu pro drahé kovy.

Prozkoumejte ETF na platformě XTB