Vítáme vás u dalšího přehledu trhu pro akciové trhy, Bitcoin a kryptoměny. V neposlední době i drahé kovy a další investiční aktiva. Bitcoin včera večer dosáhl 68 800 USD a je na krůček od překonání historického maxima. Akciové indexy včera nadále rostli díky spekulativním akciím ze sektoru umělé inteligence a polovodičů. Zlato překonává 2120 USD za unci a uzavírá nejvyšší denní svíčku v historii. Za poslední týden roste cena zlata přes 5%. Máme potvrzený býčí trh?

Naše poslední video analýza

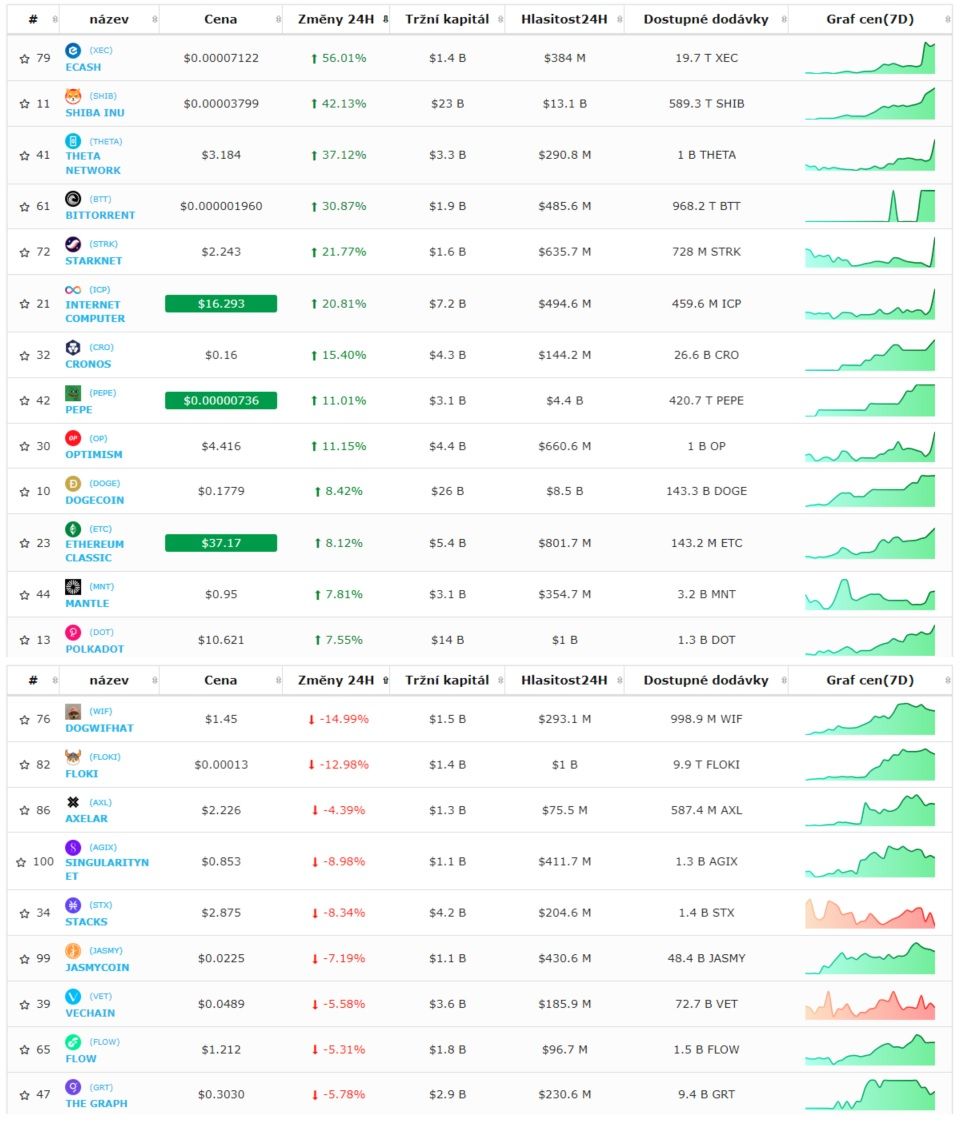

Nejvolatilnější kryptoměny za posledních 24 hodin:

Bitcoin včera večer rostl až po 68 800 USD, díky čemuž je jenom o pár stovek dolarů od překonání historického maxima. Hned nato se Bitcoin začal propadat pod nátlakem prodejců vybírajících zisk. Tím pádem se vrací na 65 000 USD. Zároveň není vyloučená hlubší korekce. Hladiny na hlídání si ukážeme na grafu níže. Altcoiny reagují ve většině případů dalším růstem. Na kryptoměnovém trhu je značná chamtivost a euforie zároveň.

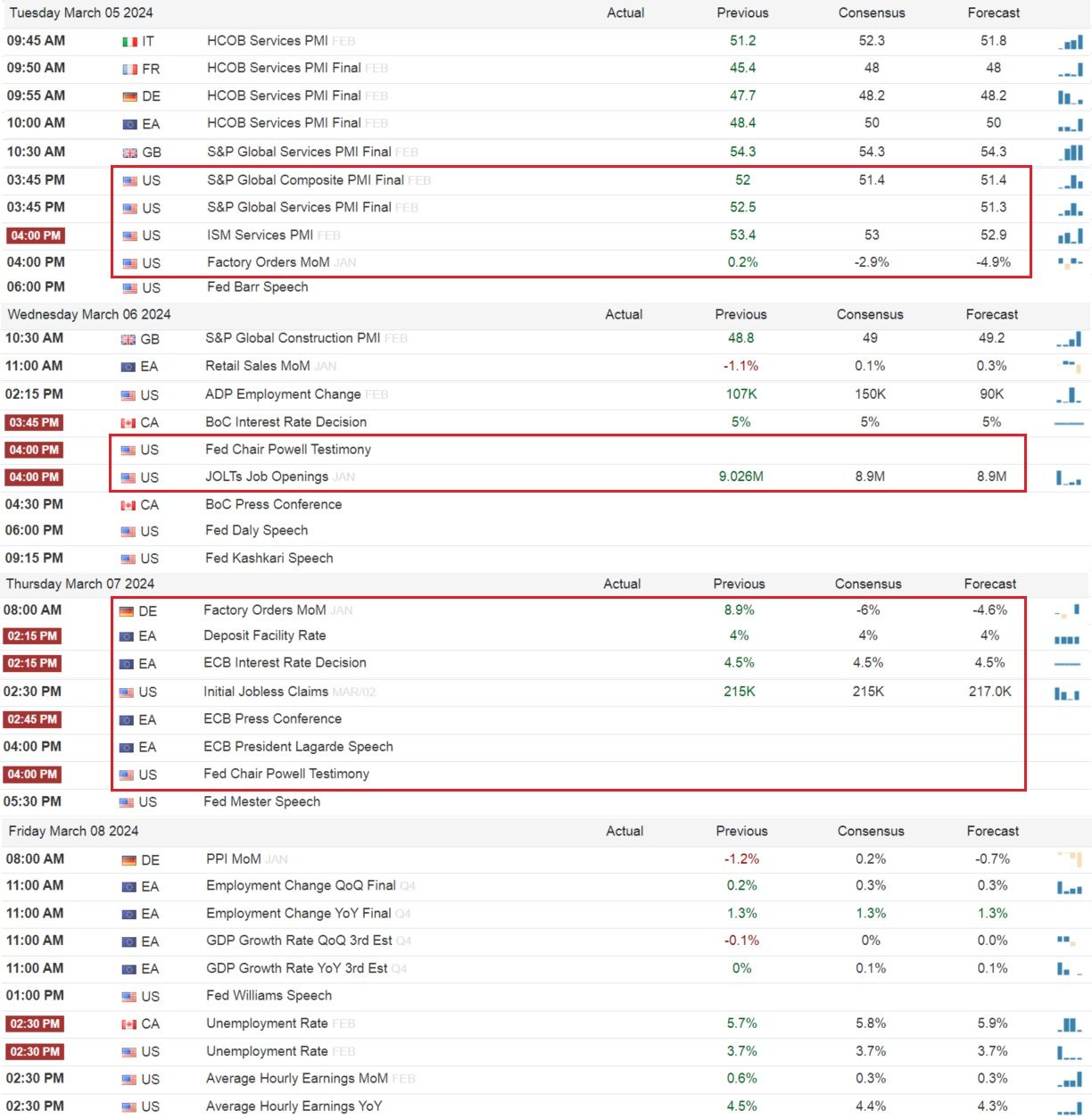

Makro kalendář a události trhu

Začátek týdne nám dnes odstartuje zveřejněné indexů PMI z Evropy a spojených států. Další budou výrobní objednávky z Ameriky, kde se očekává propad o 4,9 procent.

Ve středu bude nejočekávanější události projev šéfa Fedu, Jerome Powella. Po něm do konce týdne zazní hned několik projevů zástupců Fedu. Ve čtvrtek budou zveřejněné výrobní objednávky z Německa, které se už nachází v recesi. Nikoho tedy nepřekvapí očekávaný pokles. Zároveň evropská centrální banka bude rozhodovat o ponechání úrokových sazeb. V pátek získáme ještě nová data pro vývoj míry nezaměstnanosti v Evropě a Americe.

Do konce týdne bude reportovat své výsledky ještě několik amerických společností (a čínských společností na americké burze). Z těch zajímavějších tam bude třeba čínské NIO, SEA nebo JD. Z amerických budu sledovat Costco a pár biotechnologických společností.

Akciové trhy a změna sentimentu?

Tento týden se začíná rozjíždět značným růstem většiny investičních aktiv, znamená to jediné a to pokles dolarového indexu. Pozoruhodné je sledovat jak rostou riziková aktiva (technologické akcie, kryptoměny) a zároveň drahé kovy. Na trhu se mění sentiment a technologie nadále rostou i když dostávají signál o postupném risk-off postoji známých investorů. Popálí se poslední nakupující na vrcholu těchto spekulativních investic do umělé inteligence?

Jedním z náznaku rotace zájmu jsou negativní divergence indikátorů RSI a MACD na grafech společností Apple a Alphabet. Graf Applu jsme si ukázali v minulém přehledu trhu, pokračuje v dalším poklesu pod klíčový rostoucí kanál už i na týdenním grafu (žluté linie). Beru to jako velmi silný negativní signál. Potenciální pokles může kurz stáhnout z aktuálních 172 dolarů klidně pod 120 dolarů za akcii. Nejhorší negativní varianta je pokles pod 80 USD k dlouhodobé růstové linii (to by však muselo dojít k sesypání celého amerického akciového trhu).

Na jedné straně si vystačíme s technickou analýzou, která nám naznačí prodeje insiderů / velkých investorů a nakonec i retailových investorů. Na druhé straně se dá vyčíst nástup potenciálních problémů, které se teď reflektují v podobě žaloby od společnosti Spotify proti Applu.

Další gigant, který na týdenním grafu signalizuje potenciální problémy je společnost Alphabet (mateřská společnost Googlu). Ta zformovala dvojitý vrchol a začíná se rotovat směrem dolů. Obdobně můžeme pozorovat značné divergence na týdenním grafu. Další negativní signál je propad pod žlutý růstový kanál posledních dvanácti měsíců. Investoři vybírají zisky. Velmi zajímavé je, že takto značné prodeje se zatím neprojevují na celém akciovém indexu S&P 500.

Na tomto grafu můžeme vidět vývoj celého akciového indexu S&P 500 na dvoudenním grafu. Ten zatím roste na nová historická maxima, otázkou je do kdy?

Na denním a dvoudenním grafu akciového indexu S&P 500 už je možné pozorovat lehké zaváhání indikátorů. Tří denní až pěti denní graf je neutrální a zatím dovoluje růst výše. Avšak na dvoutýdenním grafu se tvoří velmi negativní divergence.

To mi signalizuje, abych byl pro rok 2024-2025 velmi na pozoru. Pokud se začne měnit sentiment na risk-off, investoři začnou odprodávat zisky z posledního nejspekulativnější skupiny akcií, která už jediná táhne celý akciový trh nadále na nová maxima. Tou skupinou jsou akcie ze sektoru polovodičů a umělé inteligence.

Výše máme znázorněný dvou týdenní graf akciového indexu SMH pro sektor polovodičů. Můžeme vidět, že od poklesu v roku 2009 vyrostl dodnes více než 35 násobně. To je hodně dobré zhodnocení. Avšak každý trend jednou dospěje do spekulativní fáze bubliny. Jestli jsme na vrcholu nebo velmi blízko poblíž je dost pravděpodobné. A to navzdory mnohým užitečným způsobům využití umělé inteligence pro zlepšení našeho života a pracovní produktivity.

Problém je, že značná část akcií v tomto indexu jako Nvidia rostou o tisíce procent za posledních pár let. Tím jak mají velkou tržní kapitalizaci dokážou protlačit postupný klesající sentiment dokonce i na gigantech jako Apple, Google a Amazon jak jsme si ukázali na grafech výše. Na konci roku 2021 můžeme pozorovat značnou divergenci na dvoutýdenním grafu. To vedlo k poklesu indexu o -45% v roce 2022.

Historicky po prasknutí investiční bubliny korigoval index v roce 2000 a 2008 o více než 80 procent. Netvrdím, že bude aktuálně korekce stejně silná, ale nepodceňoval bych to. Takový pokles s vysokou pravděpodobností stáhne sebou značnou část amerických a světových technologických akcií. Osobně si vsázím, že to bude spíše dříve než později (horizont 12 měsíců). Proto pokud má někdo chuť spekulovat, ať zváží vhodnou metodu jak se ochránit před možným propadem.

Investujte do bitcoinových ETF na platformě XTB

Bitcoin překonal historické maximum

Bitcoin včera večer vystoupal na 68 800 USD a nachází se jenom pár set dolarů od historického maxima (pro Binance je to cca 69 300 USD). V době psaní této analýzy cena bitcoinu překonala historické maximum a poté došlo zase k rotaci kurzu dolů.

Jelikož nastalo vybírání zisků a prodeje stáhli cenu Bitcoinu na 64 000 USD. Nic významného, avšak signalizuje to snižování rizikových pozic části trhu. Pokud jste v zisku 300 procent, dává smysl odprodat třeba čtvrtinu až třetinu pozice. Tím pádem vyberete svůj vstupní kapitál a hrajete trend už jenom čistě ze zisku. Psychologicky je pak výrazně snazší zvládat volatilitu trhu.

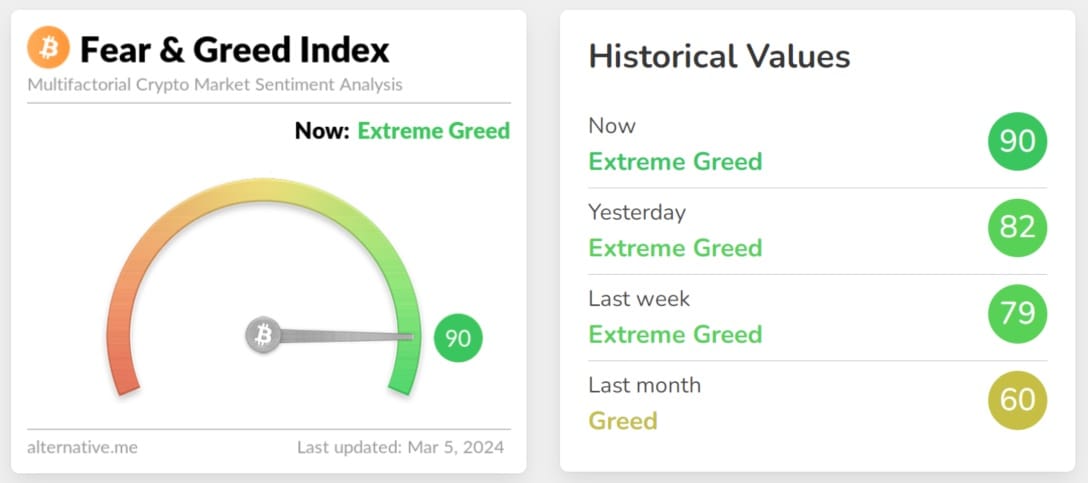

Vybraný zisk se následně dá reinvestovat v případě, že nastane hlubší korekce nebo investovat do jiného trhu, který se nachází naopak poblíž historického minima. Sentiment kryptoměnového trhu kolem 90 bodů totiž signalizuje extrémní chamtivost a FOMO mezi investoři.

Zatímco většina nadále naskakuje do trhu, snažím se dívat na graf bez emocí a pohledem institucionálního investora/tradera. Z tohoto pohledu se domnívám, že jich mnoho v grafu uvidí takzvaný pattern “Cup & Handle” a budou ho tak obchodovat. Tento pattern po dosažení dvojitého vrcholu (může se líšit o +- pár procent) zvykne vrátit cenu zpátky o pár kroků. Standardní je fibonacciho retracement, respektive korekce ceny o 33 až 50 procent. S ohledem na blížící se halving a silný sentiment bych to viděl spíše na těch -33 %.

To odpovídá poklesu na 52 000 USD, kde je maličká supportní zóna. Méně pravděpodobný tedy bude pokles zpátky na úroveň kolem 44 000 USD. Tam by dávalo smysl znovu nastoupit do trhu. Tento pattern má charakter konsolidace před další impulsní vlnou nahoru.

Další varovný signál, který vidím, je vznikající divergence na dvou a třídenním grafu. Včera večer se objevila i menší divergence na dvou a tři hodinovém grafu. Dnes ho už vidím i na šesti až osmihodinovém grafu. Pokud se to rozvine dále, zvýší se pravděpodobnost této varianty. Máme dojem, že trh je už hodně překoupený a je vhodná korekce.

Samozřejmě s nástupem bitcoinového ETF může být situace lehce jiná, avšak technická analýza vychází z psychologie účastníků trhu. Tím pádem neměním svoji úvahu. V tento moment mi dává větší smysl brát alespoň část zisku. Další varianta je pravidelný odprodej metodou DCA. Je to přesný opak akumulace metodou DCA. Po růstu o pár procent dojde k odprodeji malé části drženého BTC. Zvažte tedy svoji strategii jestli BTC budete držet dlouhodobě, nebo chcete postupné brát zisk a snižovat riziko.

Zlato uzavírá nejvyšší denní svíčku nad 2115 USD za unci

Zlato se poslední týden postupně dostává nahoru z konsolidačního kanálu a překonává čtyřletou historickou rezistenci kolem 2075 USD za unci. Nyní se obchoduje už kolem 2125 USD za unci. Tento růst naznačuje zvýšený zájem velkých investorů, kteří se přidávají na stranu několika centrálních bank, které akumulují zlato. Najednou víc a víc tržních účastníků přestává důvěřovat americkému dolaru. Zájem je však stále velmi nízký a velká část lidí se nadále nahání za zisky v technologických akciích a kryptoměnách.

Připadá mi to, jakoby část zkušenějších investorů cítila ve vzduchu potenciální problémy v americkém bankovním sektoru. Nebude to náhoda, že 8. března končí BTFP podpůrný program. Tím pádem očekávám víc problému regionálních bank jaké teď zažívá třeba New York Community Bankcorp (NYCB). Jejich akcie se jenom posledních pár dní propadají o 75 procent.

Zlato má překonáním rezistence otevřenou cestu až po 2500 USD za unci v rámci žlutého kanálu s několika menšími zastávkami. Nepřekvapilo by mé dosažení do konce roku. Mnoho investorů očekává takový růst i výrazné rychleji. Bude záležet, co bude hnacím motorem. Problémy v americkém bankovním nebo nemovitostním trhu by mohli přispět. Pro příklad mnoho Číňanů prodává ze strachu nemovitosti a alokují peníze právě do zlata.

Zatím co zhodnocení zlata o pět procent ve srovnání s kryptoměnovým trhem nikoho ze židle nezvedne, výrazně jiná situace je u těžařů zlata. Mnoho kvalitnějších akcií v sektoru roste za poslední dni o nižší desítky procent. Už to vypadá, že sektor našel lokální dno. Tím pádem se otevírá prostor pro zhodnocení o stovky procent u těch nejkvalitnějších společností. Pro ty z vás, kteří nevíte jako vybrat správnou společnost ze sektoru zřejmě bude možné zajímavé zhodnocení i nákupem indexu jako jsou:

- HUI index – NYSE Arca Gold Bugs index

- GDX Index – VanEck Gold Miners ETF

- GDXJ Index – VanEck Junior Gold Miners ETF

- SGDM – Sprott Gold Miners ETF

Dopředu upozorňuji, že je velmi vhodné si něco k sektoru nastudovat než budete investovat. Kdo dával pozor při čtení mých přehledů, tak pár informací jsem už vypustil.

Na téma výběru vhodného těžaře chystám i samostatný edukativní článek. Je velmi pravděpodobné, že pokud zlato zahájilo další vlnu růstového trendu, bude pokračovat pár měsíců až let jak to má ve zvyku. Stále je dost času se dovzdělat v tomto sektoru.

Standardně první na růst ceny zlata reagují největší společnosti jako Agnico Eagle Mines, Newmont nebo Barrick Gold (seřazeno dle průměrných nákladů na těžbu AISC). Hned další reagují menší profitabilní těžaři zlata. Postupně s růstem ceny a celého sektoru se přidávají i méně profitabilní nebo neprofitabilní společnosti.

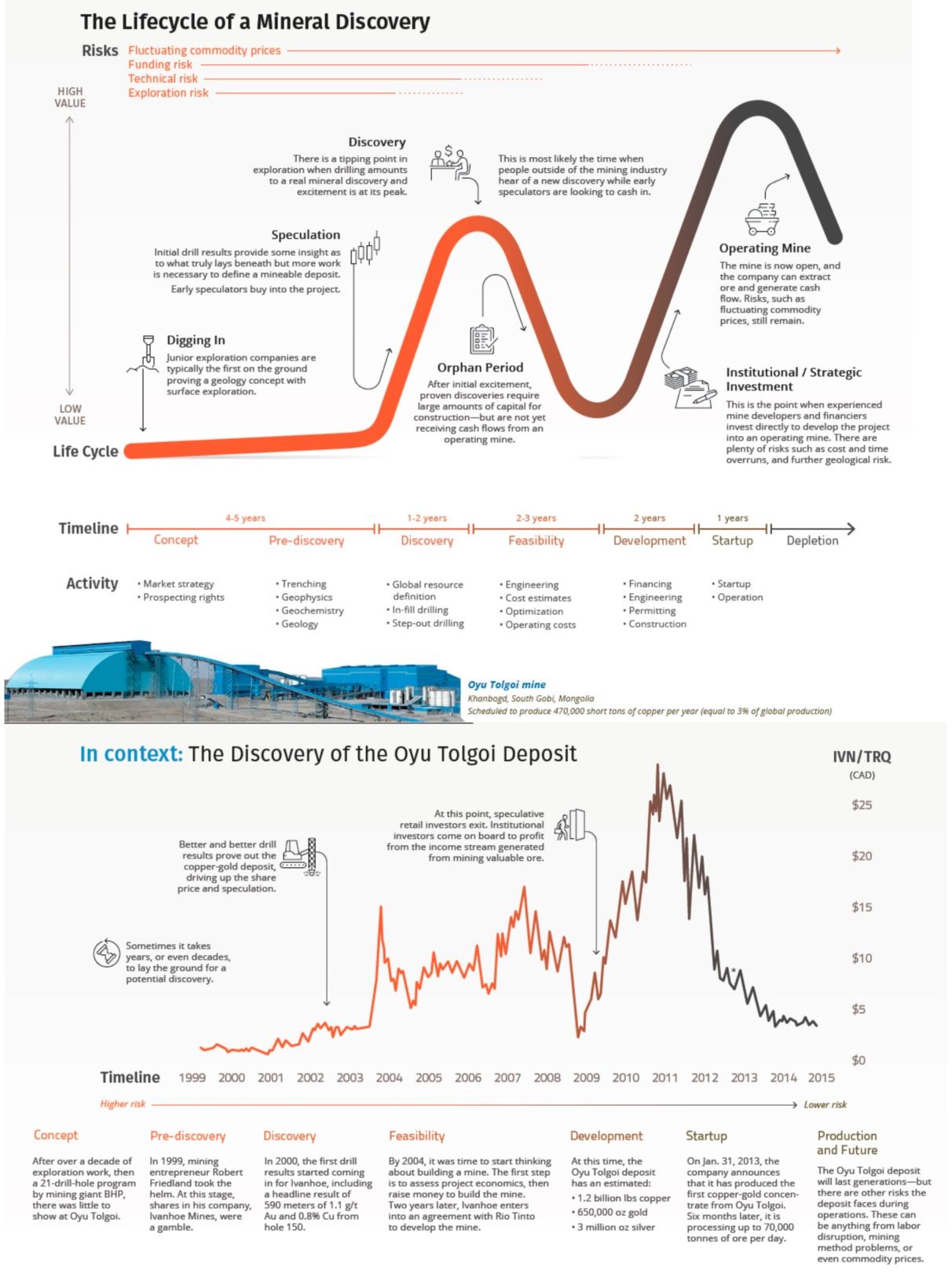

Nakonec rostou už i developeři a exploreŕi. Ti zatím jenom budují infrastrukturu nebo hledají rezervy, které by bylo možné ekonomicky ze ziskem vytěžit. Čím mladší společnost to je, tím větší riziko je s ní spojené. Avšak o to větší růst může menší velmi spekulativní společnost dosáhnout. V silně býčím trhu je pro ně jednodušší získat kapitál pro další rozvoj a hledání rezerv k težbě (případně akvizice menších firem).

Graf výše popisuje celý cyklus vývoje explorerů na těžaře. Pokud proběhnou všechny studie a potvrzení ekonomičnosti těžby, stává se z něho po úspěšném vybrání prostředků developer. Následné může začít těžit. Cena během tohoto procesu bývá velmi volatilní. Pokud však trefíte načasování růstového cyklu zlata v kombinaci s úspěšnou deriskovanou společností splňující několik podmínek, může to být velmi profitabilní investice. Pro většinu nováčků do sektoru bude pro začátek studia nejvhodnější index nebo větší zaběhnuté společnosti.

Prozkoumejte ETF pro těžaře zlata na platformě XTB

Skvělí článek.Teď se uvidí, pokud se podaří tenhle sešup otočit kolem hladiny 60 tisic a prorazit zpět high tak to bude síla.