Vítáme vás u dalšího přehledu trhu pro akciové trhy, Bitcoin a další kryptoměny. Akcie společnosti Nvidia se po středečních výsledcích skokově dostávají na nová historická maxima. Tím pádem rostou i americké akciové indexy. Je možné, aby spekulativní sentiment táhla jenom jedna akcie? Bitcoin se nadále plácá do strany kolem 51 500 USD. Mnoho altcoinů roste o nižší desítky procent.

Náš poslední stream

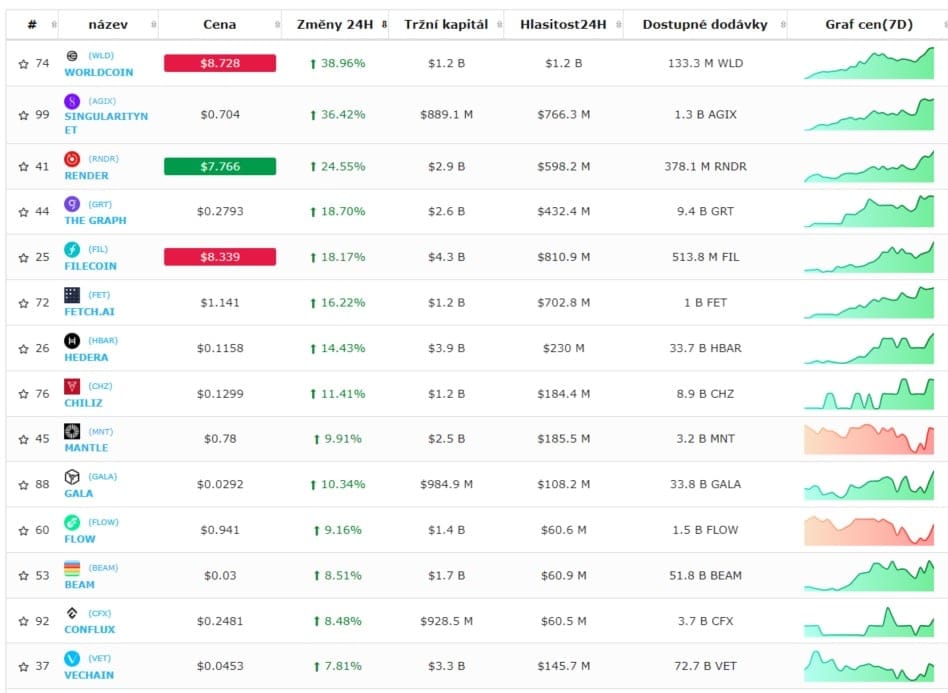

Nejvolatilnější kryptoměny za posledních 24 hodin

Bitcoin se dnes lehce propadá na 51 500 USD, nadále pokračuje ve formování stranové konsolidační struktury. Investorům do altcoinů se podle všeho tento vývoj libí a nadále spekulují na růst kryptoměnového trhu. Mnoho altcoinů dnes roste o nižší desítky procent. Čím horší coin, tím více roste. Takto přehnaně pozitivní sentiment nepamatuji snad od roku 2020-2021.

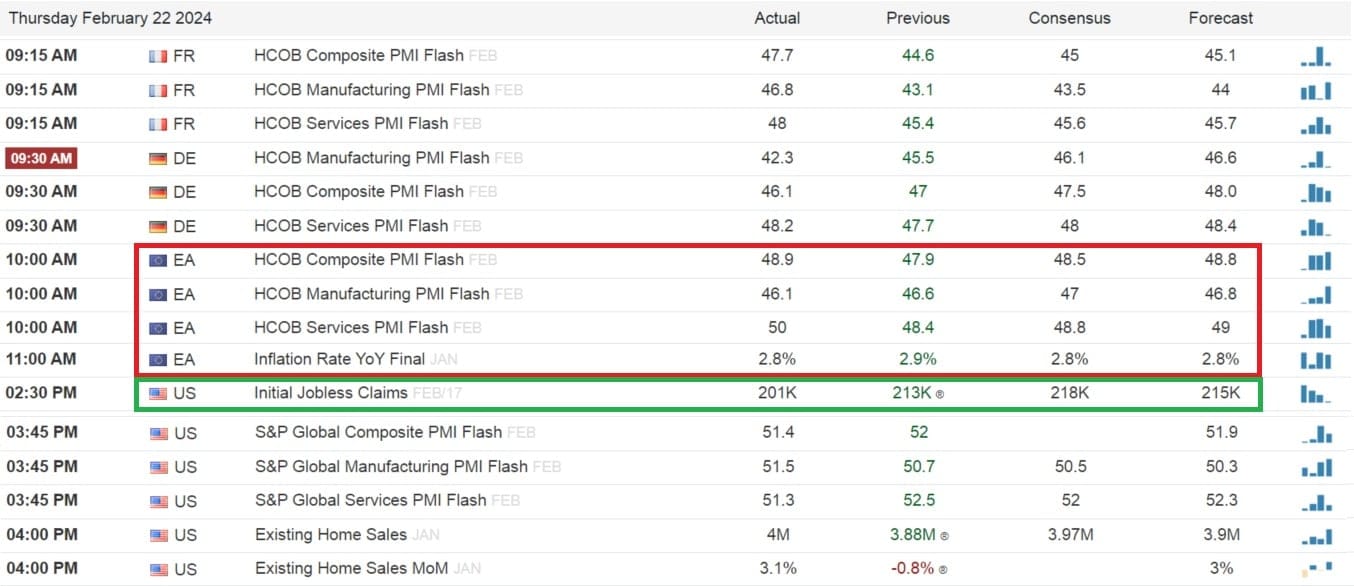

Makro kalendář a výsledky společnosti Nvidia

Tento týden je relativně klidný. Mimo výsledky Nvidia máme za čtvrtek ještě vývoj indexů PMI z Evropy. Překvapivě ve Francii, Německu a celé eurozóně tyto indexy nadále klesají. To signalizuje další zpomalování ekonomik a pokračování recese. Za celou eurozónu roste index PMI jenom pro sektor služeb, to odpovídá inflačnímu vývoji. Celková inflace v eurozóně za únor meziročně klesá z 2,9 na 2,8 procenta. Poslední dobu je držená na vyšších hodnotách hlavně díky vysoké poptávce v sektoru služeb.

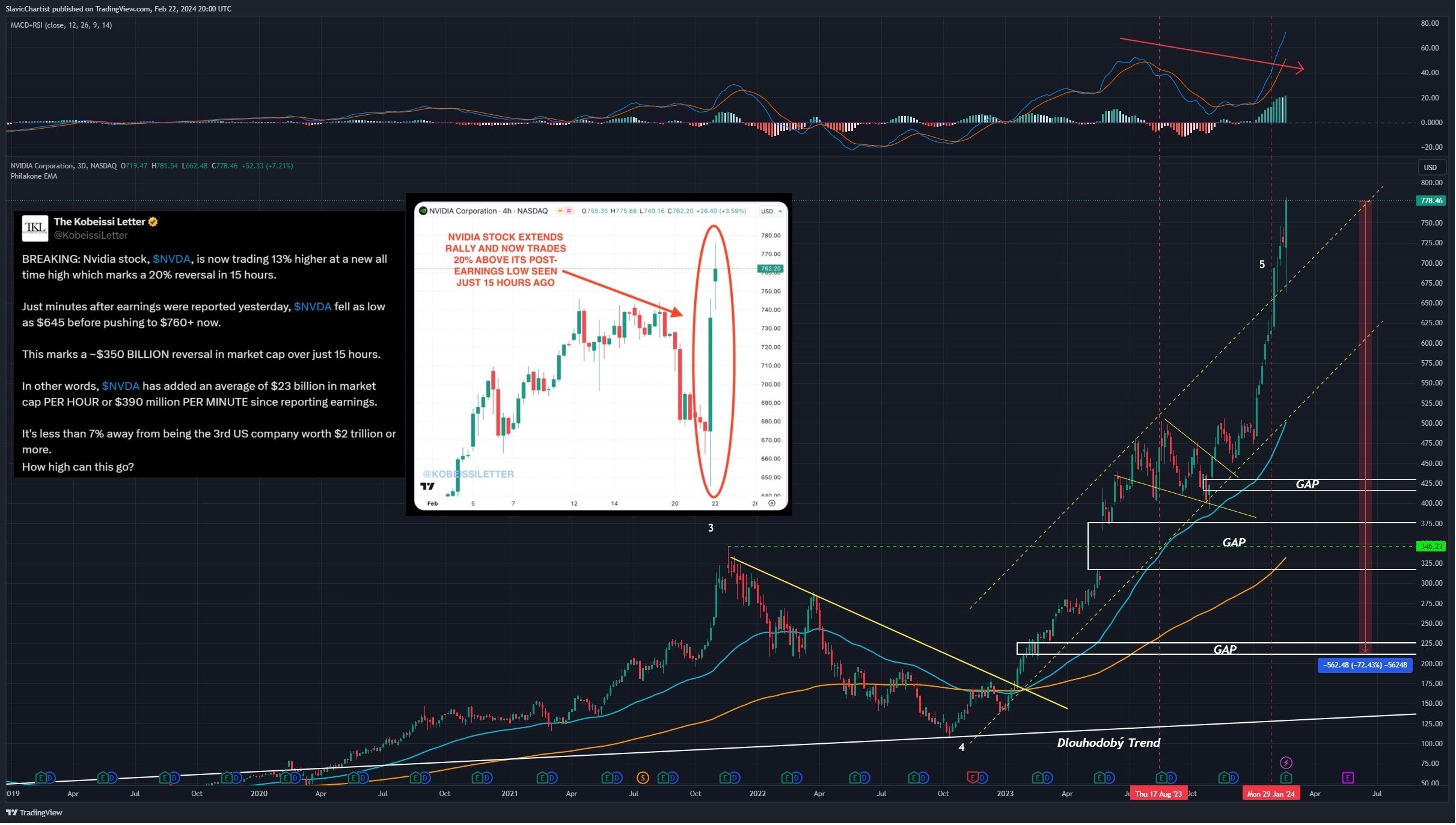

Tento týden pokračuje výsledková sezóna. Jednou z nejočekávanějších událostí byly výsledky společnosti Nvidia. Ta překvapuje ve všech směrech navzdory vysoce nastavenému očekávání investorů. Pro tentokrát to vypadá, že management překonává očekávání a nastavuje ještě vyšší laťku pro další období. Společnosti tedy po středečním uzavření trhu umazávala pokles na 664 USD. Mnoho lidí chtělo akcie shortovat a následně museli nakoupit zpátky po rychlém včerejším růstu.

Tím pádem akcie Nvidia za čtvrtek rostou na 784 USD. To znamená nárůst tržní kapitalizace o více než 240 miliard USD za den! Je to historicky nejvyšší denní růst jakékoliv akcie na světě. Prostě šílený. Aktuální tržní kapitalizace se dostává na 1,94 biliónu USD. Myslete si co chcete, z mého pohledu je to HODNĚ přepálené. Roztáčí se další kolo hry na největšího vola, který je ještě ochotný na aktuálních cenách nakupovat. Samozřejmě spekulace může ještě chvíli pokračovat dále. Avšak trhy nemluví o ničem jiném, sentiment je podobný jako Bitcoin v listopadu 2021 za 69 000 USD.

Prozkoumejte akcie na platformě XTB

Nvidia táhne americké akciové trhy na nové maximum

Kdo by si ještě nedávno pomyslel, že jediná společnost potáhne sentiment celého amerického trhu na nová historická maxima? Po včerejšku to vypadá, že společnost Nvidia svým růstem táhne akciový index S&P 500 a Nasdaq 100 na nové historické maxima. Ještě významnější informace to je s ohledem, že více než 36% akcií z těchto indexů se obchoduje pod 52týdenním klouzavým průměrem.

Na grafu akciového indexu S&P 500, reprezentujícího 500 největších amerických technologických akcií můžeme vidět včerejší denní svíčku. Ta samotná reprezentuje růst ze středečních 4960 bodů na 5090 bodů. Tedy denní růst celého indexu o 2,5 procenta, hlavně díky vývoji akcie Nvidia. Tím pádem se akciový index dostává na nové historické maximum. Kladu si otázku, o kolik lepší ještě může být sentiment akciových trhů. Navzdory přetrvávajícím problémům americké ekonomiky?

Pozitivnější variantou vývoje je další spekulativní růst indexu na vyšší maxima. Na grafu FOMO fáze s ohledem na překoupenost indexu navzdory formování divergencí indikátorů RSI a MACD. Negativnější varianta tady už byla popsána opakovaně. Největší smysl teď dává pokles celého amerického trhu a korekce zisků posledního roku. Potenciální cíle pro pokles jsou všechny bílé horizontální linie jako nevyplněné gapy. Až nastane návrat ke supportní zóně kolem 4800 bodů, z vysokou pravděpodobností se dočkáme i vyplnění nižších gapů až po 3967 bodů. Pro většinu investorů může být takový vývoj devastační. Avšak jedna z vlastností dobrého investora je schopnost odhadnout, kdy odejít z konkrétního trhu a čekat nebo investovat tam, kde valuace trhu dává smysl. Z tohoto důvodu se teď dívám spíše na jiné trhy a sektory.

Bitcoin se vrací ke supportu 51 500 USD

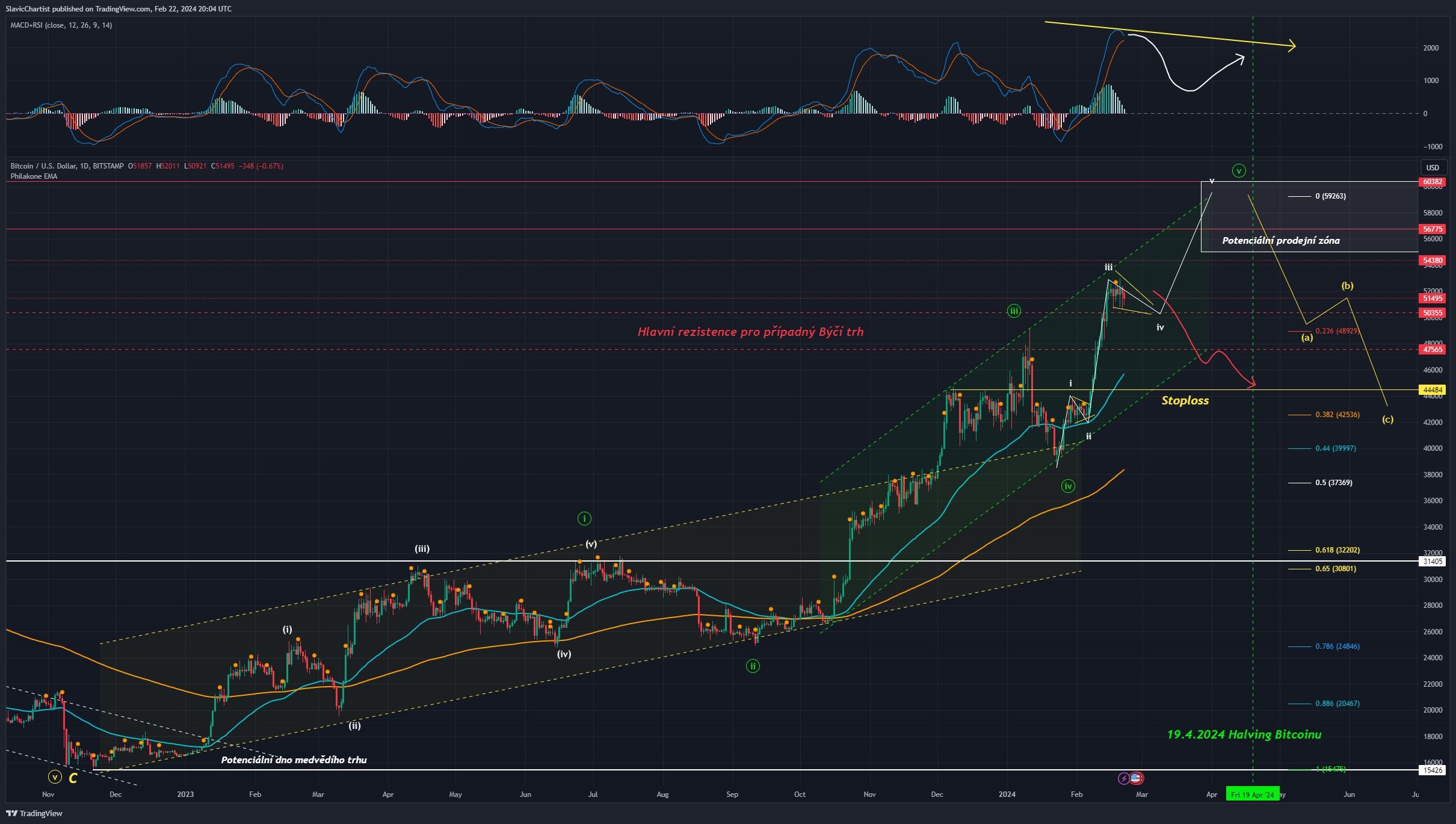

Bitcoin se už týden pohybuje ve stranové struktuře mezi 51 až 53 000 USD. Překonání této struktury některým směrem, nám napoví vývoj pro dalších pár týdnů. Značná část trhu spoléhá na další růst právě díky spekulaci na Bitcoinový halving a pozitivní náladu na akciových trzích.

V tuto chvílí spíše vyčkávám, a čekám jaká formace se u Bitcoinu potvrdí. Klesající wedge (klín) nebo trojúhelník bude náznakem pro další býčí růstovou impulsní vlnu. Tím pádem bych rád viděl pokles třeba ke 50 000 USD a otevřel dlouhou pozici s úzkým stop-lossem (cca 48 000 USD). Cílová zóna k prodeji by mohla být kolem 57 až 60 400 USD. Časový horizont je většinou náročný. Tentokrát však máme orientační termín halvingu bitcoinových odměn stanovený na 19. Dubna 2024. To by mohl být další “Sell the news event”, podobně jako schválení Bitcoinových ETF.

V případě, že se zformuje jiná struktura, nebo dojde k proražení pod 48 000 USD, očekával bych další pokles klidně ke 45 000 USD. Tam bude nutné zhodnotit vývoj na grafu. V aktuální situaci na grafu je pravděpodobnost pro další růst přibližně 60-70%. I tak je na místě být opatrný, stačí menší záchvěv nejistoty na akciovém trhu a může to stáhnout Bitcoin a kryptoměnové trhy sebou.

Investujte do bitcoinových ETF na platformě XTB

Diky za prehľad, aj mne to všetko už príde riadne prepálené. Nechcete nám prezradiť do akých konkrétnych trhov a sektorov sa teraz dívate, kde by sa dalo investovať s menším rizikom? Sú to čínske akciové trhy, alebo niečo iné?

Pár krát som to už v prehľade trhu a streamoch načrtol. Najviac sa teraz pozerám na sektor komodít. Konkrétne ťažiari Zlata pre rok 2024. Je nutné však získať hlbšé vhľad ako hodnotiť jednotlivé spoločnosti či už sú to exploreri, developeri alebo zabehnutý ťažiari.

Najspoľahlivejší koncept je vytvorenie Net Present Value modelu pre každú spoločnosť. Menej spoľahlivé ale nutné je ohodnotenie spoločnosti na základe vyzkúmaných rezerv (MRE / PEA študie pre explorerov). Pre developerov a ťažiarov ideálne Pre-Feasibility a Feasibility štúdie.

Možno to znie ako veľa práce (reálne nižšie stovky hodín podcastov a čítania, než sa do toho človek dostane a získa prehľad).

Pre rok 2025 už teraz akumulujem nejaké pozície v ťažiaroch Striebra a Medi. Uvažujem aj o párspoločnostiach primárne zameraných na Nickel a Platinu. Avšak tie majú viac času (koniec 2025 až začiatok 2026)….

Aby som bol konkrétnejší, hľadám spoločnosti, ktoré majú rezervy drahých kovov s oceněním pri aktuálných cenách aspoň 6miliard USD (respektíve 3 milióny Oz AuEq = ekvivalent zlata)…

Pre striebro je to aspoň 3mld US (respektive 150 -200 miliónov uncí AgEq. Zároveň požadujem aby to bolo ekonomické. Takže depozit by mal patriť do top 25% všetkých depozít

Zároveň PFS / FS musí prísť s modelom NPV, kde je návratnosť dopizít aspoň 30%+ (IRR hodnota).

Ďalšia oblasť kam sa pozerám je Biotech sektor, niektoré spoločnosti sú -80% od historických maxím v roku 2021 a prežili čistku…. Zároveň majú častokrát viac Cashu na účtoch než je Market cap + nepočítam do toho ich patenty a peniaze zainvestované do výskumu + štúdii. Niektoré majú lieky z ktorých majú pekné príjmy. Veľmi riskantné a hodí sa mať nejaký background alebo Biotech ako koníček.

Hlavná časť kam chcem alokovať kapitál je pár spoločností ktoré možme označiť ako “serial acquirers alebo compounders”.O nich sa skúsim rozpísať viac v článkoch..

Hrubý nástrel a predstava čo si pod tým predstaviť je na blogu Chrissa W Mayersa a jeho investičného fondu https://www.woodlockhousefamilycapital.com/ . na túto tému má napísanú super knihu 100baggers. Veľmi prínosné čítanie. Zároveň v porovnaní s vyššie spomenutými je to výrazne menej rizikové investovanie do kvalitných spoločností.

Ďakujem za odpovede. Budem hľadať možnosti investovania v trhoch, ktoré popisujete.

Ta poslední pumpa je tedy síla, zhodnocení Nvidia za den vyšší než rumunský roční HDP.:) Tak uvidíme, jestli byla opravdu na čas poslední. Stále mi ten koncept výprodeje po výsledcích dává smysl, uz proto, ze po včerejšku věří v nekonečný růst uz opravdu úplně všichni..nu uvidime.:)