Přestože se Federální rezervní systém (Fed) na svém listopadovém zasedání rozhodl ponechat úrokové sazby tak, jak jsou, zůstávají na nejvyšší úrovni od doby před globální finanční krizí (GFC) v letech 2008-09.

Sazba Federal Funds je aktuálně 5,25-5,5 %. Podobně je na tom Spojené království se sazbou 5,25 %, zatímco Evropská unie je na rekordně vysoké úrovni 4 %.

Vysoká inflace

To je způsobeno vysokou inflací, která zůstává v celém vyspělém západním světě. Někteří odborníci, včetně Kena Griffina z Citadely, předpovídají, že tu bude viset deset nebo více let. Centrální banky proto nyní uvažují o vyšších sazbách, které mohou trvat déle.

Jde o významný odklon od toho, co se za posledních 15 let stalo normou: ultranízké úrokové sazby usnadněné nekonečnými cykly půjček na vládní, podnikové a individuální úrovni. Tento neustálý tok peněz vedl k silné, jednotné rally po GFC a udržoval akciové trhy při životě během nejhorší globální zdravotní krize za více než 100 let.

Je tedy pochopitelné, že investoři jsou nervózní z toho, jak by konec tohoto režimu mohl vypadat, a mají pravdu. Jestli nás historie něčemu naučila, pak tomu, že kapitalismus je hra vzestupů a pádů. A právě teď jsme na začátku nového cyklu.

Pohled do historie

Zatímco většina z nás se dívá přímo do roku 2008, aby pochopila naši současnou situaci, je potřeba ohlédnout se ještě o trochu dále. Mezi lety 1993 a 1995 americké úrokové sazby rychle rostly. Po bleskovém pádu v roce 1989 vysoká inflace a napětí na Blízkém východě vytvořily tlak na největší světovou ekonomiku. V reakci na to Federální rezervní systém zvýšil sazby ze 3 % v roce 1993 na 6 % do roku 1995.

Tento vzestup však zdaleka nepoškodil USA ani jejich západní obchodní partnery. Byl svědkem začátku neuvěřitelného období růstu. Mezi lety 1995 a 1999 se hodnota S&P 500 více než ztrojnásobila, zatímco kompozitní index NASDAQ vzrostl o ohromujících 800 %.

Bylo to období globalizace, inovací a optimismu, které vedlo k vytvoření toho, co se stalo páteří nejen globální ekonomiky, ale života každé lidské bytosti na planetě – internetu. To však nevydrželo a do října 2002 bublina na dot-com praskla, a NASDAQ se vzdal všech svých zisků.

Dnes se také dostáváme z brutálního období vysoké inflace a vysokých úrokových sazeb, zatímco v pozadí roste napětí v Evropě a na Blízkém východě. Podobně se však ekonomice daří pozoruhodně dobře, navzdory všemu, čemu čelila od pandemie Covid-19.

Schválení ETF

Můžeme také nakreslit paralely mezi boomem dot-com a kryptoměnami. V lednu dojde téměř jistě k jednomu nebo více schválení spotových ETF v USA pro BTC, což nažene obrovské vlny institucionálních peněz do této relativně nové třídy aktiv. To by mohlo potenciálně podnítit vlnu IPO aktivity uvnitř i vně tohoto odvětví, která by mohla, jako tomu bylo v roce 1999, nakonec prasknout.

Období dluhu

I když můžeme vyvodit určitá srovnání s 90. léty, existuje jeden převažující faktor, který nás přibližuje tržnímu cyklu 2001-07, tím je dluh. Jak všichni víme, díky Margot Robbie, která nám to vysvětlila v bublinkové lázni, rok 2001-07 zažil jedno z nejbezohlednějších období půjčování a poté obchodování s těmito půjčkami. A výsledkem byla změna světa.

Dnes vidíme děsivé náznaky roku 2008, kdy zadlužení domácností v USA dosahuje rekordní výše a míra nesplácení úvěrů z kreditních karet roste nejrychlejším tempem od roku 1991. Američtí spotřebitelé si místo utahování opasků zvolili takzvané „výdaje na pomstu“ poté, co byli téměř dva roky zavřeni ve svých domech, a to si vybírá daň.

Zvrat tohoto úvěrového trendu nemusí mít tak destruktivní dopad na globální bankovní systém, jako tomu bylo v roce 2008. Ale je to důležité pro zdraví americké ekonomiky, která je v současnosti tažena americkým spotřebitelem. A čím déle zůstanou úrokové sazby vysoké, tím větší tlak se bude vytvářet.

A samozřejmě, není to jen americký spotřebitel, který nadělá dluhy. Díky pandemii je nyní americká vláda v mínusu o více než 30 bilionů dolarů. To je dříve nepředstavitelná situace, která vedla ke snížení úvěrových ratingů největší světové ekonomiky.

Ekonomika zůstává odolná

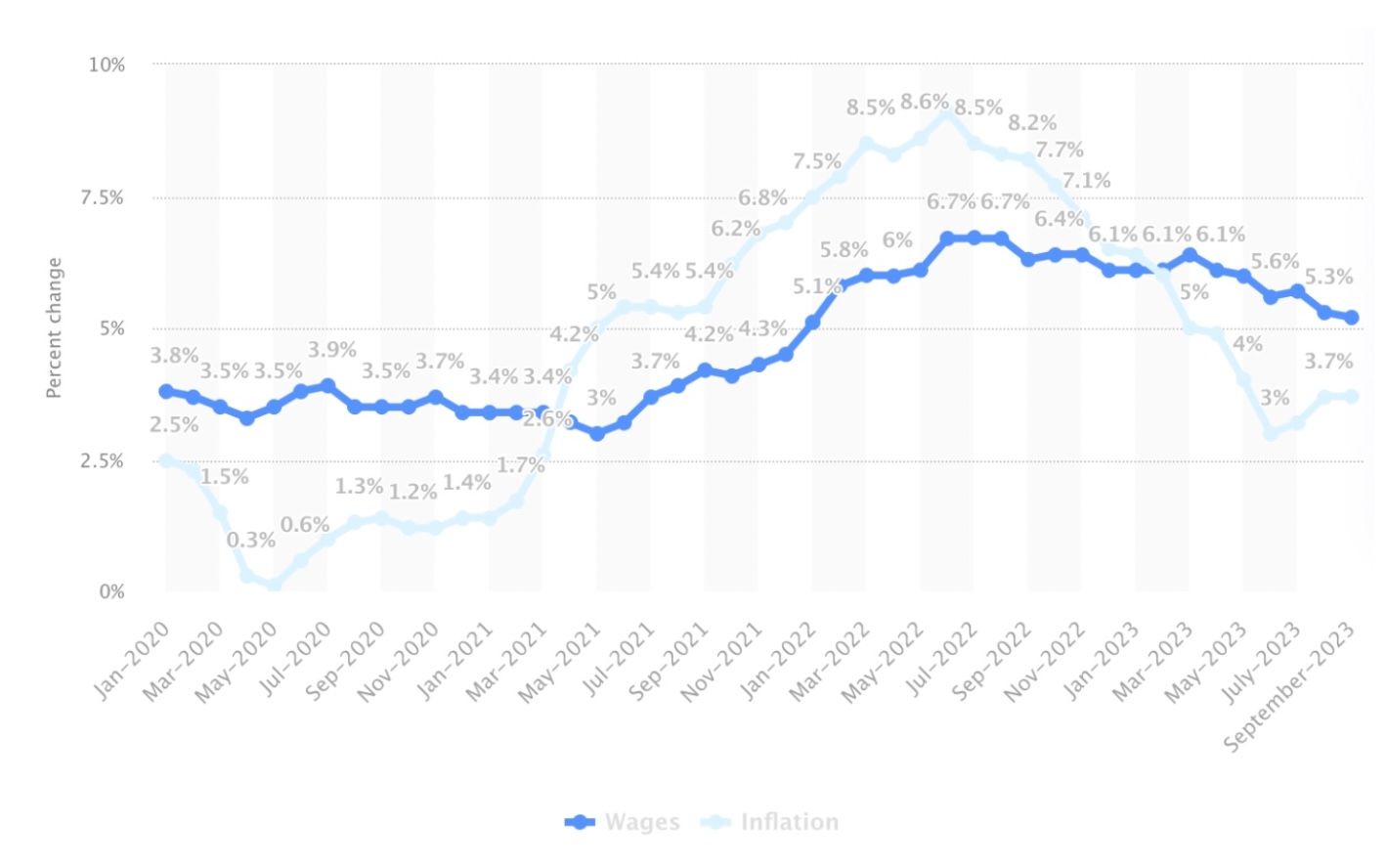

Nejsme však v roce 2008 na inflexním bodě „úvěrové krize“. Navzdory aktivitě na trhu s dluhopisy, která naznačuje opak, zůstává americká ekonomika odolná – a zejména americký spotřebitel. Vyšší úrokové sazby neodradily lidi od nákupu nemovitostí, a zdá se, že nikdo nemá zájem o snižování výdajů, protože mzdy stále rostou rychleji než inflace.

Vidíme také určitý optimismus na trzích, zejména na trhu s kryptoměnami, který již zahájil svůj další býčí cyklus. Investoři již zapoměli na to zlé kolem Terraform Labs, Three Arrows Capital, Celsius či FTX a nyní hromadí altcoiny.

Závěr

Pravděpodobně nás čeká extrémně silný býčí trh během příštího roku nebo dvou, dokud nedojde k vyčerpání páry, jak se to obvykle stává. Nakonec bude obrovský dluh amerických spotřebitelů představovat problém, zejména pokud úrokové sazby zůstanou déle na vyšší úrovni.

Nejdůležitějšími hráči v tomto cyklu budou americké ministerstvo financí a Federální rezervní systém. Jak jsme viděli v březnu 2023, tyto dva orgány jsou ochotné měnit pravidla s cílem zajistit přežití bankovního systému. Nakonec, co jde nahoru, musí i sestoupit. V tomto můžeme být jisti.