Mnozí považují Warrena Buffetta za jednoho z největších (ne-li za vůbec toho největšího) odborníků s “čichem” na akcie. Možná vás tak překvapí, že společnost Berkshire Hathaway má ve svém portfoliu i dva ETF.

A nejen to, jediné dva ETF, které vlastní, jsou ETF s širokým trhem. Jde o Vanguard S&P 500 ETF (NYSEARCA:VOO) a SPDR S&P 500 ETF Trust (NYSEARCA:SPY). Pokud si zaslouží místo v Buffettově portfoliu, pravděpodobně si zaslouží místo i v portfoliu běžného investora. Pojďme se podívat na pravděpodobné důvody, proč věštec z Omahy tyto ETF vlastní a proč by se mohly hodit i do vašeho portfolia.

Buffett a indexové fondy

VOO je nízkonákladový ETF od společnosti Vanguard s hodnotou 347,2 miliardy dolarů. Jednoduše investuje do indexu S&P 500 (SPX), jenž představuje 500 největších veřejně obchodovaných společností v USA. SPY používá stejnou strategii a je největším ETF na trhu se 414,2 miliardy dolarů spravovaných aktiv (AUM).

Buffettova schopnost vybírat podhodnocené akcie je legendární, ale dlouho již také obhajuje přednosti nízkonákladových indexových fondů, jako jsou VOO a SPY.

V roce 2008 se Buffett slavně vsadil s manažerem hedgeového fondu, že jednoduchý indexový fond S&P 500 od společnosti Vanguard v příštích 10 letech porazí portfolio pěti aktivně spravovaných hedgeových fondů. Buffett vyhrál na celé čáře. Fond S&P 500 vydělal přes 125 %, zatímco pět aktivně spravovaných fondů vydělalo v průměru jen 36,3 procent (bez poplatků). Buffett k tomu napsal:

Když biliony dolarů spravují lidé z Wall Street, kteří si účtují vysoké poplatky, obvykle to budou manažeři, kdo bude mít nadměrné zisky, nikoliv klienti. Velcí i malí investoři by se měli držet nízkonákladových indexových fondů.

Buffett je dokonce takovým zastáncem indexových fondů, že údajně nařídil, aby 90 % peněz, které jeho rodina zdědí po jeho smrti, bylo investováno do nízkonákladových indexových fondů.

VOO a SPY

Na těchto fondech S&P 500 ETF je příjemné, že umožňují investorům využít sílu 500 největších amerických společností v jejich portfoliu pomocí jednoho jednoduchého investičního nástroje. To investorům poskytuje dostatečnou diverzifikaci a také expozici vůči dynamice špičkových amerických společností ze všech sektorů ekonomiky.

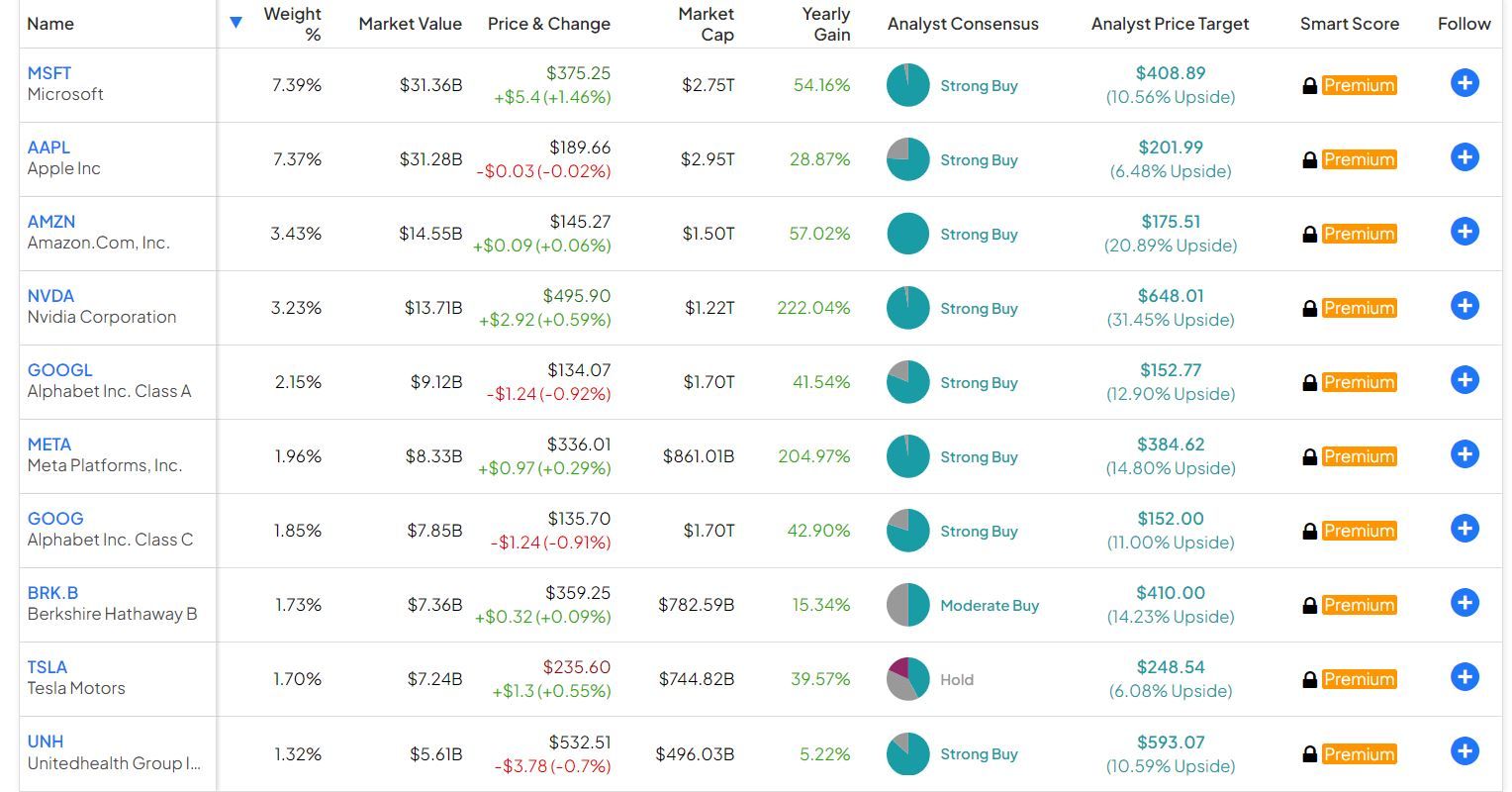

Níže naleznete přehled 10 nejvýznamnějších akcií fondu VOO , stejně jako přehled 10 nejvýznamnějších akcií fondu SPY.

Solidní dlouhodobá výkonnost

Kromě těchto portfolií špičkových amerických společností mají VOO i SPY již řadu let působivé výsledky dlouhodobé výkonnosti.

VOO dosáhl za poslední tři roky (k 31. říjnu) ročního výnosu 10,3 %, za posledních pět let 11,0 % a za posledních deset let 11,1 %. Od svého založení v roce 2010 poskytl anualizovaný výnos 12,9 %.

Vzhledem k tomu, že oba investují do stejného indexu, dosahuje SPY podobných výsledků. Za poslední tři roky dosáhl index SPY anualizovaného výnosu 10,2 %. Za posledních pět let činí jeho anualizovaný výnos 10,9 %, zatímco jeho desetiletý anualizovaný výnos dosahuje 11,0 %. SPY je také mnohem starší než VOO, protože byl uveden na trh již v roce 1993. Od té doby dosáhl vynikajícího anualizovaného výnosu 9,6 %.

Tento výnos od roku 1993 je obzvláště působivý. Zejména když uvážíme, že ETF prošel dot-com bublinou, globální finanční krizí a krizí COVID-19, které se odehrály v tomto několikaletém časovém rámci. Skutečnost, že SPY dosáhl tak pozitivních výsledků i při zohlednění těchto období prudkého poklesu trhu, skutečně ilustruje sílu dlouhodobého investování.

Nízké poplatky

Buffett, který si potrpí na hodnotu, je fanouškem nízkých poplatků, které oba tyto ETF mají. VOO má nákladový poměr pouhých 0,03 %, zatímco SPY si účtuje 0,09 %. V obou případech se jedná o extrémně nízké poplatky.

Investor, který vloží 10 000 USD do VOO, zaplatí v prvním roce na poplatcích pouze 3 USD. Investor do SPY pak zaplatí dolarů devět.

Závěr

Jak VOO, tak SPY využívá jednoduché strategie investování do indexu S&P 500. Oba ale dlouhodobě přinášejí investorům vynikající výsledky. Nabízejí diverzifikovanou expozici vůči nejlepším akciím na americkém trhu za nepatrný poplatek. Sám Warren Buffett věří v sílu indexových fondů a má je natolik rád, že je zařadil do svého vlastního portfolia. Pokud jsou tyto ETF dost dobré pro něj, možná (a neberte to prosím jako investiční radu) stojí minimálně za zvážení.

79 % účtů drobných investorů přichází o peníze při obchodování s CFD s tímto poskytovatelem.