Zažili jsme další velmi pozitivní týden, kdy trhy silně rostly. Všichni sázejí na to, že finanční aktiva porostou věčně. Každý, kdo proti této tendenci půjde, tvrdě narazí. A to navzdory tomu, že i přes vlnu optimismu jsme během týdne zažili dva momenty, kdy to na trzích vypadalo na změnu nálady. Přestože nakonec nenastala, ukázalo se, že pokud k ní v budoucnu dojde, bude rychlá, silná a překvapivá.

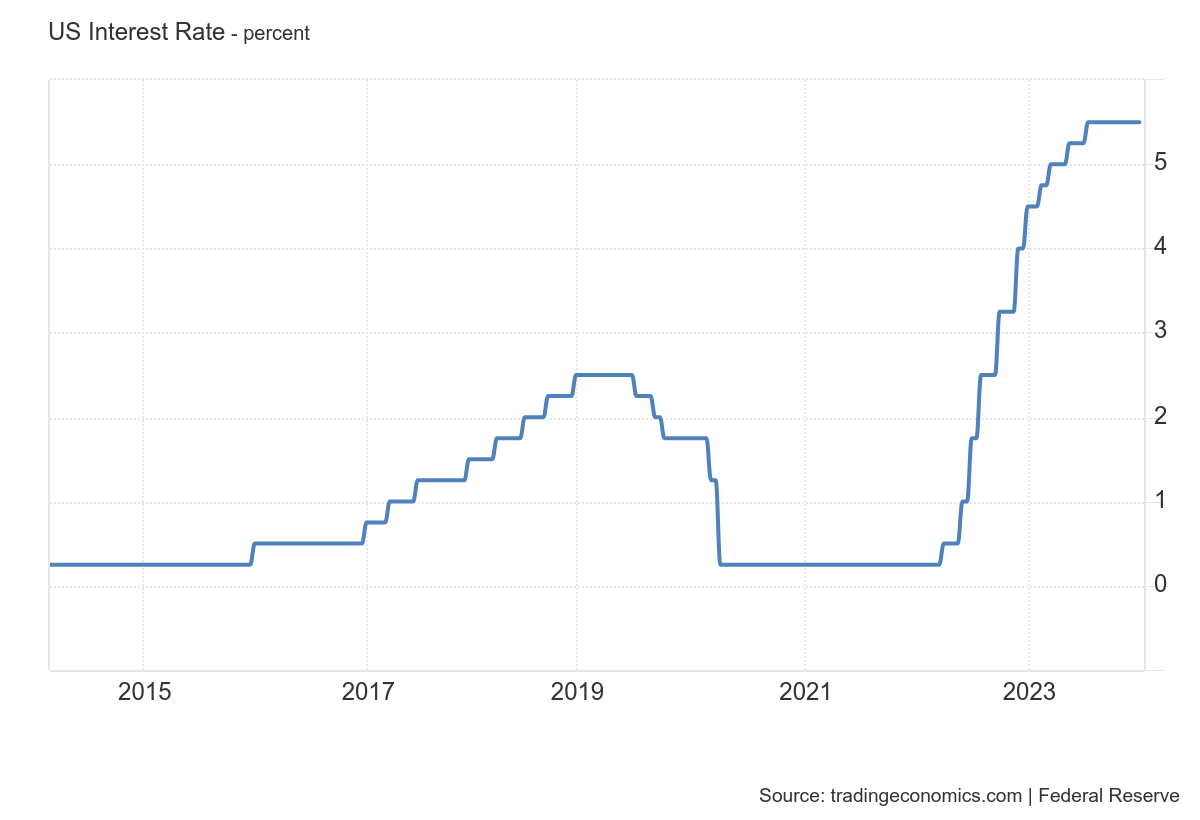

Jako vždy náš týdenní přehled začneme makroekonomickými tendencemi a měnovou politikou. Nesmíme zapomínat, že současnou růstovou rallye odstartovala naděje na blízký pivot Fedu. Ten však nepřišel, protože zejména americká ekonomika odolává vysokým sazbám velmi dobře.

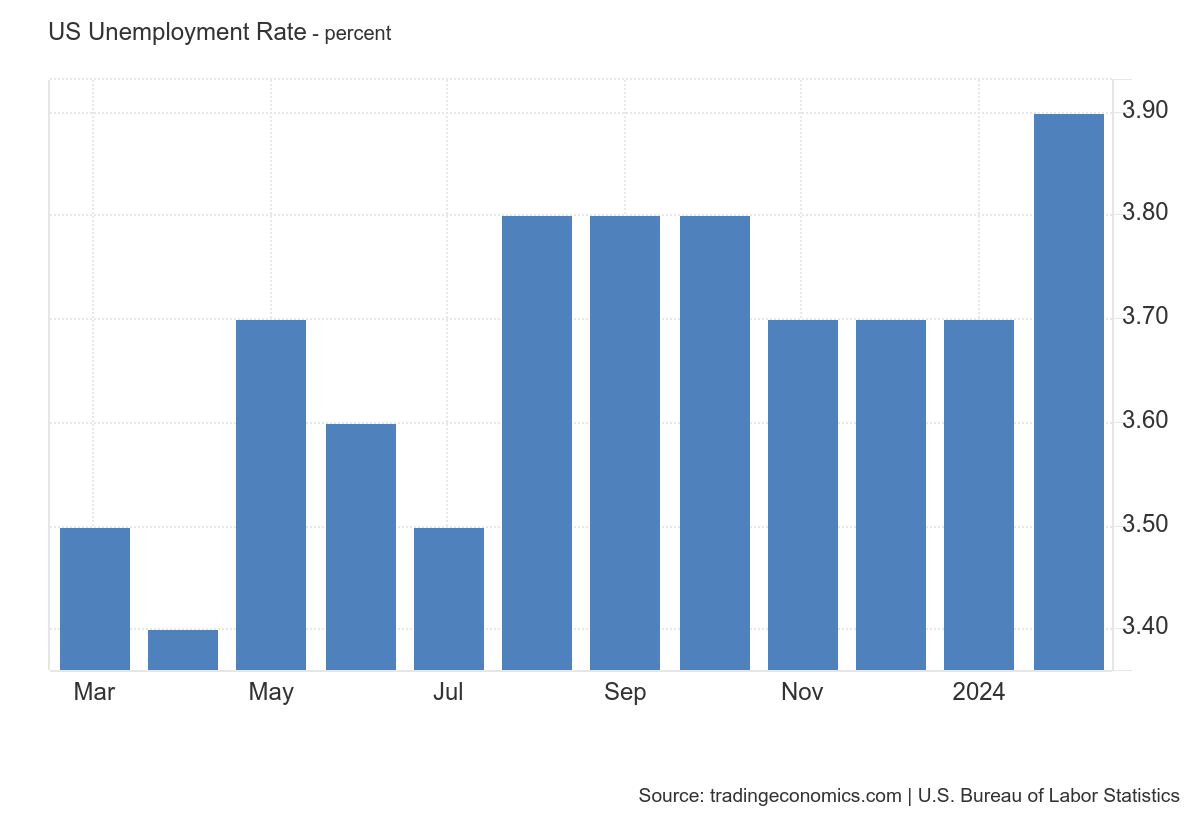

Údaje z tamního pracovního trhu to tento týden znovu potvrdily. Pracovní trh v USA zpomaluje, což je logické. Dva roky restriktivní měnové politiky by se měly někde projevit. Na druhou stranu nejsme svědky skokového a trvalého nárůstu nezaměstnanosti.

Solidní růst amerického HDP totiž dokáže tvořit nová místa, která kompenzují efekt ztracených pracovních pozic v důsledku vysokých úrokových sazeb. Během týdne jsme měli možnost zjistit, co si myslí o celkové situaci šéf Fedu Jerome Powell.

Předseda Fed: sazby by se měly snížit ještě letos

Od prosincové tiskové konference, na níž všechny investory a analytiky navnadil, že snižování sazeb je za rohem, změnil Powell tón. Prakticky tři měsíce slyšíme totéž: Fed nechce udělat chybu a snížit sazby předčasně. Důvod k tomuto kroku ještě nenastal, protože americká ekonomika si vede velmi dobře.

Strategie Fedu by se dala shrnout tak, že je lepší jedno nebo dvě zasedání počkat, než se dopustit chyby. Této strategii se nedá nic vytknout, protože jednání centrálních bank by mělo především ukazovat, že mají celou situaci pod kontrolou a vědí, co dělají. Důvěra je na bankovním trhu nejdůležitější vlastností. Powell ji už jednou řádně podkopal, když podcenil závažnost inflace. Nyní je opatrný. Škoda jen, že tuzemská ČNB se jím nedokáže v této fázi inspirovat.

Jerome Powell během týdne vystoupil hned dvakrát. Základní myšlenka jeho projevu připomínala chytrou horákyni. Diskuze o prvním snížení sazeb zatím není na stole, tedy ještě se neřeší konkrétní datum. Na druhou stranu si šéf Fedu myslí, že k němu dojde ještě tento rok.

Za normálních okolností by se trhy měly propadnout, protože to znamená pohřbení scénáře, s nímž většina počítala, tedy že letos dojde k šesti snížením. Před pouhými třemi až čtyřmi měsíci většina bank spolu s předními analytiky odhadovala průběh letošního roku.

Nejkatastrofičtější verze mluvily o tom, že Fed bude muset snížit sazby k nule, protože restriktivní měnová politika potopí vše. Dnes to vypadá, že ani ten nejvíc jestřábí scénář, tedy že půjde o tři snížení, se nenaplní. Powell nyní pouze ujišťuje, že ke snížení letos dojde, tedy možná jen k jedinému. Trhy, které znovu ukázaly neuvěřitelnou schopnost nasazovat si růžové brýle, však tuto informaci nakonec vyhodnotily jako velmi pozitivní.

Na co se ptali američtí politici?

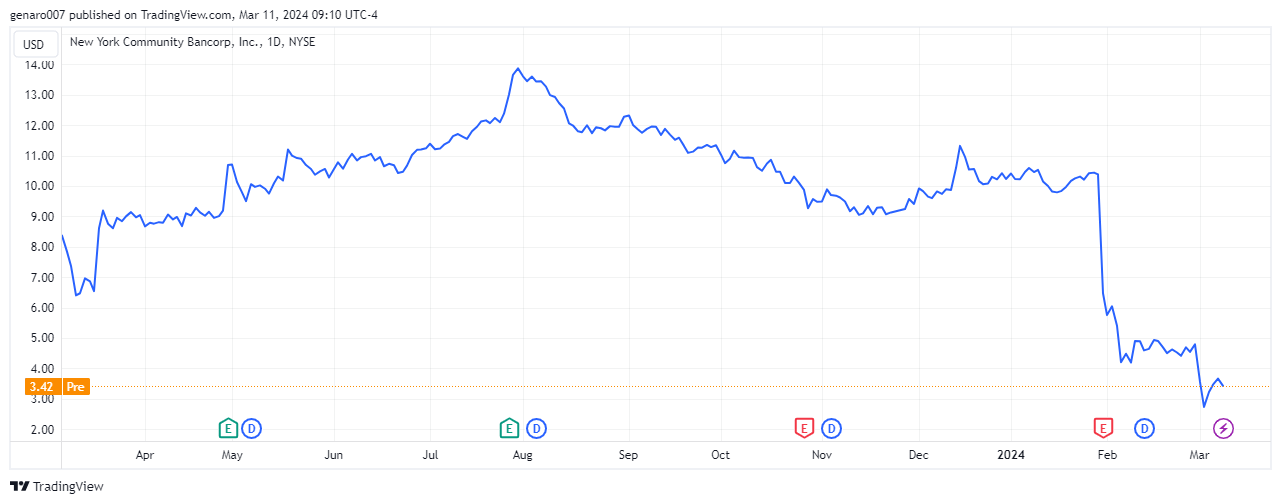

Powell vystoupil před americkými politickými představiteli. Ti měli jedinečnou příležitost mu položit hromadu otázek, na které šéf Fedu trpělivě odpovídal. Hlavním tématem byla možnost nové bankovní krize způsobené krachem realitního trhu komerčních nemovitostí. Tato krize již probíhá a hlavní obětí, stejně jako před rokem, jsou americké regionální banky.

Nejznámější z těch, jež se ocitly v problémech, je New York Community Bancorp (NYCB). Na celé události je nejzajímavější skutečnost, že banku do dostaly na pokraj bankrotu dva megaprojekty z oblasti komerčních nemovitostí. To samo o sobě svědčí o tom, že hodně riskovala. Její rizikový management nebyl zjevně dobře nastavený, když nepočítala s tím, že ji souběh dvou problémů položí na lopatky.

Nejen Fed, ale i celá bankovní soustava samozřejmě udělá vše pro záchranu systému. Dnes je prakticky jedno, zda NYCB přežije, nebo ji postihne stejný osud jako SVB či The First Republic Bank, tedy koupí ji některá ze silných amerických bank. Důležité je, aby se nákaza nedostala dál a hlavně nebyla podkopána důvěra v bankovní systém, což by donutilo klienty k výběru svých vkladů.

Podle Powella zatím nic takového nehrozí. Fed celou situaci monitoruje a je připraven zasáhnout. Zatím by mělo jít spíš o cílenou pomoc bankám než změnu měnové politiky. Připadá mi, že Fed celou situaci značně relativizuje, přestože je těžké říct, do jaké míry je tento postoj chybný. Zprávy o krachu bank jsou totiž oblíbeným mediálním tématem. Pouze další týdny ukážou, zda jde o ojedinělý případ, anebo budeme svědky dominového efektu.

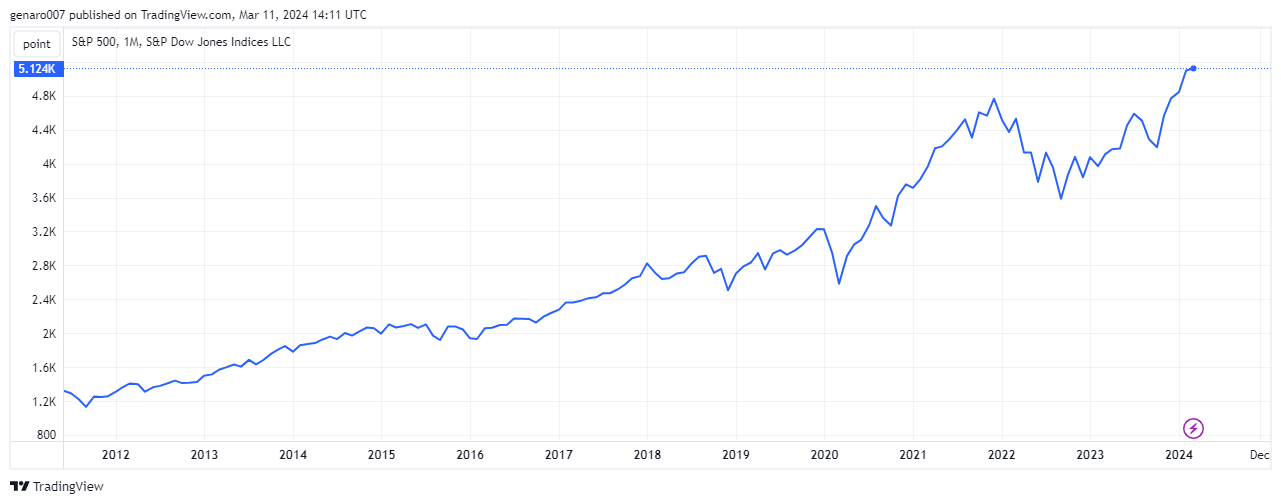

Otázka, kterou nikdo nepoložil: Proč jsou akciové trhy tak vysoko?

Bankovní krize je vděčné politické a mediální téma. Powell byl proto ohledně regionálních bank “grilován”. Mě osobně by zajímala jiná věc: jak si šéf Fedu vysvětluje, že americké akciové indexy jsou na ATH i přes velmi vysoké úrokové sazby? Není náhodou největší investiční bublina na akciových trzích?

Fed by měl samozřejmě jednat nezávisle na finančních trzích a přímo do nich nezasahovat. Růst akciového trhu od začátku roku je ovšem víc než alarmující. Nehledě na to, že hlavním posláním centrální banky je dosáhnout inflačního cíle a měnové stability.

Takto silný růst trhů je samozřejmě velmi inflační a stejně tak ohrožuje i finanční stabilitu. Fed by měl alespoň vyslat jasný signál, že ho růst akcií znepokojuje. Růst spekulativní bubliny na akciových trzích je daleko větší riziko než jedno neopatrné a předčasné snížení sazeb. Fed se tak může sám dostat do slepé uličky, protože jestli zůstane dynamika trhů stejná, může se stát, že případné první snížení sazeb v červnu tuto bublinu silně přiživí. Fed by se tak za tento překotný růst finančních trhů stal sám zodpovědný. I historicky jsou nyní trhy opravdu velmi drahé.

ECB ze svého stínu nevykročila

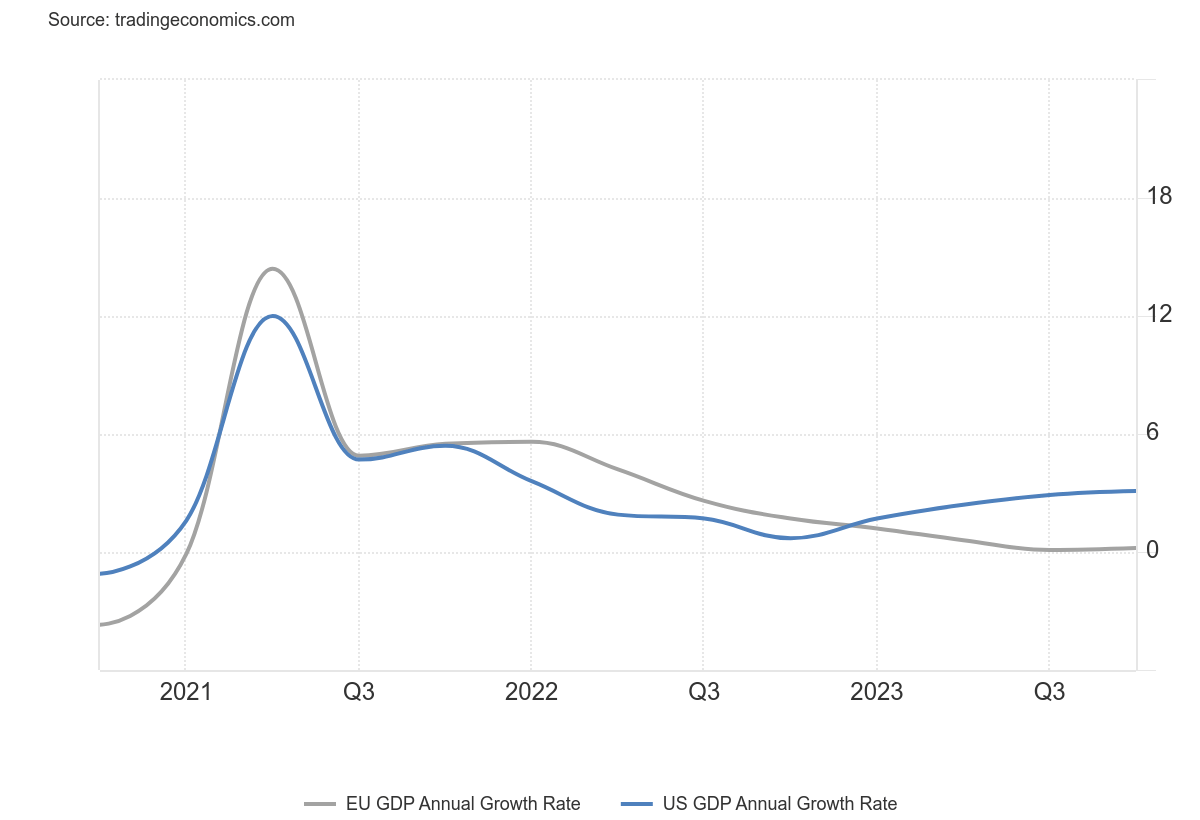

Zasedání měla tento týden Evropská centrální banka. Zde jsme se žádného překvapení nedočkali, pouze se potvrdilo, že ECB nejedná nezávisle od amerického Fedu. Z logiky věcí vyplývá, že by měla zahájit proces snižování sazeb dříve než Fed, a to i přesto, že jsou její aktuální sazby ve srovnání nižší. Důvodem je horší kondice evropské ekonomiky.

Zatímco americký HDP rostl silným tempem, evropský se již nyní smršťuje, jelikož ECB nechala sazby beze změny. Účinek restriktivní měnové politiky se tak plně projeví právě v nadcházejícím čtvrtletí.

ECB své vyčkávání ospravedlňovala tím, že ještě nemá dostatek makroekonomických dat, konkrétně čeká na vývoj mezd v eurozóně. To je ovšem zástupný důvod. Jeden nemusí být ekonomický expert na to, aby odhadl, že nás momentálně žádný závratný růst mezd nečeká. Inflační spirály se v eurozóně opravdu bát nemusíme.

Šéfka ECB Christine Lagardeová však byla ve své rétorice překvapivě jestřábí, prakticky si nechala otevřené dveře pro další čekání. Dvouprocentního inflačního cíle bude dosaženo, ať to stojí, co to stojí. Stejně tak ale vyloučila možnost, že by ECB musela vyčkávat, až se inflace dostane pod tuto úroveň. Kdo čte mezi řádky, ten vzkaz pochopil: evropská měnová politika se bude odvíjet od té americké.

Investoři se však dočkali svého, mohou znovu začít spekulovat na první snížení sazeb. Z tiskové konference vyplynulo, že k němu velmi pravděpodobně dojde v červnu. Spekulace trhům stačí, já bych však za to ruku do ohně nedal.

První pochybnosti: Akcie Tesla, Apple a Google

Vlnu euforie narušily dvě obchodní seance. První nastala na začátku týdne, kdy začaly oslabovat akcie Tesla, Apple a Google. Jejich pokles ihned zavdal příležitost analytikům, aby hovořili o tom, že trhy jsou překoupené. Jakmile se však den poté rozhodly znovu růst, bylo opět ticho po pěšině. Tuto slabost trhů bychom však neměli přihlížet.

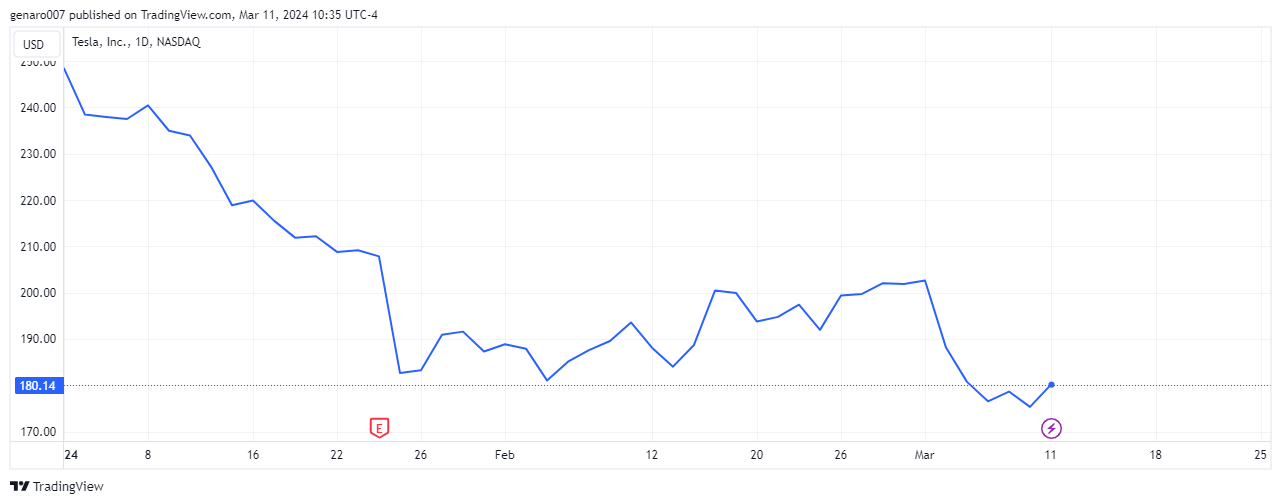

O tom, že jsou akcie Apple a Tesla nejslabší články současného růstu, píšu dlouhodobě. Jejich pokles nezpůsobil jen technický pohyb trhů, dočkali jsme se i negativních kurzotvorných zpráv.

Vedení Tesly se znovu rozhodlo přistoupit ke snížení cen svých vozů, což nepřímo potvrzuje problémy s jejich prodejem. Zlevnění tak společnost připravuje o její luxusní výhodu před klasickými automobilkami.

Hrubá marže Tesly byla v minulosti několikanásobně větší. Nyní se pomalu ale jistě scvrkává. Druhou špatnou zprávou pro společnost byl požár v její továrně nedaleko Berlína. Později se ukázalo, že nešlo o nehodu, ale sabotáž ze strany německých levicových radikálů.

Elona Muska však čeká nesmírně náročná doba spojená s americkými prezidentskými volbami. Sociální sítě jsou při nich stále velmi důležité. Musk chce udržet platformu X neutrální, což bude velmi těžké. Tlak na jeho osobu bude každým dnem sílit. Jednou z možných pák může být právě cena akcií Tesla. Do konce prezidentských voleb tak bude jejich nákup velmi rizikový.

Prozkoumejte akcie na platformě XTB

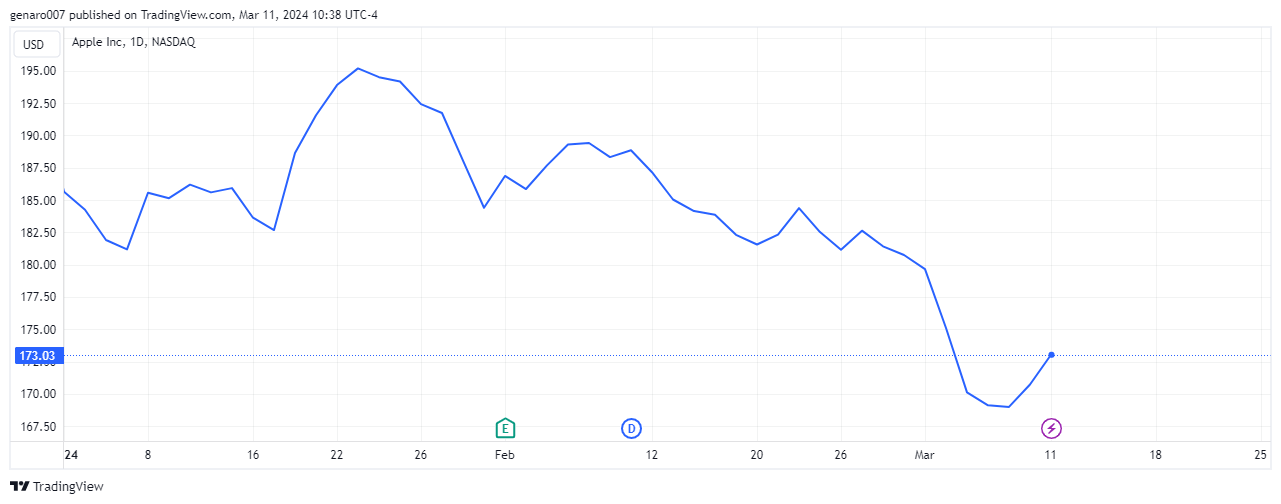

Mračna nad akcií Apple

Akcie Apple se dostala znovu pod tlak v momentě, kdy se zveřejnily výsledky prodejů mobilních telefonů v Číně. Nový smartphone iPhone 15 zaostává za očekáváním. Mezikvartálně poklesly tamní prodeje telefonů Apple o 24 %. Ze zveřejněných čísel taktéž vyplynulo, že konkurence v podobě Huawei nabírá na síle. Vrátit se k silnému postavení na čínském trhu bude pro Apple těžké.

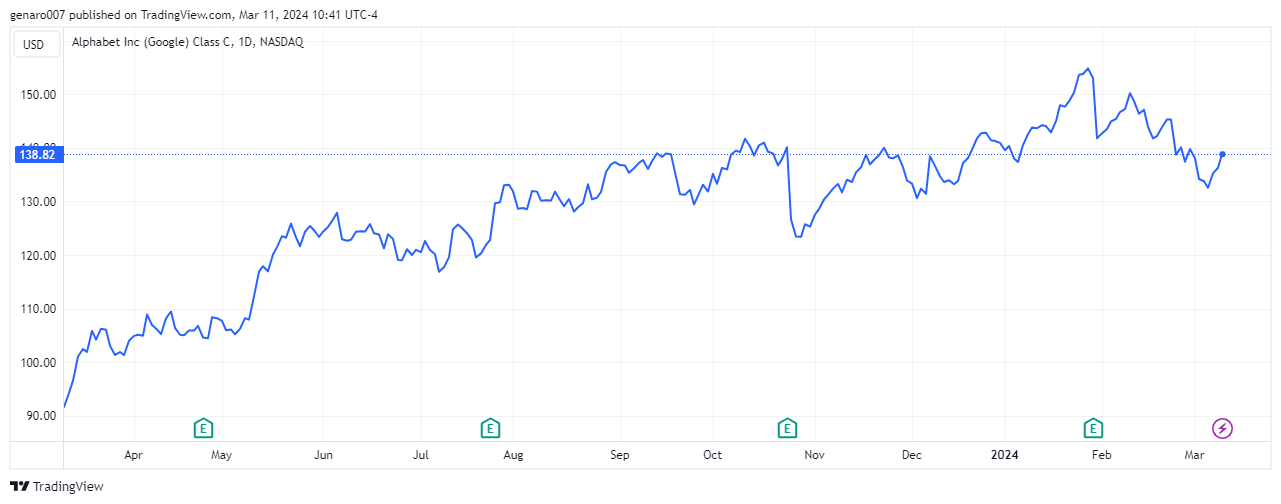

Akcie Google v pasti wokismu

Poslední akcie, která na začátku týdne výrazně oslabila, patřila Googlu. Začala padat poté, co se umělá inteligence Gemini ukázala jako hyperkorektní. Obrázky černého papeže nebo černochů coby nacistů obletěly sociální sítě. CEO Googlu Sundar Pichai musel na celou kontroverzi reagovat, jeho vysvětlení však investory bohužel moc neuklidnilo.

Na rozdíl od poklesu akcií Tesla a Apple se může snížení ceny Google jevit jako zajímavější investiční příležitost. Tyto kontroverze mají totiž velmi malý dopad na reálné hospodaření informačního kolosu.

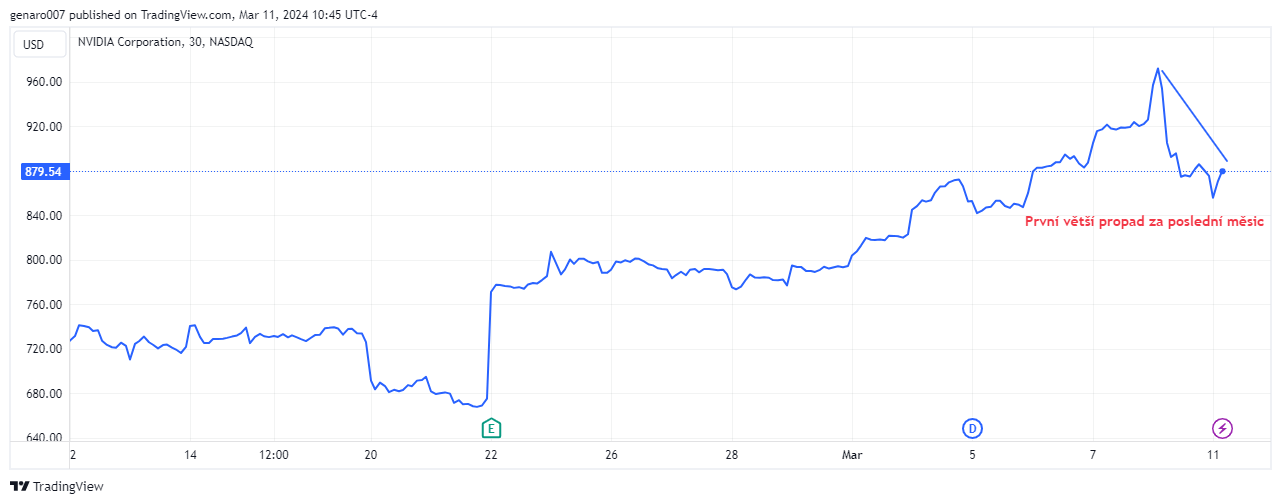

Narušení dogmatu o věčném růstu akcií Nvidia

Od počátku nového roku jsme zažili několik zakolísaní trhů. Dotkla se i akcií ze skupiny Magnificent 7, přičemž vždy byla jedna výjimka: akcie Nvidia. To platilo až do pátku 8. března.

Společnost Nvidia se totiž během týdne v žebříčku tržních kapitalizací vyhoupla na třetí pozici. Pomalu začala dýchat na záda Applu, kterému, jak jsme viděli výše, se nedaří. Všichni tak brali jako hotovou věc, že Nvidia Apple brzy přeskočí. Posun na druhé místo se však odkládá: Nvidia ztratila v pátek přes 5,5 %.

Nezpůsobila to žádná negativní zpráva. Jednalo se o technický pohyb, kdy se investoři rozhodli vybrat si své zisky. Dva dny před tím se mluvilo o prudkém nárůstu opcí na akcii Nvidia. Ten lze vysvětlit tak, že velká část investorů chtěla pořád vydělávat na exponenciálním růstu akcie, aniž by skutečně navýšila své pozice na ní.

Opce byly použity hlavně jako riskantní sázka na další růst. Investor se tak pojistil, že mu při dalším růstu neujede vlak. Tato očekávání se naplnila, kurz se začal propadat a nadmíru opcí tento propad jen umocnila. To je podle mě nejdůležitější poučení z celé události. Nejde o změnu trendu, ale pokud se akcie začne znovu propadat, může být tento pád velmi rychlý a bude investory bolet.

Propad akcií Nvidia ukázal, že i přes všeobecnou dobrou náladu jsou trhy značně napjaté a nervózní. Hlavně když se začne dít něco, co je v rozporu s teorií věčného růstu.

Pohodu na indexech narušila páteční seance

Pokles ceny akcií Nvidia v závěru týdne se odrazil především na zámořském obchodování. Pokažený konec však nic nezměnil na tom, že byl uplynulý týden pro mnoho indexů příležitostí k tomu vylepšit si vlastní historické maximum.

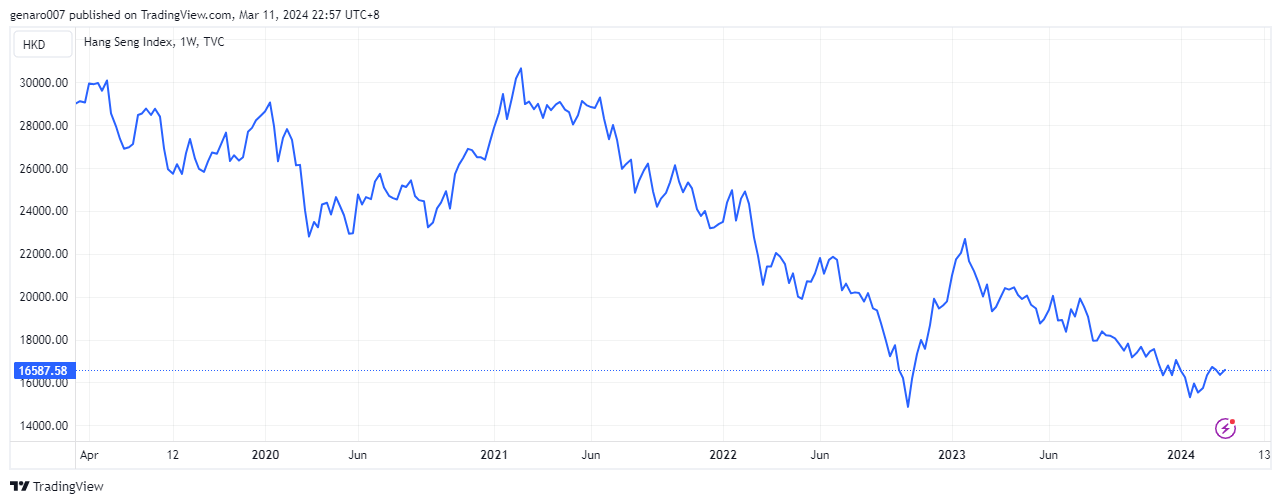

Obchodování v Číně nepomohly ani příznivé makroekonomické údaje po delší době v podobě růstu kladné bilance zahraničního obchodu. Burza v Šanghaji oslabila o 0,7 %, hongkongský index Hang Seng dopadl ještě hůř, ztratil 1,42 %. Tokijská burza sestoupila ze svých nedávných historických maxim a přišla o 0,53 %. V blízké době by mělo dojít k prvnímu zvýšení sazeb na jenu. Uvidíme, jak tento krok poznamená index Nikkei.

Burzy v Evropě nebyly příliš poznamenány závěrem obchodovacího týdne v USA. Francouzský CAC vyrostl o 1,18 %, německý Dax si připsal zisk 0,43 %. Londýnská burza pak jako tradičně oslabovala a ztratila 0,30 %.

Trhy klesaly také v zámoří. Průmyslový Dow Jones odepsal 0,93 %, index S&P 500 měl jen kosmetickou ztrátu na úrovni -0,26 %. Pokles akcie Nvidia se nepřekvapivě projevil nejvíce v indexu Nasdaq, který odepsal přes 1,17 %. To samo o sobě není žádná katastrofa. Aspoň tedy zatím.

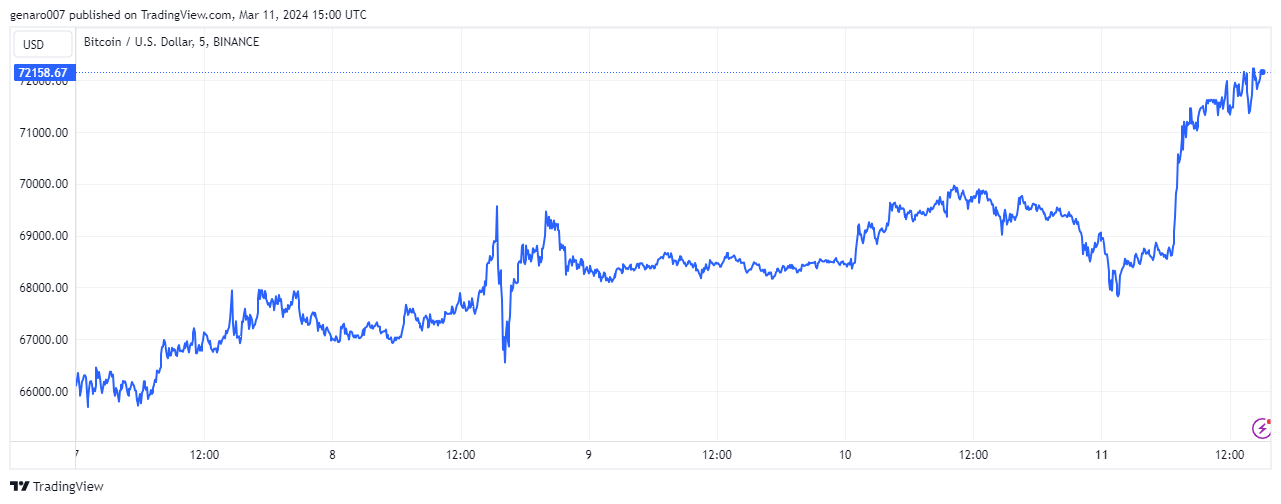

Bitcoin pokořil hranici 70 000 dolarů

V pátek 8. března se nejsledovanější kryptoměna na chvíli přehoupla přes další psychologickou hranici a skončila na 70 184 dolarech. Následně jsme byli svědky ostré korekce, která bitcoin během několika minut poslala na hodnotu 66 260 dolarů.

Připomnělo se nám tím, že i přes silný zájem investorů zůstává bitcoin velmi volatilním finančním aktivem, které není vhodné pro začínající investory. Tedy přesněji pro začínající investory, kteří nejsou značně psychicky odolní. Vlastnit bitcoin je náročné, protože vaše investice bude jak na houpačce.

V době psaní článku se mu ovšem dařilo. Týdenní přírůstek dosáhl 8,8 %, což je víc než solidní. Dobrý výkon se připisoval makroekonomickým údajům z pracovního trhu. Zpráva o vzniku nových pracovních míst potvrdila, že jich v USA v únoru bylo 275 000 oproti očekávaným 198 000.

Tyto údaje však nemůžeme brát absolutně. Americké autority totiž zároveň opravily lednový údaj. Ten hovořil o 353 000 nových pracovních místech. Ve skutečnosti jich však bylo pouze 229 000. To je dost velká nepřesnost. Stejné opravy směrem dolů se můžeme dočkat i pro únorová čísla.

Trh to však vyhodnotil jako pozitivní, ke snížení sazeb má dojít co nejdříve. A jak je známo, snížení sazeb pomůže hlavně všem kryptoměnám.

Závěr: Opravdu klidný týden před námi?

V nadcházejících dnech neočekáváme žádná zásadní makroekonomická data. Je proto možné, že trhy na chvíli poleví v ostražitosti. V týdnech, kdy zasedá Fed nebo se čeká klíčový makroekonomický údaj, jsou investoři ve střehu. Různé scénáře se tak hned promítají do cen a trhy se připravují. Ve chvíli, kdy není co čekat, se ale můžeme dočkat překvapení. V USA se bude samozřejmě sledovat dění okolo regionálních bank.

Kdo rád spekuluje na výsledky na pražské burze, bude mít 12. března příležitost sledovat zveřejnění hospodaření pojišťovny VIG. Pojišťovnám se obecně daří, protože nemusí řešit prodej starých ztrátových dluhopisů a zároveň nyní nakupují ty s vysokým úrokem. Akciím VIGu by mohlo pomoci k cestě vzhůru výrazné navýšení roční dividendy. Volné prostředky k tomu budou.