Poslední týden v roce nepřinesl žádné zásadní pohyby na finančních trzích. Stejně tak byly skoupé i makroekonomické údaje. Proto zaměříme velkou část dnešní Lupy na loňskou bilanci a výhled na právě začínající rok 2024.

Rok 2023 byl pro investory překvapivě dobrý, avšak při bližším pohledu si uvědomíme, že to nemusí být tak úplně pravda. Ve skutečnosti byl vynikající pro investora, který vyhledával riziková aktiva, a to především bitcoin nebo ostatní kryptoměny a technologické akcie. Jejich výkon zastínil vše ostatní a vytvořil iluzi, že na finančních trzích může vydělat každý.

Jde o velký paradox. Hodně investorů se z trhů úplně stáhlo, protože si uvědomili rizika spojená se zvedáním úrokových sazeb. Březnový krach Silicon Valley Bank mnohé oprávněně vyděsil. Díky součinnosti Fedu a JP Morgan se nakonec podařilo zabránit dominovému efektu krachů amerických bank. Stačí si připomenout lakonický tweet Michaela Burryho, který jasně vzkázal: „Prodej!“ Kdo ho poslechl, musel celý zbytek roku litovat. Co je tedy paradoxem roku 2023?

Právě to, že jakkoliv šlo o nebezpečné období, dařilo se právě jen rizikovým finančním aktivům. Kdo vsadil na defenzivní tituly, skončil i přes výbornou výkonnost světových indexů ve ztrátě. Nebyl to tedy tak jednoduchý rok, jak se na první pohled zdálo. Pouze se potvrdila skutečnost, že na burze mají navrch spekulativní hráči. Kdo se nebál riskovat, ten dnes nelituje.

Na burze ale bohužel neplatí jednoduché vzorce, takže nadcházející rok může být přesně opačný. Riziková aktiva se mohou stát velmi špatnou volbou, stejně jako se na výsluní můžou dostat defenzivní akcie či aktiva. Anebo může být všechno ještě úplně jinak.

Akciový vítěz: umělá inteligence

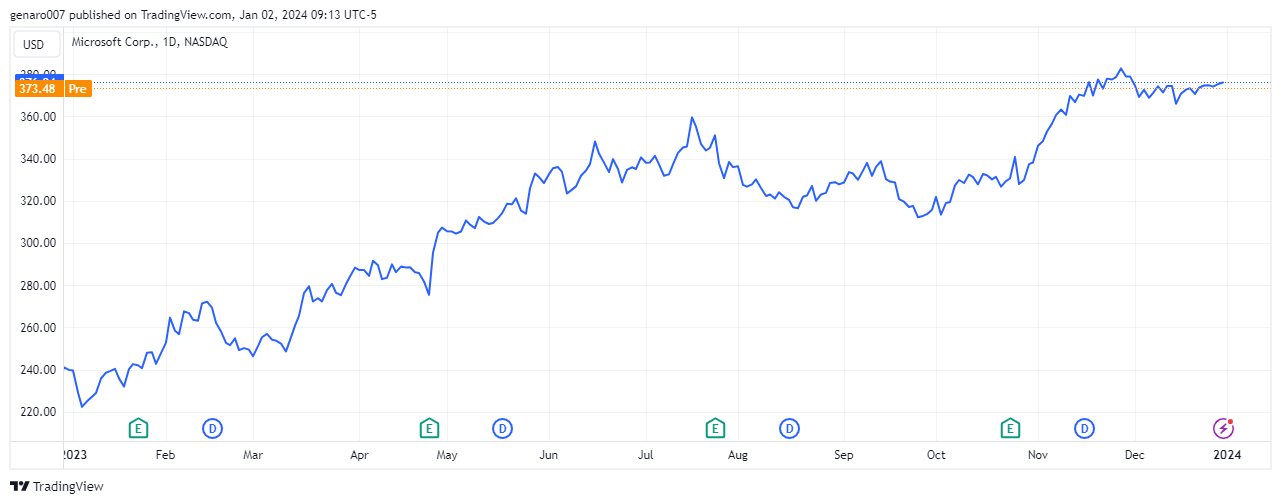

Hlavním motorem růstu byly naděje vkládané do umělé inteligence. Velkou zásluhu na tom má především Microsoft se svojí službou ChatGPT, která rozšířila zkušenost s umělou inteligencí u široké veřejnosti. Akcie Microsoft za rok 2023 vyrostly o solidních 58 %. Vsadit vše na ně byla dobrá investiční strategie. Samozřejmě bychom mohli namítnout, že se tím zapomnělo na diverzifikaci, ovšem nákup akcie Microsoft je v jistém smyslu diverzifikace, protože činnost společnosti je různorodá a zasahuje do mnoha oblastí.

Ještě větší údiv můžeme zažít nad tím, že se Microsoft se svým více než 58% ročním růstem nedostal mezi TOP 10 akcií v technologickém indexu Nasdaq 100. Problém Microsoftu je, že již nyní dosahuje ukazatel PE ratio 36,3. Jinak řečeno, jeho akcie je velmi drahá. To sice nevylučuje další růst v příštích měsících, ale na druhou stranu se jen těžko budou hledat dlouhodobí investoři, kteří akcii za tak vysokou cenu koupí.

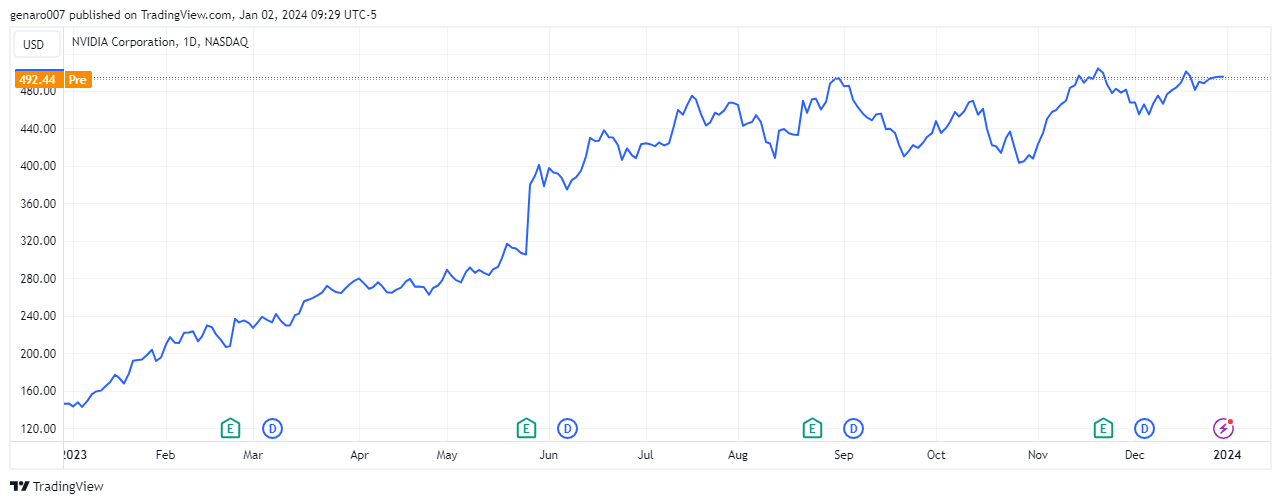

Hlavní vítěz: akcie Nvidia

Absolutním vítězem se stala akcie Nvidia s pohádkovým ročním ziskem 238 %. Za tak velkým růstem stojí samozřejmě umělá inteligence. Její rozšíření bude vyžadovat obměnu hardwaru ve všech cloudových serverech, takže Nvidia předpokládá další závratný růst tržeb.

Hranice 20 miliard za čtvrtletí pro tržby by měla být brzy pokořena. Jak ale všichni víme, žádný strom neroste do nebe. Je otázkou času, kdy se růst tržeb zastaví. Prvních deset největších firem na světě dosahují ročních tržeb na úrovni 100 miliard. Pokud se na ni bude Nvidia chtít dostat, musí rozšířit svou činnost a provádět fúze.

Poptávka po čipech bude hodně záviset na celkové ekonomické situaci ve světě. Klesat samozřejmě nebude vzhledem k tomu, že se svět nachází v prakticky válečném stavu a rozpočty na armádu rostou. Tato situace bude zajišťovat poptávku po čipech, které se staly stejně strategickou surovinou jako dříve ropa.

Již dnes se na akcii Nvidia projevuje geopolitické napětí mezi USA a Čínou, čipy jsou předmětem sankcí. Lze předpokládat, že podobný osud potká každou novinku z této dílny a americká vládní administrativa omezí jejich vývoz. Na druhou stranu není aktuální embargo nijak přísné, Čína si dokáže přístup k čipům zajistit přes Vietnam nebo Jižní Koreu.

Alternativou pak můžou být akcie Intelu. Americký výrobce čipů se soustavně zaměřuje právě na tento problém. V případě přiostření konfliktu mezi USA a Čínou, který by měl za následek zastavení výroby na pevnině i v Tchaj-wanu, bude Intel připraven dodávky čipů nahradit. Dodejme, že jeho akcie si nevedly špatně a za rok 2023 přidaly 90 %.

Poražení: Čínské akcie

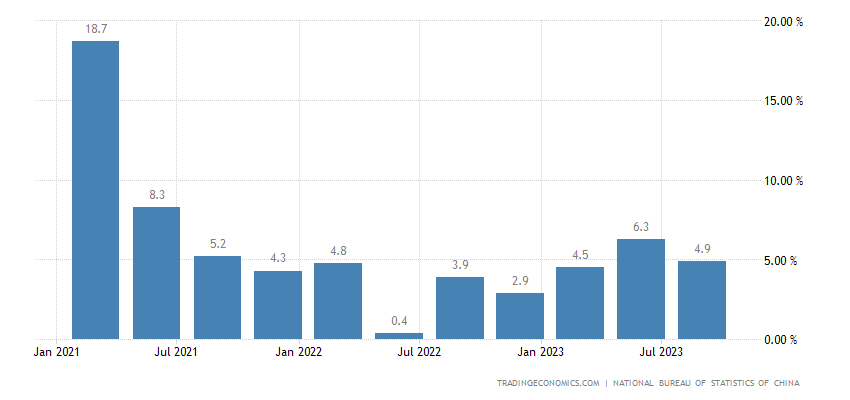

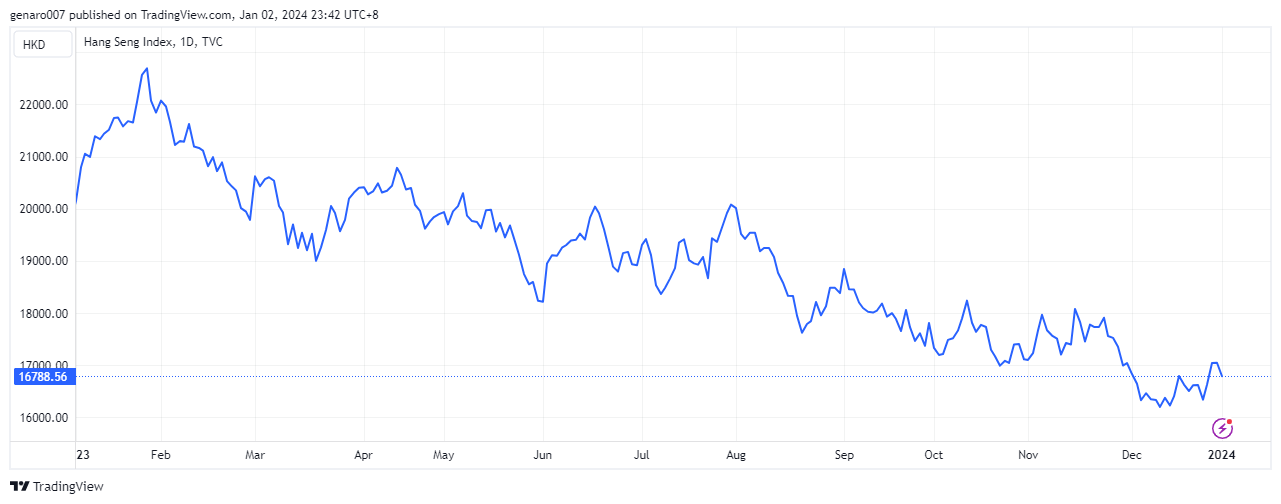

Přední akciové indexy západního světa zaznamenaly roční přírůstek o 10 % až 40 %. Indexový růst měl jedinou smutnou výjimku, a tou byly čínské akcie. Burza v Šanghaji se za rok zmenšila o 6,74 %. Ještě hůř dopadla burza v Hongkongu, Hang Seng zaznamenal ztrátu 13,82 %. A to vše v roce, kdy Čína opustila přísné covidové restrikce. Zázračný růst se nekonal. Navzdory tomu zaznamenal čínský HDP pětiprocentní růst. Co bychom za to dali v Evropě.

Čínským akciím se ovšem nedaří, důvodů je hned několik. Čína se stále vypořádává s těžkou krizí v realitním sektoru, která má dopad na tzv. shadow banking. Nejedná se o šedou ekonomiku, ale investiční společnosti mimo bankovní sektor. Ty totiž zažívají velké ztráty spojené s krachem čínských developerských společností a peníze jim pak chybí na akciovém trhu.

Zareaguje čínská vláda?

Druhou příčinou poklesu na čínské burze je váhavá měnová politika ze strany vlády. Peking obecně nechce následovat postoj amerického Fedu nebo evropské ECB, které jdou na ruku finančním trhům. Západní centrální banky byly v minulosti vždy připravené přijít trhům na pomoc. Ty západní si na to bohužel velmi rychle zvykly. I nyní investoři počítají s tím, že kdyby došlo k silné korekci v řádu desítek procent, centrální banky udělají vše, aby trhům pomohly. Právě do této situace se nechtějí čínští představitelé dostat. Jejich pomoc trhům je vždy velmi malá na to, jakými prostředky Peking disponuje.

Čínští investoři však vyvíjejí kontinuální tlak na vládu, aby jim pomohla. Je pravdou, že když se podíváme na růst čínských akcií za tři roky, zjistíme, že jsou ve ztrátě 35 % a výše. Existují tudíž dvě možnosti. Buď čínské akcie klesnou na úroveň, kdy se stanou atraktivními pro vstup dlouhodobých investorů, anebo čínská vláda v nejbližších měsících přehodnotí svůj postoj k pomoci domácím finančním trhům.

Největší riziko pro trhy v roce 2024

Indexy na amerických burzách se blíží k historickým maximům. To vše se děje v době, kdy jsou úrokové sazby na dolaru a euru hodně vysoko. Trhy sázejí na to, že otočka Fedu je na spadnutí. V letošním roce bychom se měli dočkat několika snížení sazeb za sebou. V USA by to mělo být až šest snížení o 25 bazických bodů.

Evropská centrální banka by pak dokonce měla sazby snížit sedmkrát, Bank of England zase jen třikrát. Jedinou výjimku tvoří japonská centrální banka, která by měla sazby naopak poprvé zvednout, a to o 25 bazických bodů. To však není žádné překvapení, ale pouze snaha Japonska dostat se do souladu s monetární politikou západního světa. Vyhlídka na snížení sazeb je pro trhy živá voda, proto je růst v posledních dnech tažený právě touto nadějí.

Problém se však nachází v tom, že rychlé snižování sazeb předpokládá, že světová ekonomika půjde do recese. Zde se skrývá rozpor a určitá schizofrenie finančních trhů. Sází se na to, že se povede měkké přistání, tzn. americká ekonomika bude lehce růst nebo stagnovat, zatímco úrokové sazby budou rychle klesat. Jenže to není možné. Buď na tom bude ekonomika dobře, tudíž bude Fed se snižováním sazeb otálet, anebo se jí dařit nebude, takže Fed bude muset snižovat sazby rychleji. Recese není pro akciový trh nikdy dobrá.

Osobně sázím na to, že v prvním čtvrtletí přijde na americké akciové trhy vystřízlivění, až si uvědomí, že ideální scénář je jen velmi málo pravděpodobný.

Klidný obchodní týden

Na indexech se toho opravdu moc nestalo. Silněji rostly paradoxně čínské trhy. Tento růst na poslední chvilku však nedokázal ani zdaleka smazat roční ztrátu. Hongkongský index Hang Seng povyrostl za týden o 4,33 %, ale ročně se ocitl ve ztrátě -13,82 %. Burza v Šanghaji rostla o 1,92 %, ovšem za celý rok utrpěla ztrátu -3,72 %. Japonský index Nikkei přidal skromných 0,63 %, ale celkový roční růst byl na úrovni 28,24 %.

V Evropě trhy poklidně stagnovaly. Britský FTSE přidal 0,46 %, celkově však za sebou nemá dobrý rok, přidal pouze 3,78 %. Lépe na tom byl německý Dax. Ten sice vyrostl týdně jen o 0,27 %, ale ročně si připsal zisk 19,07 %. Francouzský CAC40 utrpěl na konci roku ztrátu -0,34 %. Roční výkonnost pak byla menší než v případě Daxu, dosáhla 14,38 %. Promítly se do ní čínské problémy. Velkou část CAC40 totiž tvoří firmy podnikající v oboru luxusního zboží, které má dnes hlavní odbytiště právě v Číně.

Američtí investoři budou na rok 2023 rádi vzpomínat, tedy pokud nevlastní pouze akcie z průmyslového indexu Dow Jones. Ten nijak nezazářil. Na závěr přidal 0,81 % a za celý rok dosáhl výsledku 13,17 %. Větší důvod k radosti měli investoři do indexu S&P 500, který na konci roku přidal 0,32 %, zatímco roční výkonnost byla na úrovni 24,32 %. Nejspokojenější jsou pak investoři do technologického indexu Nasdaq 100. Na závěr sice nepředvedl nijak slibnou performanci, přidal pouhých 0,12 %, ovšem za celý rok vyrostl o nadprůměrných 43,42 %.

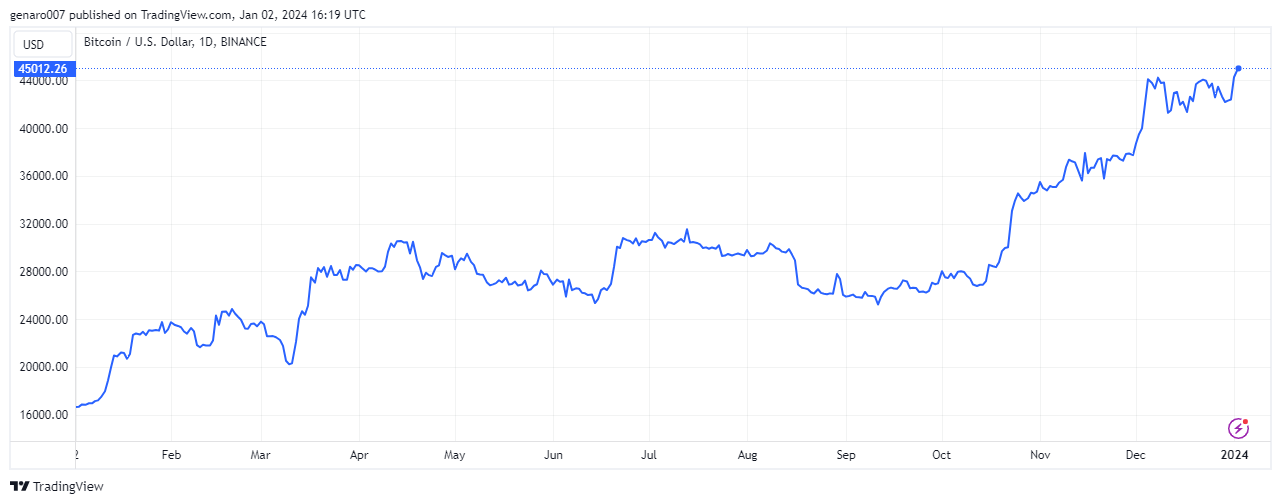

Výborný rok pro bitcoin

Cena bitcoinu se v době psaní článku pohybovala na úrovni 43 000 dolarů. Poslední týden v roce bitcoin lehce oslabil o 0,92 %. To však nebylo vůbec důležité. Z hlediska roční výkonnosti si nejznámější kryptoměna připsala 154 %, což je skvělý výsledek. Na rozdíl od technologických akcií má bitcoin větší potenciál. Proč?

Pokud porostou technologické akcie, poveze se bitcoin s nimi. Může se stát, že trh bude pokračovat ve stejné náladě jako v roce 2023. Chuť investorů nakupovat riziková aktiva tak nemusí být na začátku roku oslabená. Proč taky sázet na jiné družstvo, když se mu daří?

V případě že se světová ekonomika dostane do recese, budou to mít technologické akcie těžké. To však neplatí pro bitcoin. Ten by při tomto scénáři mohl naopak oprášit pověst digitálního zlata. Zlatu se v roce 2023 dařilo a má nakročeno k solidnímu růstu i letos. A i kdyby tento fenomén nezafungoval, má bitcoin vlastní témata, která ho můžou udržet v býčím trendu. Sem patří například schválení ETF, halving nebo pokud se k jeho užívání přidají další země.

Závěr: Návrat k defenzivním strategiím?

Odhadnout, kdy se přesně změní nálada na trhu, je věštění z křišťálové koule. Jelikož jsou ekonomika i finanční trhy cyklické, musí ke změně trendu dříve či později dojít. Určité náznaky tu jsou, jako například otázka, zda bude zájem investorů o umělou inteligenci nadále silný. Pronikání umělé inteligence do běžného života se nemusí odehrávat dostatečně rychle.

Hlavním aktérem bude samozřejmě americká centrální banka. Až poprvé sníží sazby, bude to znamenat skutečný předěl v investiční strategii. Jak jsem již několikrát psal, než se trh dostane do korekce, trvá to v průměru 5 měsíců. Z toho vyplývá, že zůstaneme-li na této teoretické rovině a nepřijde žádná černá labuť, pak pokud Fed sníží sazby až ve druhé polovině roku, může se opakovat stejný scénář jako loni. To znamená, že všichni věštili katastrofu, která nakonec nepřišla. Zde se dostáváme k jádru věci: korekce musí přijít ve chvíli, kdy ji nikdo nebude čekat.

Prozkoumejte ETF na platformě XTB