Když byl v lednu 2009 zveřejněn blockchain Bitcoinu, několik lidí se poprvé seznámilo s konceptem těžby kryptoměn. Dnes se píše rok 2022 a většina lidí už ví, co je těžba a že vyžaduje spoustu zdrojů, a proto není pro většinu drobných investorů zisková. Staking naproti tomu umožňuje investorům vydělávat pasivní příjem, aniž by museli investovat obrovské částky do hardwaru nebo elektřiny.

Co je crypto staking? Jak funguje, na co slouží a jak můžete vydělávat pomocí stakingu? V tomto článku vás seznámíme s touto technologií také s mnoha způsoby a typy crypto stakingu.

Co je staking?

Samotný koncept stakingu spočívá v uzamčení jednotek kryptoměny, kterou vlastníte, abyste je zhodnotili a získali určité výhody. Ve většině případů jde o uzamykání tzv. nativních tokenů protokolu s konsenzuálním mechanismem Proof of Stake, v němž může uživatel z vlastní iniciativy zvýšit bezpečnost a decentralizaci protokolu a být za své úsilí odměněn.

Hlavní myšlenkou a motivací většiny uživatelů, kteří kryptoměny zamykají v krypto stacích, je v první řadě zisk v podobě procentuálního zhodnocení. Proč? Je to jednoduché. Platí zde totiž jednoduchý zákon – čím více coinů uživatel poskytne k uzamčení, tím větší odměnu uvidí. Crypto staking se v tomto ohledu navíc podobá obyčejnému spořicímu účtu ve fiatu.

Odměny za staking obecně kolíšou v rozmezí kolem 2 – 15 % ročního zhodnocení. Podobné= rozhraní je možné nalézt při stakování kryptoměn s velkým Lindy effectem (dlouhou existencií na trhu), jako je např. Ethereum, Polygon, Cardano, Solana, BNB nebo Polkadot staking.

Proto je u stakingu možné najít zhodnocení některých kryptoměn v řádu více než sta procent. Takové zhodnocení však obvykle není dlouhodobě udržitelné a je mnohokrát příčinou masivní inflace dotčených kryptoměn, která její cenu tlačí dolů. S tím jsou samozřejmě spojena i jiná rizika, takže je obecně lepší se při stakingu vyhnout jakémukoliv pofidérnímu kryptu s podezřele vysokým zhodnocením.

Co je to staking už víte. Jak ale se stakingem rozumně začít? Nejjednodušší je samozřejmě používat stakingové programy na centralizovaných burzách. Např. Binance staking nabízí staking většiny obchodovatelných kryptoměn za poměrně velký procentuální výnos.

Další možnost spočívá ve využití decentralizovaných burz nebo jiných nástrojů, kde se staking provádí přímo a kde staking částečně provádějí dokonce i centralizované burzy. Tato nvarianta je o něco složitější, ale dává uživatelům úplnou kontrolu nad jejich prostředky a často může nabídnout i vyšší odměnu v procentech, než jakou mohou nabídnout centralizované burzy. Ne však vždy – např. burza Binance s dlouhodobou (90-denní) nabídkou stakingu má velmi vysoké procentuální zhodnocení. Všechny možnosti stakingu si však podrobně vysvětlujeme níže.

Odměny za crypto staking

Odměny vyplácené za staking, mají společnoý základ s odměnami v mechanismu proof-of-work, které jsou vypláceny za těžení. Ďělí se celkem na dva druhy:

- odměny za staking jako takový – inflační odměny (krypto vytvořené “z ničeho”),

- transaction fees.

Inflační odměny a poplatky

Podobně jako při mechanismu Proof of Work zapisující jednotliví lidé kryptotransakce do bloků v blockchainu a nazýváme je slovem “těžaři”, u sítí s Proof of Stake mechanismem je zase označujeme slovem “validátoři”.

Validátoři drží nějaké množství nastakovaných coinů a představují tak jisté procento všech existujících validátorů. Volba validátora pro zápis bloku je závislá od množství kryptoměn, které validátor jako takový stakuje – validátoři, kteří kryptostakují o něco déle, nebo mají krypta nastakováno o něco více, jsou pochopitelné i voleni o něco častěji. V důsledku toho jsou tito validátoři odměneni i větším množstvem krypta.

Pokaždé, když vznikne nový blok, automaticky s ním vznikajíá i nové odměny – coiny jsou vyraženy “z ničeho” a proto se jim říká “inflační odměny” (v angličtině “inflationary rewards”). Tyto odměny jsou podobně inflační jako odměny za těžbu v mechanismu proof-of-work, jelikož zvyšují celkový počet existujících coinů, který je v oběhu.

Složení odměn za staking se liší podle konkrétní implementace dané kryptoměny. Běžně jsou to přidělená procenta z projektových rezerv, komunitních pokladen nebo zatím nevyražených coinů, které nejsou v oběhu.

Například, Cardano přidává transakční poplatky do jedné hromady v každé epoše a doplní je o 0,3 % z projektové rezervy. Poté 80 % mincí z hromady je určeno pro odměny za staking v Cardanu a jsou spravedlivě rozděleny mezi validátory. Zbylých 20 % je přesměrováno do jiné pokladny projektu, která financuje jeho vývoj.

Na druhé straně, Polygon má rezervováno celkem 1,2 miliardy MATIC tokenů (12 % z celkového množství) pro poplatky. K tomu se přidávají všechny transakční poplatky. Zmíněné 1,2 miliardy mincí by měly vydržet na 5 let od spuštění Polygonu, jelikož Polygon tým doufá, že se do té doby mezi uživateli “zdomácní” a v budoucnosti budou pro odměny stačit pouze transakční poplatky.

Staking a transakční poplatky

Pro každou transakci na blockchainu je nutné zaplatit určitý poplatek. Přestože jsou transakční poplatky v blockchainových sítích s lepší škálovatelností nižší než v těch, které se zaměřují na maximální decentralizaci a robustnost (např. Ethereum nebo Bitcoin), stále představují důležitou část odměn. Celkový objem poplatků za celý blok je tedy zahrnut do odměn za staking.

Výše transakčních poplatků se může lišit a závisí na celkové kapacitě sítě. Například poplatky protokolů jako Cardano nebo Solana jsou ve srovnání s Bitcoinem nebo Ethereem velmi nízké.

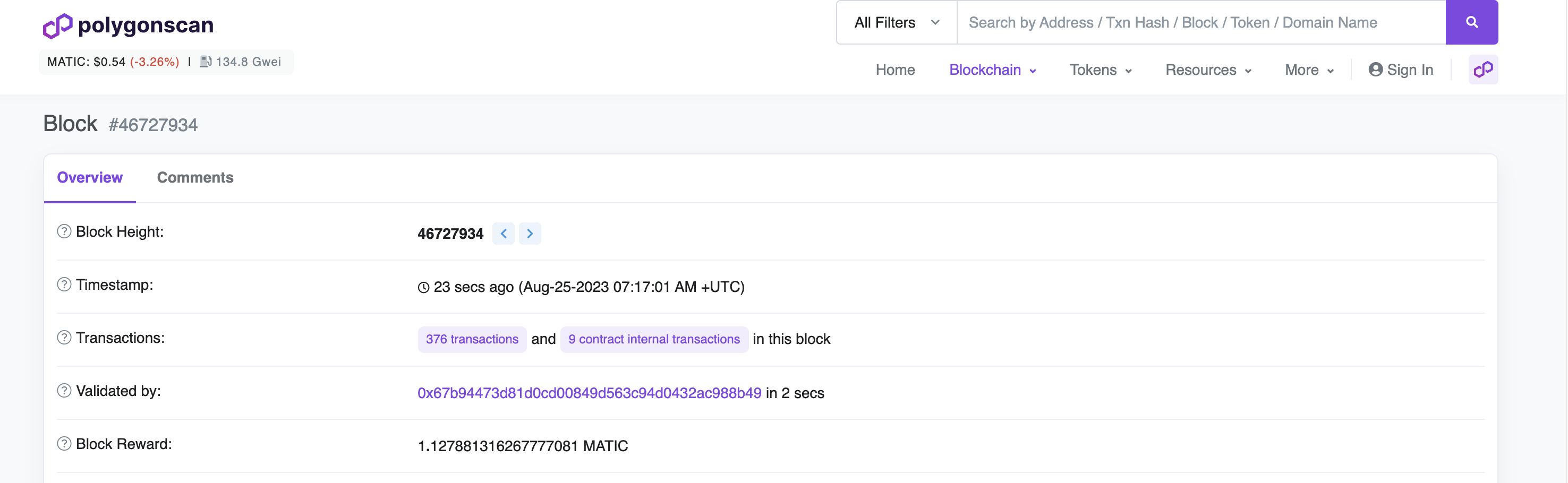

U některých blockchainů zase tvoří transakční poplatky většinový podíl odměn v síti. Podobný mechanismus implementovala i kryptoměna Polygon. Na nasledujícím obrázku je možné vidět např. odměnu za konkrétní blok v Polygon síti

Polygon – odměna za vytěžení bloku č. 46727934

Validátor za úspěšné vytvoření daného bloku a jeho přirazení do blockchainu získal odměnu 1.1 MATIC. S odměnou se pak stane to, že část z ní si validátor ponechá sám a část naopak rozešle delegátorům.

Jak staking funguje?

Pokud kryptoměna, kterou vlastníte, umožňuje staking — v současné době jsou to například Ethereum, Tezos, Cosmos, Solana, Cardano a další — znamerná to, že můžete část svého majetku “stakovat” a získat za něj časem odměnu.

Stakingu na protokolech PoS se zjednodušeně můžete zúčastnit celkem dvěma způsoby – buď se přímo stanete jedním z validátorů (k čemuž je mnohdy potřeba opravdu vysoký počet coinů), nebo své kryptoměny propůjčíte již validátorovi, který již exsistuje a vys e tak automaticky stanete delegátorem. Na následujícím obrázku je zjednodušené schéma stakingu.

Jaké existují druhy stakingu?

Z hlediska bezpečnosti a složitosti manipulace s kryptoměnami můžeme staking rozdělit na centralizovaný a decentralizovaný. Oba typy si detailně probereme níže.

Staking na centralizovaných burzách (Kraken a Binance staking)

Staking na centralizovaných burzách představuje pro uživatele ten nejsnadnější způsob, jak se do něj pustit. Stačí kryptoměny uchovávat na burze nebo na směnárně, která staking podporuje, a jednoduše je uzamknout pomocí jednoho tlačítka.

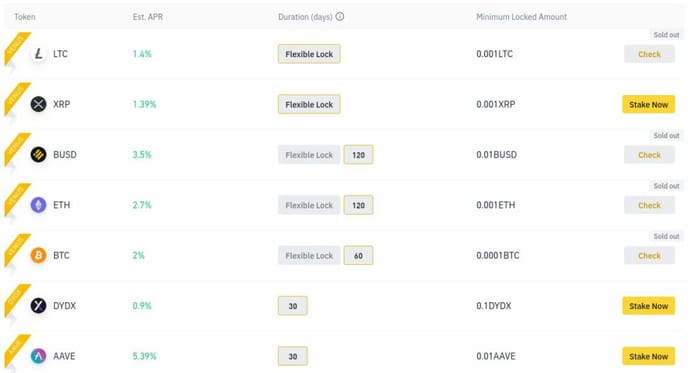

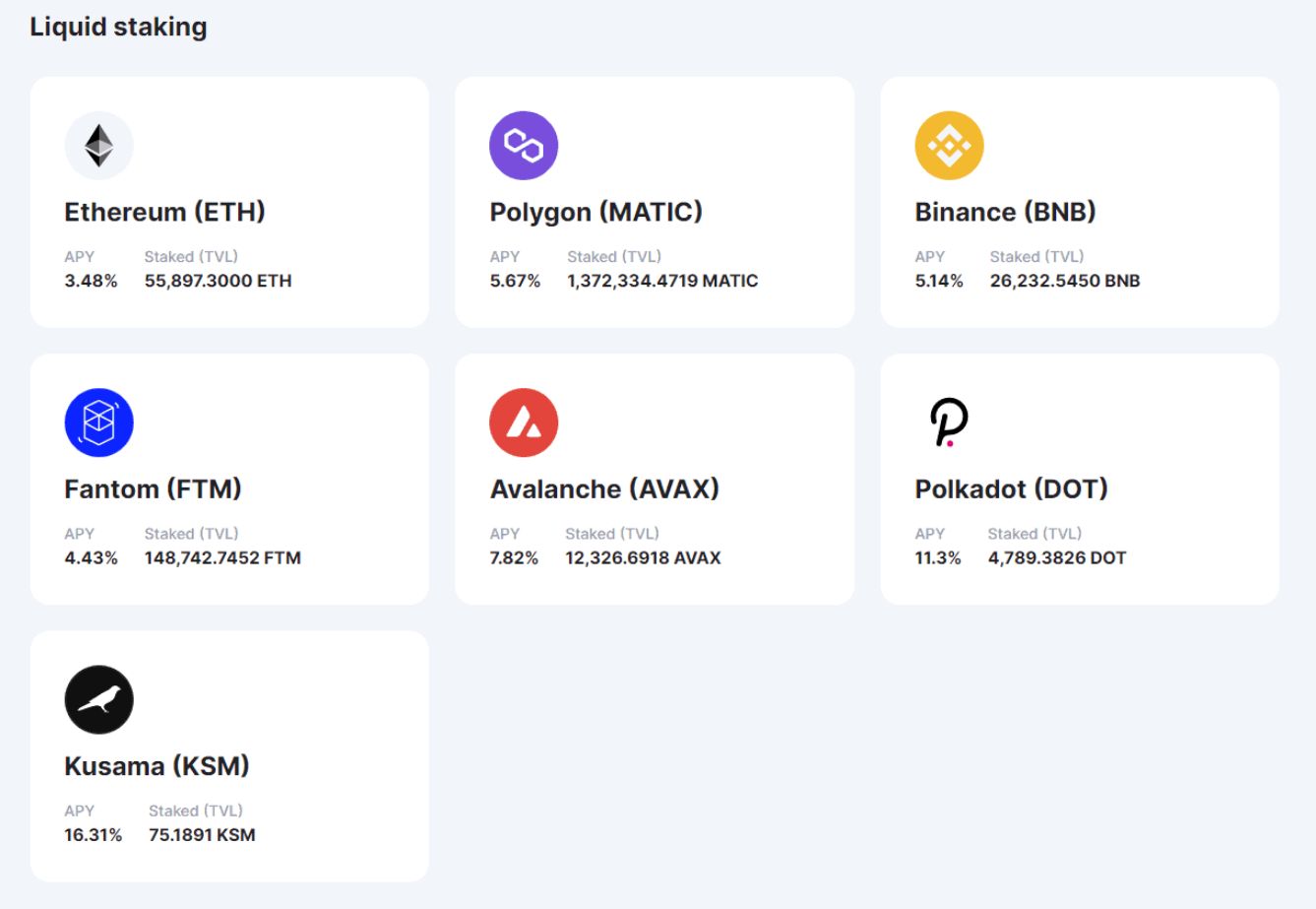

Za staking si pak směnárna/burza účtuje určitý podíl z výnosu, což však zpravidla znamená nižší procentní zhodnocení ve srovnání s jinými metodami stakování. Důležité je však vzpomenout, že něco takového nutně neplatí v každém případě. Obrázek níže např ukazuje portofolio kryptoměn které je možné stakovat přes kryptoměnovou burzu Binance.

Z výše uvedeného obrázku je zřejmé, že míra procentního zhodnocení úzce koreluje s délkou uzamčení. Příkladem může být již zmíněný AAVE (5,39% při uzamčení na 90 dnů).

Mezi kryptoměnami s velmi vysokým ročním zhodnocením za staking na Binance nalezneme např. Axie Infinity (AXS) nebo PancakeSwap (CAKE) s 95 %.

Další možností je směnárna Kraken (viz obrázek níže). Kraken obvykle nabízí nižší stakingové odměny než jeho konkurence Binance, což dokládá maximálních 12 % za Polkadot. Avšak kompenzuje to tím, že jsou kryptoměny na Krakenu 100% likvidní – není nutné je uzamykat na žádný předem stanovený časový interval, a tím se nevystavujete riziku nejistoty prodeje při cenových výkyvech. Jedinou výjimkou je staking ETH 2.0, nicméně za to Kraken nenese odpovědnost.

Současně na Krakenu po uzamčení coinů získáváte prostředky okamžitě. Při jiných platformách to však není samozřejmostí – některé centralizované směnárny ve svých obchodních podmínkách stanovují, že uživatelé musí stakovat kryptoměny po určitou minimální dobu, aby získali první odměny.

Staking na decentralizovaných burzách či staking protokolech

Decentralizované stakingové služby neboli dStaking využívají při stakingu přístup založený na principu minimalizace důvěry. Jinými slovy, poskytovatel služby se stará o nastavení a správu validátorů, ale nemá přímou kontrolu nad vašimi soukromými klíči validátoru a klíči pro výběr (withdrawal). Místo toho můžete svá aktiva stakovat z non-custodial peněženek, jako je peněženka Trust, nebo přímo na službách dStaking, jako je Pancake Swap, Rocket Pool nebo Lido.

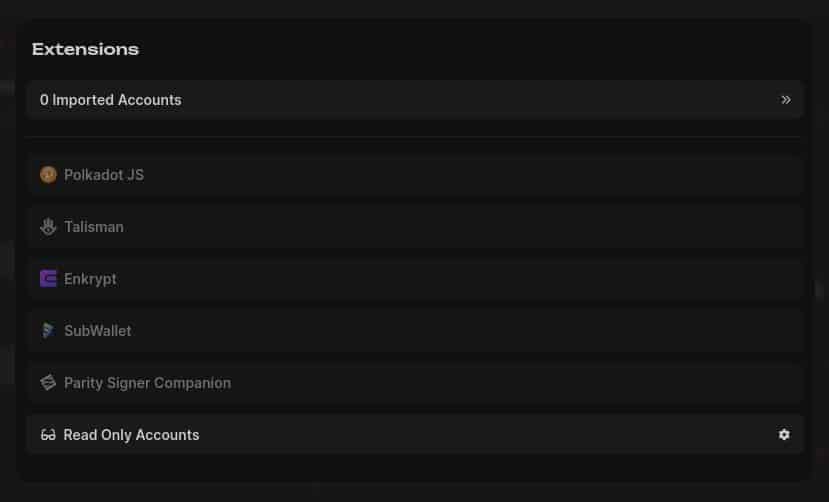

Polkadot staking – onchain staking na nativní platformě blockchainu

Polkadot je decentralizovaná platforma, která umožňuje propojování různých blockchainů a sdílení dat a funkcí mezi nimi. Polkadot využívá vlastní kryptoměnu zvanou DOT, která je použita pro staking, platby a správu sítě. Staking na Polkadotu je proces, při kterém držitelé DOT tokenů zabezpečují síť a získávají odměny za svůj podíl. Staking na Polkadotu funguje na základě takzvaného Nominated Proof-of-Stake (NPoS) konsenzu.

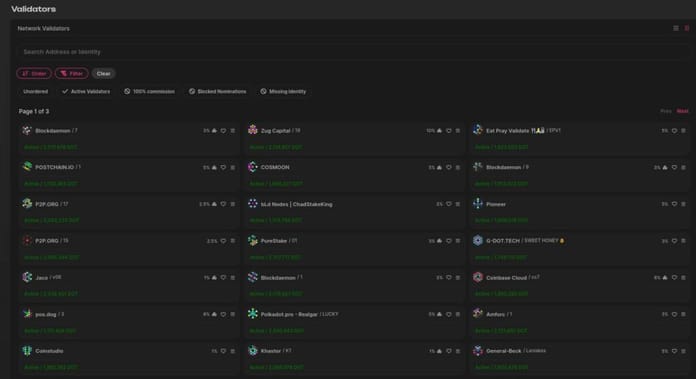

Za předpokladu, že se chcete stát jen obyčejnými delegátory a nemáte v úmyslu spouštět si vlastní node pro validaci, musíte si pak nějakého validátora najít. V sekci validátorů je možné nalézt jejich seznam obsahující všechny důležité informace, především s výší fees. Oproti portálu polkadot.{js} je zde uvedeno mnohem méně informací, to se však časem může změnit.

Zde je detailní popis toho, jak staking na Polkadot funguje:

- Validátoři a nominátoři: Polkadot staking zahrnuje dva hlavní účastníky – validátory a nominátory. Validátoři provádějí důležité úkoly, jako je ověřování transakcí a tvorba nových bloků. Nominátoři, na druhou stranu, podporují validátory tím, že je nominují a zabezpečují síť prostřednictvím svých DOT tokenů. Oba, validátoři a nominátoři, mohou získat odměny za svou účast v procesu stakingu.

- Volba validátorů: Uživatelé, kteří chtějí provádět staking, musí nejprve vybrat validátory, kterým chtějí svěřit své DOT tokeny.

- Zámek a nominace: Po výběru validátorů uživatelé uzamknou své DOT tokeny ve stakingovém kontraktu a nominují své vybrané validátory. Uzamčení tokenů je nezbytné pro zabezpečení sítě, ale také znamená, že tyto tokeny nebudou k dispozici pro obchodování nebo jiné účely po dobu trvání stakingového kontraktu.

- Odměny za staking: Validátoři a nominátoři získávají odměny ve formě nových DOT. Odměny jsou distribuovány podle poměru stakovaných tokenů a úspěšnosti validátorů.

- Rizika a záruky: Staking na Polkadotu zahrnuje určitá rizika. Pokud validátor, který jste nominálně podpořili, provádí škodlivé nebo nekompetentní činnosti, může dojít k nechtěným důsledkům, jako je ztráta části stakovaných tokenů. Tento proces se nazývá “slashování” a slouží tak trochu jako záruka pro poctivé chování validátorů. Právě proto je důležité pečlivě zvážit výběr validátorů, s nimiž hodláte spolupracovat.

- Odemykání tokenů: Po skončení stakingového kontraktu, nebo pokud se rozhodnete ukončit svou účast v procesu stakingu, můžete požádat o odemčení svých DOT tokenů. Odemykání tokenů ale obvykle trvá určitý čas (na Polkadotu to může být až 28 dní).

- Ověření identity: Polkadot také podporuje systém ověření identity pro validátory. Tento systém umožňuje validátorům získat důvěru uživatelů a zvýšit transparentost jejich operací.

Ankr a PancakeSwap – onchain staking na decentralizovaných protokolech a burzách

Pokud se vám zdá výše uvedený příklad stakingu PolkaDOT příliš složitý, existují i jednodušší alternativy. Jde o různé decentralizované protokoly, které staking vyřídí místo vás postarají za vás. Stačí vložit kryptoměny do jejich smart kontraktů, a na oplátku obdržíte jejich syntetické deriváty. Tyto deriváty jsou pegovány na počáteční kryptoaktivum a symbolizují vaši možnost je vyměnit zpět.

Jedním z takových příkladů je protokol Ankr (ANKR). Ankr je prakticky ta jednodušší možnost pro stakování kryptoměny Ethereum, ale lze zde stakovat i jiné kryptoměny.

Syntetické deriváty Etherea, jako jsou aETHb a aETH, jsou v podstatě finanční nástroje vytvořené na Ethereum blockchainu, které umožňují investorům “vystavovat” se hodnotě Etherea (ETH) bez nutnosti držet samotnou kryptoměnu.

aETHb a aETHc jsou vlastně tokeny, které “sledují” cenu ETH a pohybují se v souladu s jeho cenou. Tímto způsobem mohou investoři obchodovat s hodnotou Etherea, aniž by museli nakupovat, držet nebo prodávat skutečný ETH token.

Pokud si zvolíte aETHb, množství tohoto tokenu se bude na vaší peněžence časem navyšovat, což nepochybně připomíná inflační odměny za staking. Cena aETHb bude vždy rovna ceně ETH.

Na druhé straně, aETHc si zachovává konzistentní počet po celou dobu držení. Avšak, poměr, v jakém máte jako držitel tokenu možnost směnit si váš token zpět na Ethereum, bude naopak vyšší.

Syntetické deriváty, jako jsou aETHb a aETH, tak mohou být využity k různým účelům, jako je spekulace, hedging nebo obyčejné získávání expozice k ceně ETH.

Podobných variant pro staking Etherea existuje větší množství, např. Rocket Pool (díky výměně dostane uživatel dostane token rETH, přičemž je prvotní vklad pouze 0,01 ETH) nebo Stakewise.io.

Posledním příkladem on-chain stakingu je CAKE, který je možný nalézt na jeho native decentralizované burze PancakeSwap. Zde však není vhodné hledat žádné podobnosti se stakingem skrze Proof of Stake mechanismus.

Pro vstup do Cake stakingu přes Syrup pools je třeba nejprve získat Cake tokeny, například směnou jiných kryptoměn na decentralizované burze PancakeSwap. Poté si vytvoříte peněženku kompatibilní s Binance Smart Chain (BSC), jako je např. MetaMask nebo Trust Wallet.

Po přesunu Cake tokenů do vaší peněženky pak navštívíte stránku PancakeSwap a připojte tam svou peněženku. Vyberete si konkrétní Syrup pool, který chcete pro staking využívat, vložíte do něj Cake tokeny a následně začněte získávat odměny. Odměny mohou být ve formě Cake tokenů nebo jiných kryptoměn, podle konkrétního poolu.

Jaká jsou rizika stakingu?

Existuje několik rizik spojených se stakingem, kterým je třeba porozumět:

- Volatilita – ceny kryptoměn jsou volatilní a mohou rychle klesat. Pokud vaše stakovaná aktiva utrpí velký pokles ceny, může to převážit veškeré úroky, které z nich získáte.

- Minimální doba uzamčení – staking může vyžadovat, abyste si vaše coiny uzamkli na minimální dobu. Během tohoto období nemůžete se svými vsazenými aktivy nic dělat, například je prodávat.

- Minimální doba “odstakování” – když budete chtít své kryptoaktivum odstakovat, může být doba odakování sedm dní nebo delší.

Největším rizikem, jemuž při kryptostakingu čelíte, je pokles ceny. Mějte to na paměti, pokud najdete kryptoměny, které nabízejí extrémně vysoké sazby odměn za staking.

Například mnoho menších kryptoprojektů nabízí vysoké sazby, aby díky nim nalákaly investory, ale jejich ceny se pak nakonec propadnou. Pokud máte zájem přidat do svého portfolia kryptoměny, ale raději byste méně riskovali, můžete se raději rozhodnout pro decentralizované burzy a atomické swapy.

Kryptoměny, které stakujete, jsou sice stále vaše, ale než s nimi budete moci znovu obchodovat, musíte je nejdříve odstakovat. Je důležité zjistit, zda existuje minimální doba odstakování a jak dlouho proces odstakování trvá, abyste se pak nemuseli obávat žádného nevítaného překvapení.

Každý projekt, do kterého investujete (ať už za účelem stakingu, poskytování likvidity nebo pouze nákupu) je nutné si pořádně prověřit.

Proč ne všechny kryptoměny umožňují staking?

Aby kryptoměny mohly používat mechanismus proof-of-stake, musí obsahovat staking. Existuje mnoho kryptoměn, které jej nemají, a tyto kryptoměny pak pochopitelně nelze stakovat.

Proof of stake není první ani jediný konsensuální mechanismus, který mohou kryptoměny používat. Proof of work byl první, protože vznikl s Bitcoinem. Ostatní rané kryptoměny šly v jeho stopách, dokud v roce 2012 nezavedla kryptoměna Peercoin (CRYPTO:PPC) proof of stake jako první.

O tom, který mechanismus konsensu je bezpečnější, se vedou diskuse. Výpočetní výkon, který proof of work vyžaduje, sice spotřebovává značné množství energie, ale díky tomu je také obtížné proof-of-work blockchainy úspěšně napadnout. Některé kryptoměny z tohoto důvodu pochopitelně zvolily proof of work.

Dalším, méně obvyklým mechanismem konsensu je proof of burn, kdy těžaři musí k potvrzení transakcí spálit (zničit) určité kryptoměny. Žádná varianta však není dokonalá a vývojáři kryptoměn si pro své konkrétní projekty vybírají právě tu, která jim nejvíce vyhovuje.

Nejčastější dotazy – FAQ

- Jaký je rozdíl mezi “staking” a “lending”?

Jak jsme již prozkoumali, staking je důležitou součástí výroby bloků v síti. Na druhou stranu lending je něco úplně jiného. V krypto prostoru se lending vztahuje buď na určité DeFi protokoly, nebo na lending mincí na centralizovaných burzách za účelem maržového obchodování.

Lending v DeFi obvykle znamená, že věřitel dostává za půjčení svých mincí nebo tokenu úrokovou sazbu, kterou musí zaplatit dlužník. Odměny za lending i staking se často počítají pomocí roční procentní sazby. Přesto je staking o provozování sítě a získávání odměny za to a lending je o získávání úrokové sazby z půjčky. Obojí nabízí možnost získat pasivní příjem, ale má různé důsledky pro investování. - Je staking bezpečný?

Ano, crypto staking je většinou stejně bezpečný jako uložení mincí v peněžence. Pokud chcete začít s mincemi ve vlastní peněžence, musíte se ujistit, že rozumíte všem technickým detailům, abyste předešli chybám. Jinak je staking považován za bezpečnou technologii.

- Jsou odměny za staking stabilní?

To závisí na síti a jejím aktuálním vytížení. Většina blockchainů má mechanismus, který zvyšuje odměnu, když je aktivních jen několik validátorů, a snižuje ji, pokud se staking stane populárnějším. I když jsou možné výkyvy, odměna zůstává po delší dobu relativně stabilní.

- Umožňuje crypto staking pasivní příjem?

Staking má smysl používat zejména při dlouhodobě plánovaném držení kryptoměny. Pokud víte, že kryptoměnu budete držet měsíce či roky, můžete využít i vyšších zhodnocení při uzamčení na delší dobu. S kryptoměnami sice nebudete po dobu uzamčení moci manipulovat, za to vám ale přinesou ještě větší zisky.

- Hrozí při stakingu riziko ztráty?

Pokud zvolíte druhou cestu, a tedy crypto staking na samotných decentralizovaných protokolech, riziku se také nevyhnete. Nad svými kryptoměnami máte nyní plnou moc, s tím ovšem přichází i nutnost učinit nějaké kroky navíc. Jedním z nich je vybrání validátora, kterému své prostředky propůjčíte a se kterým uzavřete dohodu, že vám za ně bude vyplácet část odměn. Pokud ale tento validátor nějakým způsobem selže (např. nebude online a nebude moci validovat transakce, nebo se ukáže, že je to podvodník), systém ho potrestá tzv. slashingem, jinými slovy mu sebere část finančních prostředků. Sebere je tedy i vám, protože s validátorem táhnete za jeden provaz.

Ďakujem za kvalitný a podrobný článok, ktorý sa konečne viac venuje tejto téme. V odseku najčastejšie otázky “umožňuje krypto stakingu pasívny príjem”, neviem ci tomu dobre rozumiem, ze keď si napr. uzamknem krypto v stakingu napr. na jeden rok a tým získam odmenu za staking napr. 10% tak po roku mi burza pripíše túto odmenu, ale keď v dobe tohto jedneho roka poklesne cena stakovanej kryptomeny o 30% tak som v reálnej strate 20%? Na burze Kraken, ako mi dobre poradil Fantóm je možné stakovat aj fiat meny, tu pokles hodnoty meny nehrozí. /ak samozrejme neberiem do úvahy inflaciu/.