Od začátku roku jsou trhy v euforii. Přesněji řečeno, vezli jsme se na růstové vlně způsobené vánoční rallye. Tuto rallye odstartoval v prosinci Jerome Powell v momentě, kdy na tehdejším zasedání Fedu vzbudil u investorů pocit, že první snížení sazeb je opravdu na dohled. Růstovou vlnu doplnily akcie z Magnificent 7 a po Novém roce se dařilo i bitcoinu.

Tento překotný růst byl udržován samospádem, který našel opodstatnění v technické analýze. Proražení rezistencí v podobě historických maxim dodával trhům naději v nekonečný růst. Nyní trhy připomínají trochu komiksovou postavičku, která si nějakou dobu bezstarostně vykračovala ve vzduchu a najednou si uvědomí pohledem dolů, že nemá nic pevného pod nohama. A začne panikařit.

Právě tento druh uvědomění jsme mohli pozorovat tento týden. Po dlouhé době rostl index VIX, který je často přezdíván indexem strachu. Co vedlo trhy k tomu, že si uvědomily, že budoucnost nebude pouze růžová?

Americké ekonomice se daří, ale je to proinflační

Prvním spouštěčem nejistoty na trzích byly, jak je zvykem, makroekonomické údaje. Připomeňme pro začátečníky, že makroekonomické údaje jsou poslední rok ostře sledované, protože Fed prakticky po celý rok 2023 prohlašoval, že jeho rozhodnutí jsou právě závislá na datech.

Nic jiného než tvrdá data nedonutí Fed snížit sazby. A zde je právě kámen úrazu, protože data nám ukazují, že jsme se dostali do slepé uličky. Makroekonomické ukazatele naznačují zpomalení všech trendů, které Fed sleduje, ale tento vývoj postrádá dostatečnou dynamiku, aby nás dovedl v brzké době k trvalému dvouprocentnímu inflačnímu cíli.

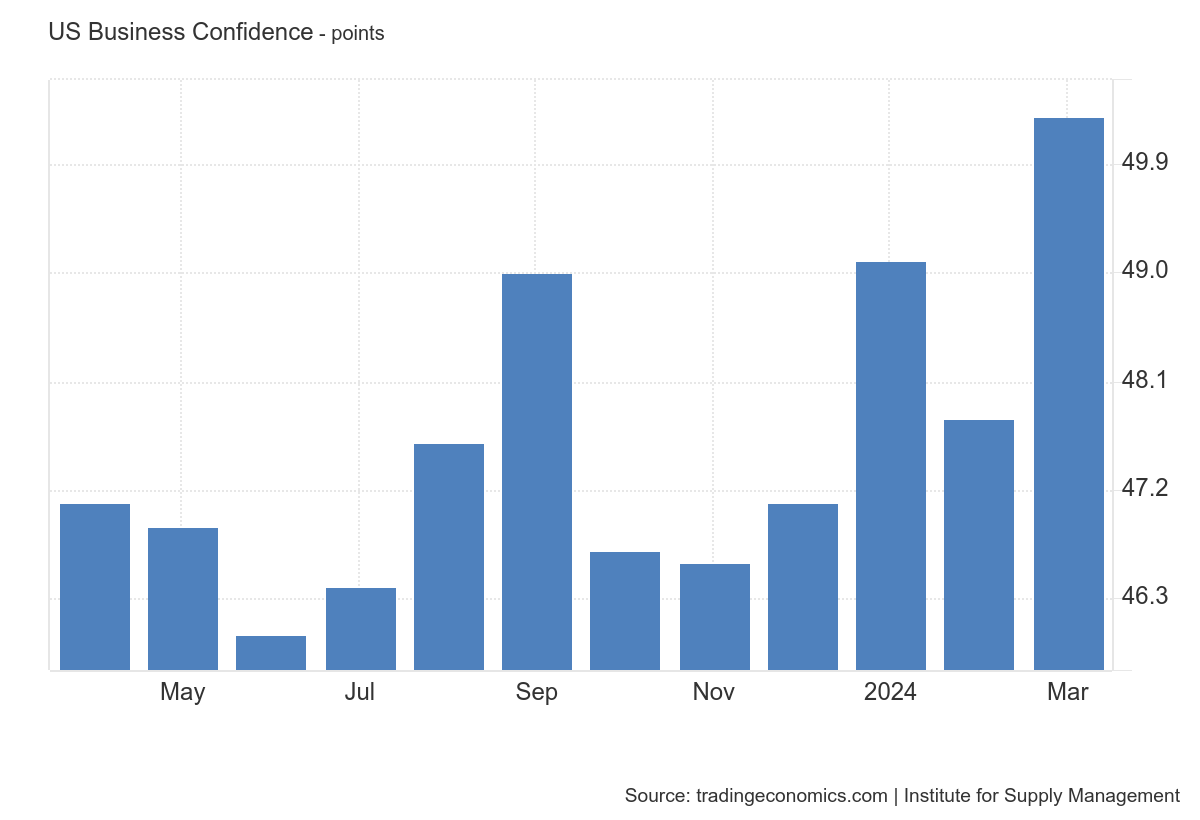

Prvním údajem, který nám týden nabídl, byl indikátor ISM PMI ve zpracovatelském průmyslu ve Spojených státech, jenž se v březnu 2024 zvýšil na 50,3 bodu z únorových 47,8 bodu a překonal očekávání trhu ve výši 48,4 bodu. Tento ukazatel funguje tak, že hodnota nad 50 bodů znamená, že aktivita roste. Cíl restriktivní měnové politiky Fedu je samozřejmě stlačit dlouhodobě tuto hodnotu pod 50. To se dlouho dařilo. Avšak měsíc únor potvrdil silnou odolnost tohoto sektoru vůči medicíně vysokých sazeb.

Optimisté sice vidí, že aktivita rostla jen mírně. Výsledek 50,3 bodu není sám o sobě známka silné konjunktury v sektoru, ale zároveň se Fedu přestává dařit utlumovat tento sektor.

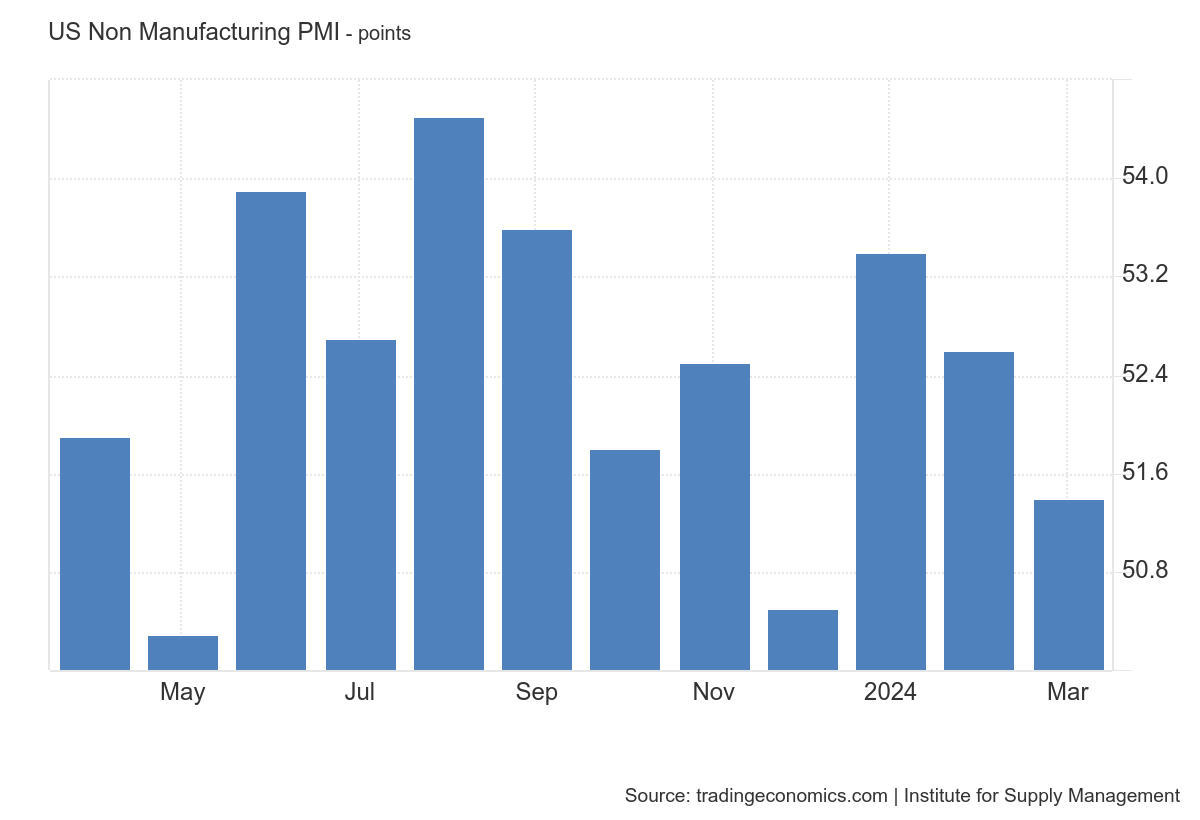

To potvrdila i další čísla ISM PMI, tentokrát ze sektoru služeb. Tento sektor sice oproti předchozímu měsíci zpomalil, ale jeho hodnota byla v březnu 51,4, což znamená, že i nadále tento sektor roste. Právě sektor služeb je dnes hlavním motorem inflace. Závěr je tedy jednoznačný, americká ekonomika nějak rychle nezpomaluje.

Klesnou vůbec úrokové sazby v roce 2024?

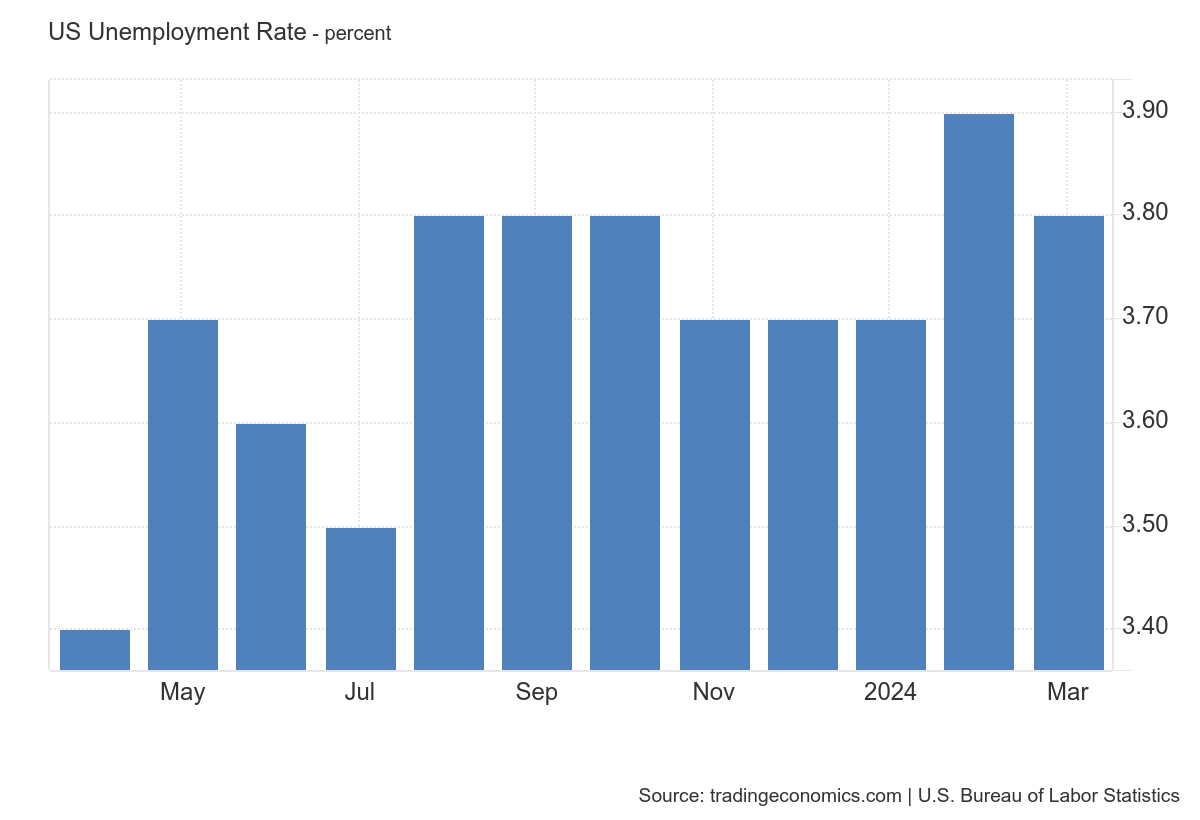

Další dva údaje nám ukázaly stav amerického pracovního trhu. Nebylo překvapení, že americký trh práce je dobrý a tvoří dostatek volných míst. Silný pracovní trh tak udržuje proinflační tlak. Sice zprávy o propouštění jsou u amerických společností celkem časté, ale propuštění lidé dokážou obratem najít práci.

Napjatý trh práce jen potvrzuje, že americká ekonomika je v dobré kondici a že inflace prudce neklesne pod dvě procenta. Takže tu máme opět stejný závěr. Jestli je Fed opravdu závislý na datech, pro snižování sazeb v červnu nebude důvod.

To mimochodem, vice či méně, otevřeně potvrdili v různých proslovech sami centrální bankéři. Během týdne vystoupil i šéf Fedu Powell, který nás na jednu stranu ujistil, že sazby klesnou, ale ne hned. Žádný konkrétní termín nenaznačil. Je logické, že sazby jednou půjdou dolů, ale už to nemusí být třikrát.

Neel Kashkari z Fedu ve státě Minneapolis už prakticky trhy připravil na to, že jestli vše půjde dobře a inflace bude klesat, budou možná jen dvě snížení sazeb. Zároveň však připustil i scénář, že tento rok se sazby nemusí snížit vůbec, jestli inflace půjde dál do strany, což se nyní děje.

Kashkari by se nebál i přitvrzení v boji s inflací, čímž otevřel novou dimenzi celého problému, a to scénář, který již všichni považovali za uzavřený – další zvedání úrokových sazeb. Samozřejmě je logické, že trhy jsou znejistěné. Vždyť sazby už měly klesnout v březnu 2024, a to minimálně třikrát.

Na začátku hodně scénářů počítalo se šestí sníženími. A možná se dočkáme i zvýšení. Nevím, jakou výmluvu by si trhy našly, aby nedošlo k výraznější korekci. Vyjádření předních bankéřů anebo makroekonomická data nejsou totiž jediným problémem. Pak tu máme další zapeklitý problém v podobě růstu ceny ropy a zlata.

Už brzo barel ropy za 100 dolarů?

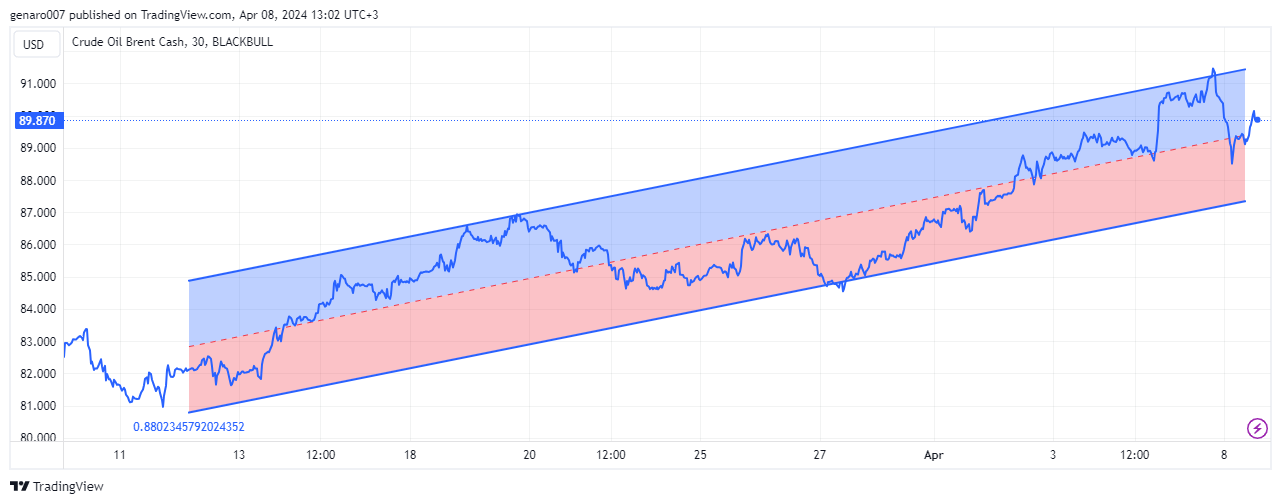

Problém ceny zlata by zabral jeden samostatný článek, tak se nyní zaměříme pouze na cenu ropy, která má přímý dopad na inflaci. Ropa roste hned z mnoha příčin.

První je geopolitické napětí. Ukrajina podnikla několik úderů na ruské rafinerie. USA hned důrazně vyzvaly Ukrajinu, aby s takovými útoky přestala, protože ohrožuje křehkou stabilitu ceny černého zlata. Samozřejmě Rusové odmítají zveřejnit rozsah škod. Stejně tak nevíme, kde všude a v jak velkém množství se ruská ropa prodává na světových trzích. Rusko nemusí omezovat těžbu jen jako důsledek snížení kapacit svých rafinérií, ale hlavně jako možnou páku v ekonomické válce.

Rusko však není jediný stát, který má vliv na cenu ropy. Izrael podnikl útok na íránskou ambasádu v Sýrii. Jestli si Írán chce zachovat tvář, bude muset odpovědět. Avšak jakákoliv odpovědět zvyšuje risk na rozdmýchání konfliktu, který by uvrhl do boje celý Blízký východ. Jak roste napětí v regionu, roste cena ropy.

Saudská Arábie a Rusko vytvářejí dlouhodobý tlak v OPECu na snižování produkce ropy. Tento krok byla obrana před poklesem ceny ropy v důsledků recese. USA na snižování těžby těmito velmocemi odpovídaly zvýšením vlastní produkce.

Následně vyvíjely tlak na země, které těží ropu a jsou americkými spojenci, aby taktéž navyšovaly produkci. Tato americká odpověď má však limity, které vycházejí ze samotných těžebních kapacit. U mnoha ropných polí není možno už bezprostředně navýšit produkci. Musí se budovat nové, a to není ani levná záležitost, ani bezprostřední řešení.

Obchodujte CFD na komodity na platformě XTB

Jaký by měl dopad snížení sazeb na cenu ropy?

Poslední dva faktory, které hrají pro růst ceny ropy, jsou ještě horší v tom, že je za ně nepřímo odpovědná americká centrální banka a finanční trhy.

Prvním faktorem je předpověď recese v roce 2024. Všichni brali za jasnou věc, že USA díky vysokým sazbám vstoupí do recese. Ekonomická recese sráží prudce poptávku po ropě. V recesi se cena ropy propadne řádově o desítky procent. Cena ropy tak dlouho byla dušena právě vyhlídkou na recesi. Recese v USA tento rok nebude. Naopak Fed vyhlíží ve své predikci solidní růst HDP v tomto roce. Poptávka po ropě bude stoupat.

Na druhý faktor nedávno upozornili analytici z Goldman Sachs, podle kterých je dnes skoro jisté, že v létě se cena ropy podívá opět nad 100 dolarů za barel. Jestli americký Fed sníží svoje sazby, tak tento krok podpoří silnou poptávku po ropě. Snížení sazeb by tak mělo přispět mechanicky k nárůstu ceny ropy o 10 %. A jestli ropa poroste takovým šíleným tempem, je zaděláno na druhou inflační vlnu. Snížení sazeb nebude pouze o tom, jaká jsou makroekonomická data, ale kde se nachází kurz ropy.

Evropa v pasti

Možnost nesnížení sazeb v roce 2024 se pomalu stává noční můrou pro evropské centrální bankéře. V minulé Lupě jsme psali o potížích Německa a Francie. V Evropě restriktivní měnová politika působí mnohem rychleji a účinněji. Nic na tom nemění skutečnost, že sazby na euru nejsou tak vysoké, jak na americkém dolaru.

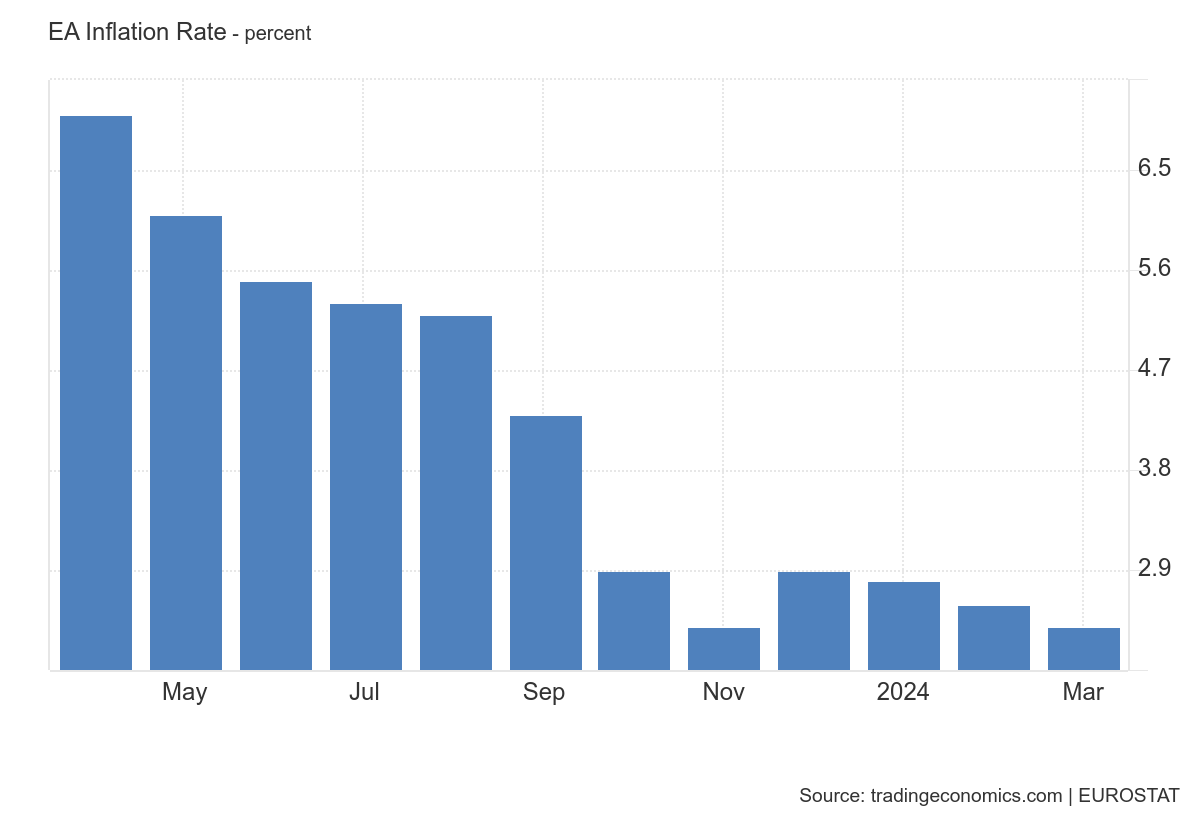

Trend zpomalené inflace potvrdila březnová čísla inflace v Evropě. Inflace v březnu klesla na 2,4 % oproti 2,6 % z února. Pokles inflace má pořád sestupnou dynamiku. Jediným sektorem, který ještě živí inflace, je sektor služeb, kde inflace dosahuje v průměru 4 %.

V příštích měsících se dá opravdu očekávat, že inflace se dostane pod dvouprocentní inflační cíl, tudíž by ECB měla snížit svoje sazby. Ale zde je kámen úrazu. Snížení sazeb by vedlo k sílenému poklesu kurzu vůči dolaru. To by velmi zdražilo už tak drahou ropu pro evropskou ekonomiku. Evropa by se tak dostala buď do další vlny inflace, anebo deflace, kdy vysoká cena ropy by prohloubila recesi. Osobně si myslím, že reálnější je spíše druhý scénář.

Dobré řešení ani není ponechání sazeb na vysokých úrovních, které již škrtí evropskou ekonomiku. ECB nikdy v historii nepředběhla Fed v monetárním cyklu. Teď k tomu má dobrou příležitost.

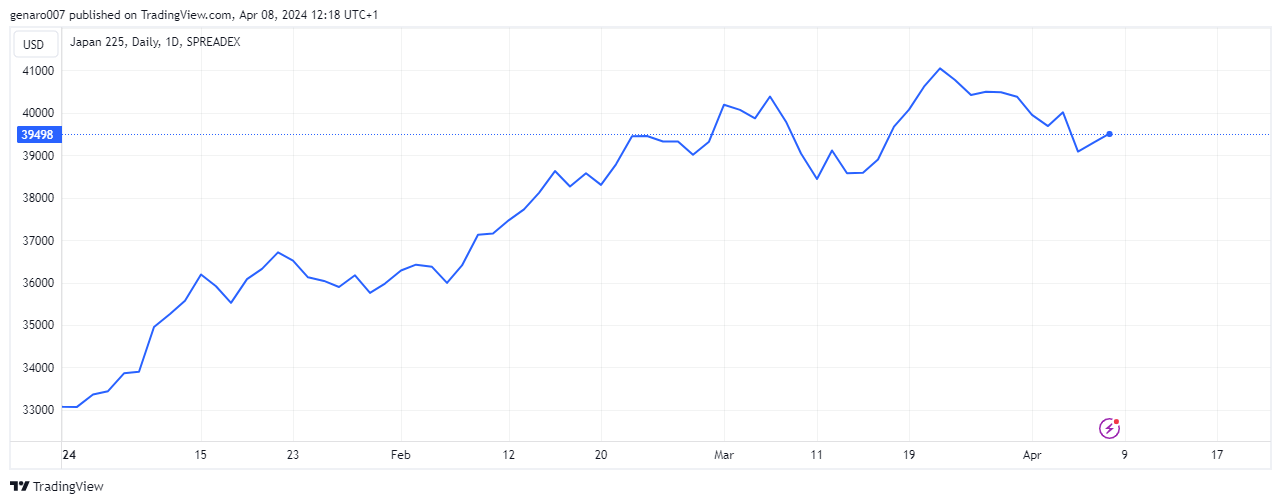

Světové akciové trhy zachraňoval růst v Asii

Poprvé se tento rok situace otočila. Zatím většinou platilo, že růst k historickým rekordům byla záležitost amerických indexů. Naopak čínské indexy vytrvale klesaly. Jejich výkonnost za poslední tři roky je negativní. První vlaštovka však jaro nedělá. Uvidíme, jestli se tato situace bude opakovat i v následujících týdnech.

Burza v Šanghaji vyrostla o 1,53 %. Dařilo se i hongkongskému indexu Hang Seng se ziskem 1,10 %. Nejhůře však dopadl japonský Nikkei, který zahájil razantní ústup z historických maxim a odepsal 3,37 %. Za propadem indexu stojí silné oslabení japonského jenu. Jestli jen bude oslabovat i nadále, japonská centrální banka bude muset začít zvedat svoje úrokové sazby.

V Evropě se akciovým trhům nedařilo. Německý Dax ztratil 1,78 %. Francouzský CAC 40 odepsal 1,76 %. Nejlépe z velkých evropský trhů si vedla burza v Londýně, která zaznamenala ztrátu 0,52 %.

Trhy v zámoří po delší době zakončily týden s výraznějšími propady. Technologický Nasdaq oslabil o 0,8 %. Index S&P 500 se zmenšil o 0,95 %. Průmyslový Dow Jones ztratil výrazných 2,27 %. Prodloužení doby vysokých úrokových sazeb by mělo dopad především na firmy s nízkými maržemi. Tyto firmy jsou hojně zastoupeny právě v tomto indexu.

Vrátí se bitcoin znovu nad hranici 70 000 dolarů?

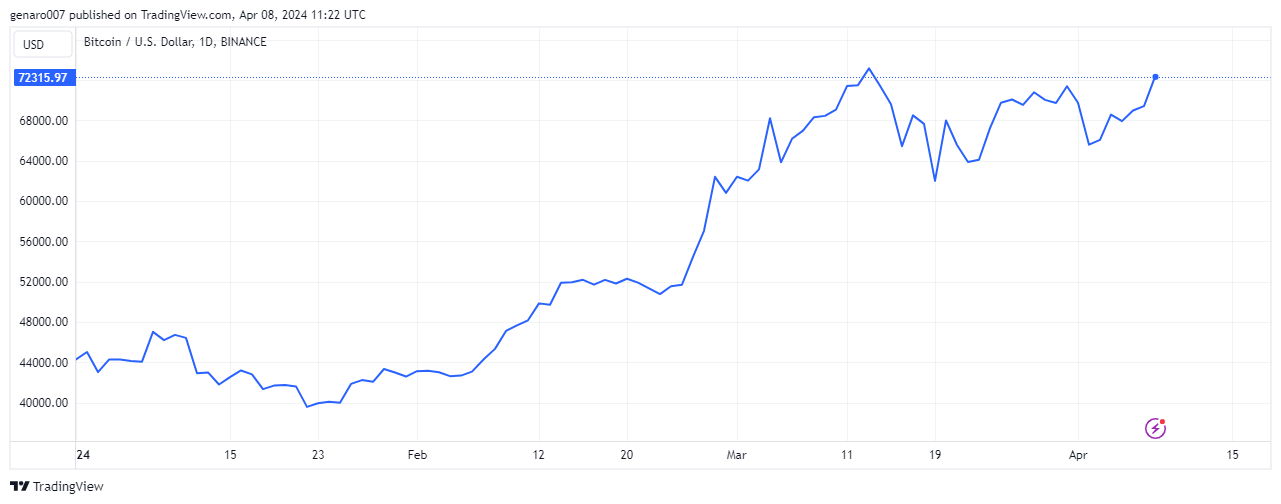

V době psaní článku si bitcoin připsal slušný týdenní růst v podobě 6 %. Tento růst je o to víc cennější, že se odehrál v týdnu, kde se začalo silně spekulovat o tom, že úrokové sazby se nesníží. Přísná měnová politika není živnou půdou pro tak riziková finanční aktiva.

Pozitivní vliv na cenu bitcoinu tento týden měla zpráva z prospektu ETF od BlackRocku. Toto ETF bude nyní nabízeno ve spolupráci s největšími americkými bankami jako Goldman Sachs, JP Morgan nebo UBS. Stává se to, co očekávali mnozí, že bitcoinové ETF bude znamenat hlavně zařazení bitcoinu do mainstreamového finančního světa. Rizika, která z toho plynou, jsem shrnul v článku BlackRock a bitcoin.

Druhou příčinou růstu bitcoinu navzdory nepříznivým makroekonomickým údajům je spekulace na blížící se halving. Již pouhé dva týdny budeme svědky halvingu. Všichni čekají, že cena bitcoinu poroste. Ale znáte to. Finanční trhy se rády často chovají vrtošivě. Hlavně v momentech, kdy všichni očekávají, že se něco na sto procent stane. Halving bude jistě zatěžkávací zkouškou pro nové investory do bitcoinu.

Závěr: Americká inflace a zasedání ECB

Ve středu 10. dubna se dozvíme, jaká byla inflace za březen v USA. Tento údaj bude však pouze orientační, protože když inflace bude vysoká, tak trhy si to omluví tím, že se bude muset čekat až na konec měsíce, kdy se dozvíme čísla PCE inflace, která je pro Fed směrodatná.

Den poté zasedne Evropská centrální banka, která bude rokovat o výší sazeb. Nikdo nepředpokládá, že by sazby již mohly klesnout na tomto zasedání. Nicméně všichni budou pozorně sledovat tiskovou konferenci ECB, zda dojde k naznačení konkrétního data, kdy by sazby v Evropě mohly klesnout. Osobně nic takového neočekávám, protože si myslím, že ECB nemá dostatek odvahy vykročit ze stínu Fedu. Pro mě bude zajímavé sledovat, zda Christine Lagardová bude komentovat možnost, jak by se zachovala ECB, kdyby americký Fed svoje sazby tento rok nesnížil vůbec.

Nejvíc sledovaným tématem samozřejmě bude volatilita trhu. Za normálních okolností by měla pokračovat, protože investoři by měli začít přehodnocovat výhledy na snížení sazeb v tomto roce.

Prozkoumejte ETF na platformě XTB

Skvělá analýza jako vždy, děkuji 😊