První letošní týden na burze připomínal návrat z bujarého večírku. Investoři si uvědomili, že to s předchozím optimismem přehnali. Jeho příčinou byla původní interpretace prosincového zasedání amerického Fedu. Centrální banka změnila prognózu budoucích snížení úrokových sazeb na rok 2024 ze dvou na tři. Trh to pochopil tak, že se sazby sníží hned šestkrát. Všichni se nechali unést tím, že je to hotová věc. Zveřejnění zápisu z jednání ale ukázalo, že snížení sazeb nebylo vůbec předmětem diskuze. Je tedy možné, že se sazby začnou skutečně řešit třeba až ve druhém čtvrtletí 2024.

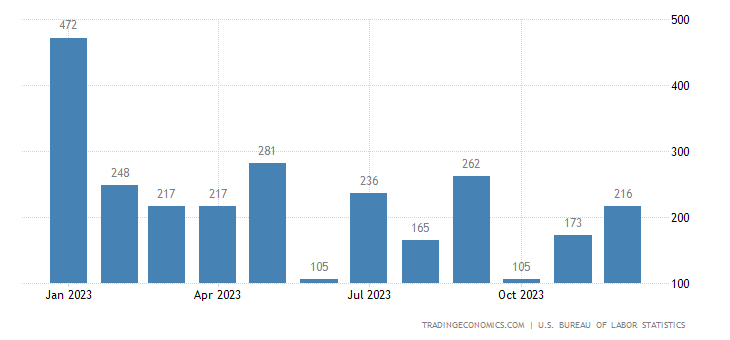

Dalším důvodem původního optimismu byla data z amerického pracovního trhu. Ten se drží v obdivuhodné kondici, zvláště když si uvědomíme, kde se nyní nacházejí úrokové sazby. Americký statistický úřad zveřejnil čísla nově vytvořených pracovních míst za prosinec, tzv. non farm payrolls. Americká ekonomika v posledním měsíci roku vytvořila 216 000 nových míst. Připomeňme, že v říjnu to bylo 105 000 (šlo o dobu, kdy se všichni radovali, že ochlazení pracovního trhu v USA je konečně tady) a v listopadu 173 000. Provedeme-li meziroční srovnání, zjistíme, že v prosinci 2022 jich bylo dokonce 239 000. Pracovní trh se tak meziročně trochu ochladil, což je dobrá zpráva. Problém se však skrývá trochu jinde.

Vše velmi dlouho trvá

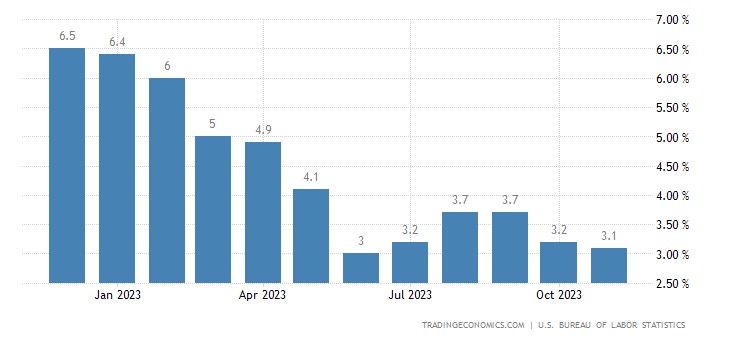

Potíž je totiž v dynamice poklesu, což platí jak pro inflaci, tak pracovní trh. Právě tuto skutečnost si uvědomili investoři. V prosinci 2023 byl pracovní trh silný, i když poněkud oslabil. Je pravděpodobné, že oslabování bude pokračovat i nadále, jenže velmi pomalu. Na březnovém zasedání Fedu tak nebude prakticky důvod sazby snižovat. Tedy za podmínky, že Fed zůstane stále závislý na datech.

Co platí pro americký trh práce, platí i pro inflaci. Nelze očekávat žádný velký zlom, spíš naopak. Napětí na Blízkém východě bude držet cenu ropy nahoře. Stejně tak se dá očekávat, že nevyužívání Suezského průlivu zvýší a zdraží námořní dopravu směrem do Evropy. A to není všechno. Inflační šok vždy doprovází velký pokles kupní síly. Trvá-li však inflace dlouho, platy postupem času začnou dohánět ztrátu způsobenou vysokou inflací. Inflační spirála může kdykoliv přijít.

Zde se dostáváme k zajímavému dilematu. Za současných podmínek se dokonce zdá, že by se v měnové politice mělo přitvrdit, aby se celý proces zrychlil. Avšak Fed si k této možnosti prakticky zavřel dveře. Zbývá mu poslední karta a tou je oddalovat snižování sazeb, co nejvíc to bude možné. Posunout první snížení až do druhého čtvrtletí 2024 může být kompromis. Kompromis, se kterým však trhy nepočítaly.

Změna investiční strategie na obzoru?

Hlavním tématem roku 2024 bude otázka, zda se vyplatí spoléhat pouze na strategii Magnificent 7, anebo je lepší koupit defenzivní akcie. Nejde se pouze o to, že daná akcie může během pár dní poklesnout, ale že dojde k opravdové změně trendu. Ve hře je tedy nastavení hlavní investiční strategie pro celý rok.

Začátek roku naznačil, že to akcie Magnificent 7 nebudou mít lehké. První zpráva se týkala prozatím ještě nejhodnotnější firmy na světě: akcie Apple se propadla, útok na hranici 200 dolarů se odkládá. Místo toho zamířila k ceně blízké 180 dolarům. Co za tímto propadem stálo?

Analytici z týmu banky Barclays se rozhodli slevit ze svých doporučení, nyní klientům radí akcii Apple prodat.

Proč analytici z Barclays snižují doporučení pro Apple

Mně osobně to nepřekvapilo. Psal jsem v předchozích Lupách o tom, že akcie Apple prakticky nereagují na záplavu špatných zpráv a naopak rostou. Analytici z Barclays tak pomyslně vystavili celkový účet. Prodeje v Číně jsou pro Apple zklamání a nic nenasvědčuje tomu, že se tento trend otočí. Zklamáním je i iPhone 15, který nepřinesl zásadní technické změny. Kupují ho skalní fanoušci firmy a lidé, kteří chtějí ostatním ukázat, že na to prostě mají. Důvod k optimismu neskýtá ani výhled na nový model iPhnone 16, který bude opět pouze variací předešlého, nikoliv revolučním modelem.

Analytici z Barclays tak očekávají, že cena akcií zamíří k hladině 160 dolarů. To je v podstatě ještě optimistický scénář, protože jestli se zhorší celková nálada na trhu, akcie může jít ještě níže. Pokud k tomu dojde, může Apple ztratit pozici firmy s největší burzovní kapitalizací. Na její místo se bude tlačit Microsoft.

Je tu samozřejmě ještě karta umělé inteligence. Apple zatím příliš nemluví o jejím využití. Existují pro to dvě protichůdná vysvětlení. První, jež je pro budoucí vývoj akcií firmy velmi negativní, říká, že Apple zaspal a podcenil celý tento trend. Druhá, pozitivní hypotéza zní, že společnost naopak vyčkává a brzy představí revoluční produkt, jak jsme u ní zvyklí.

Zuckerberg se dlouhodobě zbavuje akcií Mety

Další zprávou, která nahlodává legendu Magnificent 7, je prodej balíku akcií Mety jejím zakladatelem Markem Zuckerbergem. Ten od 1. listopadu prodal přes 1,28 milionu akcií za 428 milionů dolarů. Když tuto částku převedeme na české koruny, dojdeme k číslu 9,6 miliardy Kč. Zuckerberg tyto prodeje vysvětluje vznešeným cílem přispět na charitu.

To je sice chvályhodné, ovšem nevysvětluje to, proč má americký miliardář potřebu charitativní činnosti, zrovna když se akcie Mety blíží svému tříletému maximu. Zuckerberg má především dobrý odhad, kdy akcie prodat. Naposledy to udělal před dvěma roky, načež se jejich cena propadla.

Možná jeho krok souvisí se získáním prostředků na stavbu usedlosti na pobřeží havajského ostrova Kauai. Celý projekt má vyjít na 270 milionů dolarů. Zuckerberg stále drží přes 13 % akcií Mety, takže dokončit stavbu nebude problém.

Prodej akcií společnosti jejím šéfem je pouze dalším z mnoha signálů, že rok 2024 bude investorsky složitý.

Prozkoumejte ETF na platformě XTB

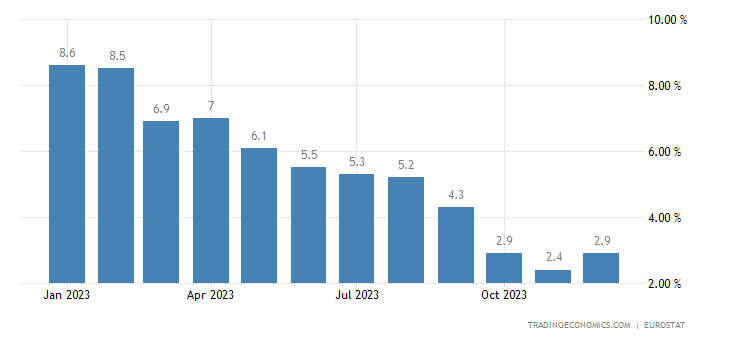

Prosincová inflace v EU komplikuje situaci

Ještě se zastavíme u zajímavého makroekonomického údaje, který jen potvrzuje, že boj s inflací bude dlouhý. Jednou z otázek, která často zaznívá v ekonomických kruzích, je, zda ECB začne snižovat svoje sazby dříve než Fed. Bylo by to totiž historicky poprvé. Představitelé ECB rádi zdůrazňují, že jsou na měnové politice Fedu nezávislí. Praxe však ukazuje něco jiného. ECB kopíruje rozhodnutí americké centrální banky, která je tím, kdo udává tón.

Hlavní důvod, proč by ECB měla snížit sazby dříve, je skutečnost, že se evropská ekonomika nachází prakticky v recesi, zatímco americká je pořád v relativně dobré kondici. Kdyby ECB začala snižovat sazby dřív, euro by získalo před dolarem náskok. To by se samozřejmě americkým vládním činitelům moc nehodilo.

Prosincová čísla evropské inflace však ukazují, že boj vyhraný není. Oproti listopadové hodnotě (2,4 %) zrychlila a dosáhla 2,9 %. To by samo o sobě nebylo až tak problematické. Důležitý je trend, ne jedna hodnota. Problém je však někde jinde.

Zvyšují se rozdíly mezi jednotlivými zeměmi, což ukazuje současnou slabost eura. Inflace na Slovensku dosahuje 6,26 %, v Rakousku 5,6 %, Německu 3,7 % a ve Francii 3,7 %. Tyto státy by potřebovaly delší kúru restriktivní měnové politiky. A pak tu máme země jako Nizozemí (1,2 %), Belgie (1,35 %) či Portugalsko (1,4 %), které se již dostaly pod inflační cíl 2 %, a tudíž by mohly mít sazby nižší. Efekt vysokých sazeb bude doléhat nejvíc právě na tyto státy.

Hlavní akciové indexy vstoupily do nového roku v červené barvě

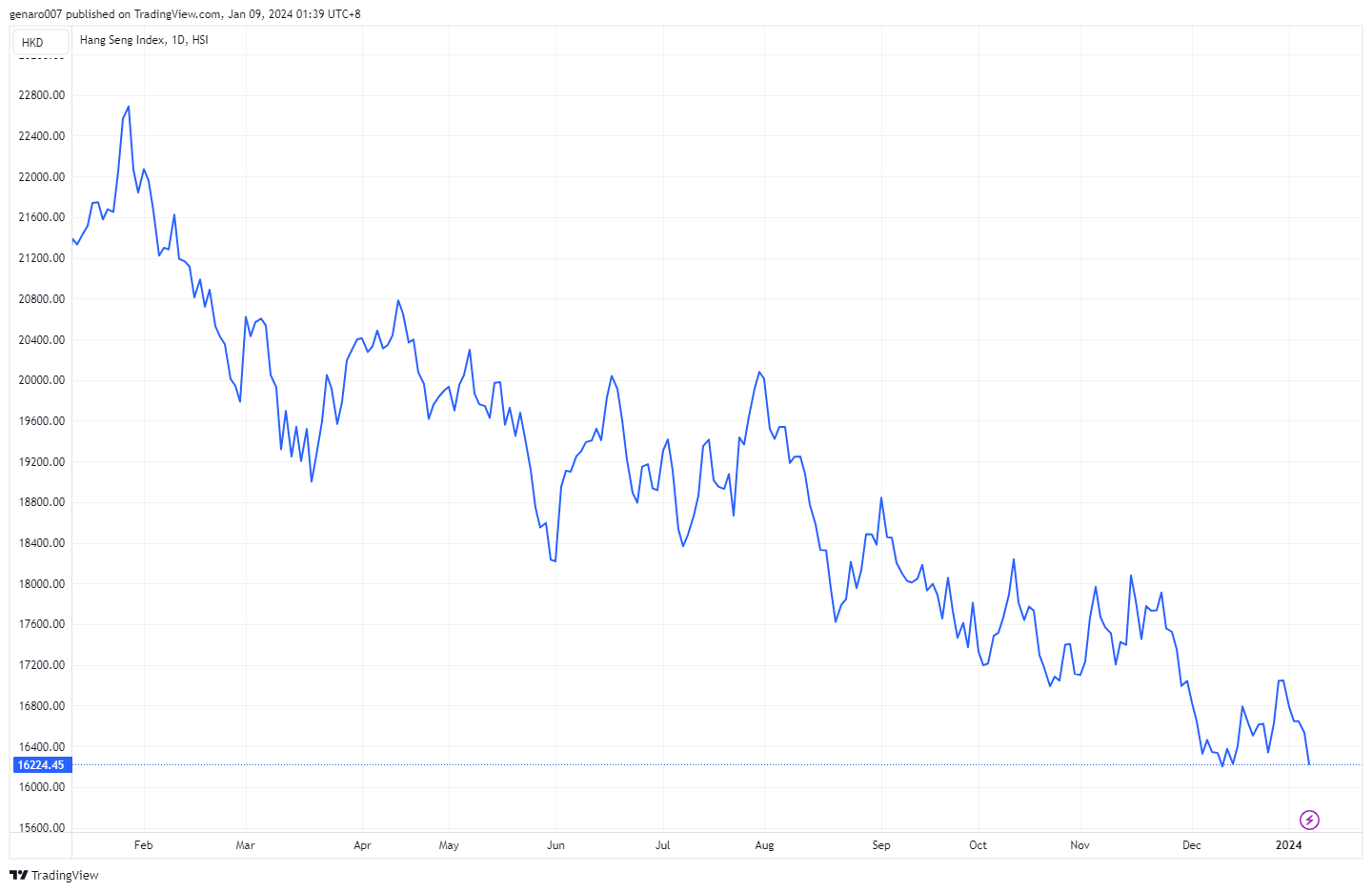

Čínské akcie pokračují ve stejném trendu jako loni. Hongkongský index Hang Seng první lednový týden oslabil o 3,22 %, burza v Šanghaji pak o 1,54 %. Ani japonské burze se moc nedařilo, ovšem její ztráta nebyla v porovnání s čínskými trhy zase tak velká: index Nikkei ztratil 0,26 %.

Evropské trhy se taktéž ponořily do červené barvy. Francouzský CAC 40 odepsal 1,62 %, německý DAX 0,94 %. Nejlépe si vedla burza v Londýně se ztrátou -0,56 %.

V zámoří se potvrzuje pomalý náběh na sektorovou rotaci. Průmyslový Dow Jones, kde hrají prim defenzivní akcie, měl ztrátu -0,59 %. Zato technologický Nasdaq odepsal hned 3,25 %. Investoři se rozhodli si část zisků z technologických akcií pojistit. Uvidíme, zda šlo o jednorázovou záležitost, nebo o změnu trendu. Vzhledem k tomu, že Nasdaq oslaboval víc než pět seancí za sebou, se zdá, že na Wall Street mají medvědi převahu před býky. Index S&P 500 vstoupil do nového roku se ztrátou -1,52 %.

Navzdory poklesu zůstává trend bitcoinu pozitivní

Spekulace okolo měnové politiky amerického Fedu se negativně projevily i na bitcoinu. Nejpopulárnější kryptoměna v době psaní článku za týden oslabila o 2,05 %, cena se pohybovala lehce nad 44 000 dolary. V době 15. výročí vytvoření prvního bloku transakcí to není špatná bilance. Narozeniny bitcoinu jsou v kalendáři zapsané k 31. říjnu, ovšem techničtější fandové nezapomínají ani na 3. leden 2009. Dosažení mety 869 miliard burzovní kapitalizace za 15 let není špatné.

Z pohledu technické analýzy je na tom bitcoin dobře. Tendence zůstává růstová. Pokud nepřijde žádná špatná zpráva, měl by pomalu atakovat hranici 50 000 dolarů. Ani v opačném případě to s ním ale nemusí být zlé. Z grafu vidíme silný support na 40 000 dolarech.

Závěr: Co nám řekne lednová inflace v USA?

Nejsledovanějším makroekonomickým údajem bude inflace. 11. ledna se dozvíme, jaká byla v prosinci. Očekává se znovu lehký pokles proti předcházejícím hodnotám, žádný dramatický skok ke dvou procentům.

Na konci týdne však odstartuje v USA výsledková sezona, která nabídne kompletní přehled za loňský rok. Daleko větší význam než samotná čísla bude mít ale jako vždy výhled firem na rok 2024. Vzhledem k tomu, že je další vývoj stále nečitelný, bude zajímavé sledovat, co si o něm myslí přední CEO amerických firem. Výhledy do budoucnosti ze strany generálních ředitelů budou samy o sobě spíše pesimistické, což může pro trhy znamenat znovu studenou sprchu.

Tak jak je v USA zvykem, otevře firemní výsledky bankovní sektor. V pátek 12. ledna představí své loňské hospodaření tyto firmy: JP Morgan, Bank of America, Wells Fargo, BlackRock, Citigroup a zdravotnický gigant UnitedHealth.