Vítáme vás u dalšího přehledu trhu pro akciový index S&P 500, Bitcoin a další kryptoměny. Německá ekonomika je oficiálně v recesi. Centrální bankéři vidí další zvyšování úrokových sazeb pro snížení inflace. Bitcoin klesá na 27 000 USD.

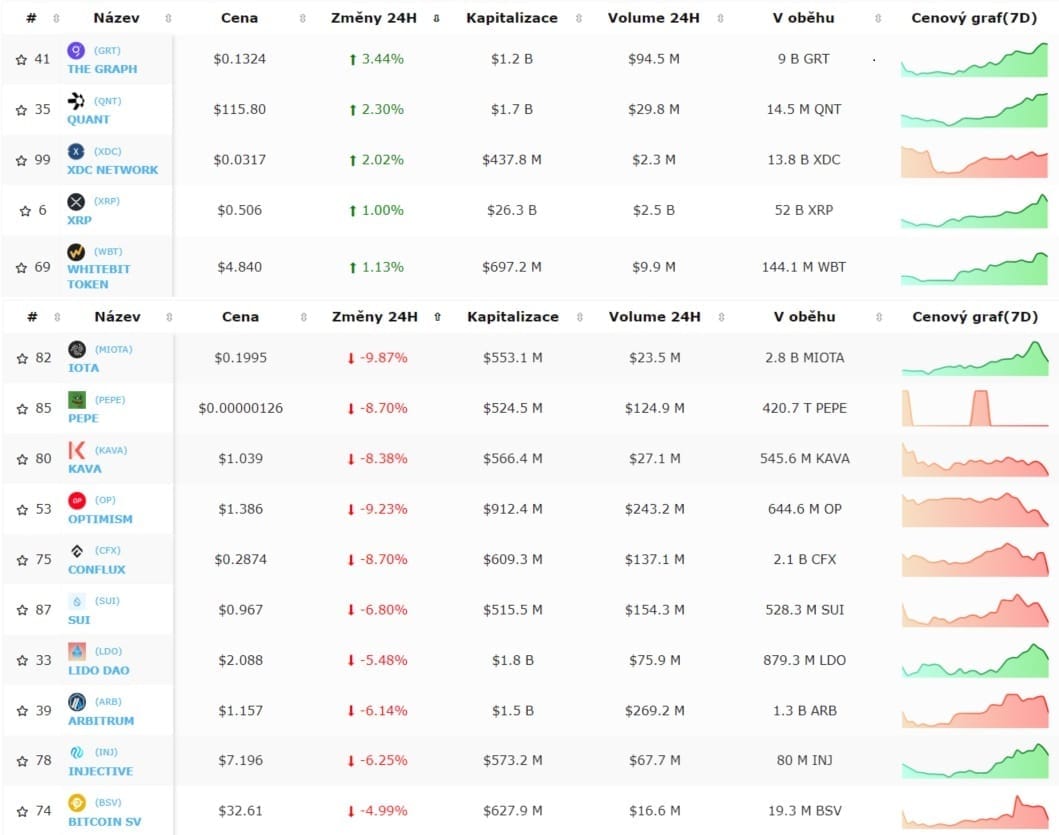

Nejvolatilnější kryptoměny za posledních 24 hodin:

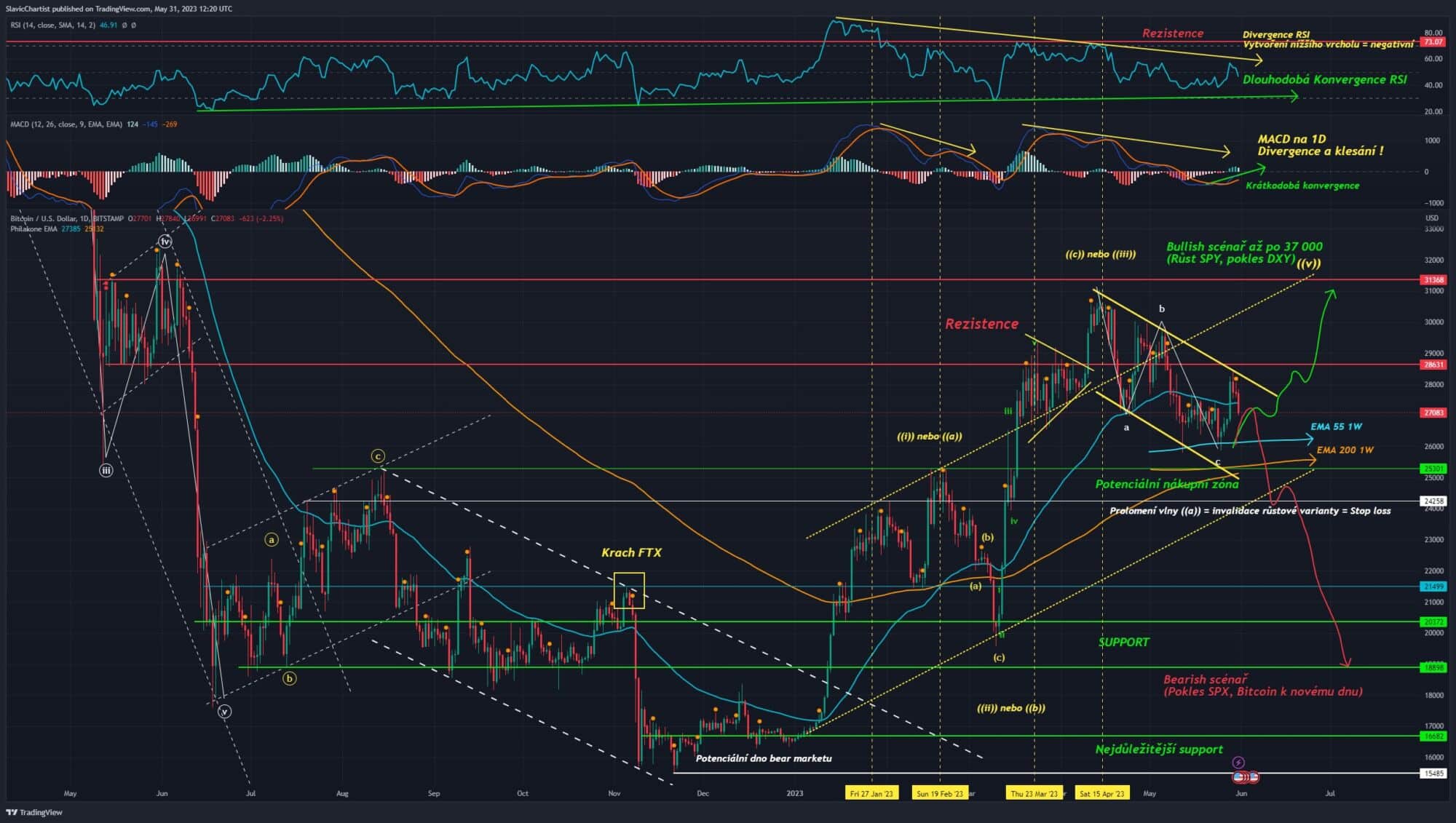

Bitcoin se znovu vrací na úroveň 27 000 USD pro “nečekaném” zamítnutí u rezistence kolem 28 400 USD! Altcoinům byl zatrhnutý prudký nárůst a dnes už znovu ztrácejí vyšší jednotky procent, které za víkend získaly. Trh je poslední týdny extrémně volatilní, avšak z několikaměsíčního hlediska oscilujeme v úzkém pásmu.

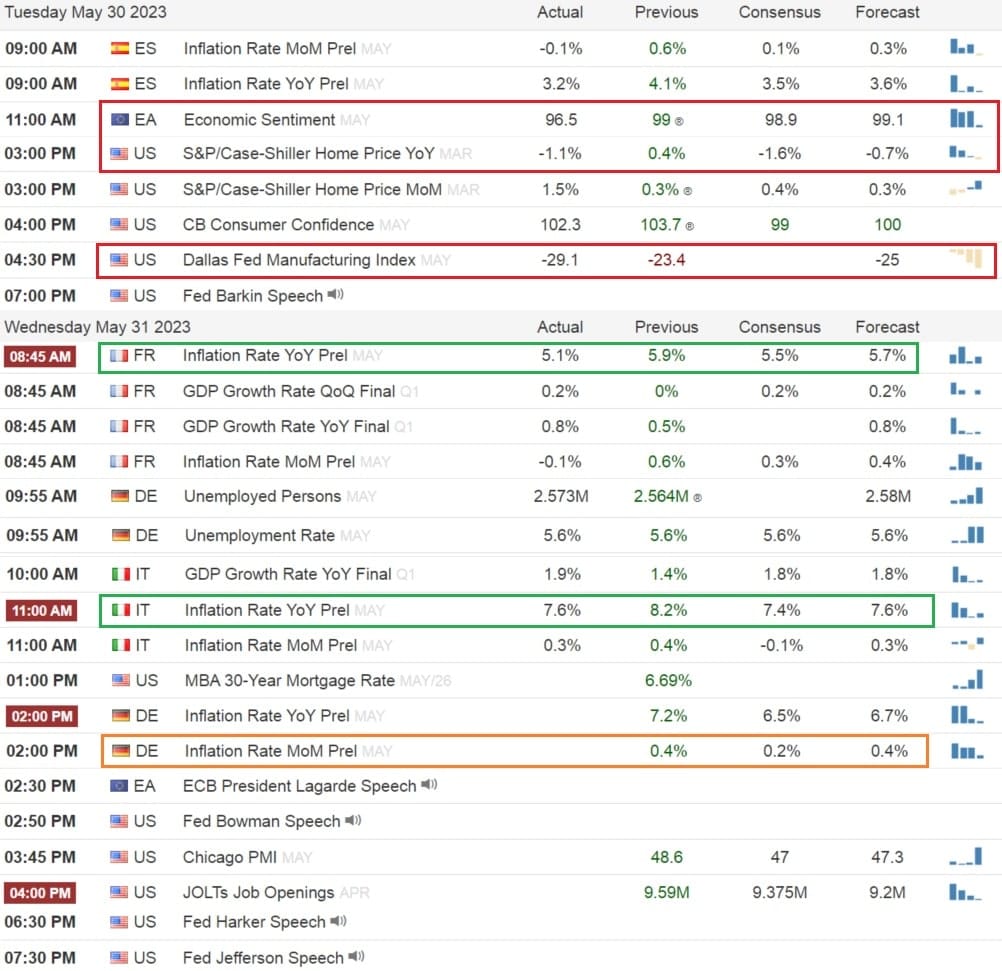

Makro kalendář pro první polovinu týdne:

Po klidném začátku týdne se začínají objevovat důležitá makro data z Evropy i Ameriky. Včera byla zveřejněna klesající inflace ve Španělsku, dnes se objevují podobné údaje pro Francii a Itálii. Sentiment trhu pro Eurozónu je však negativní a dále klesá. Začínají se objevovat oficiální zprávy potvrzující začátek recese v Německu.

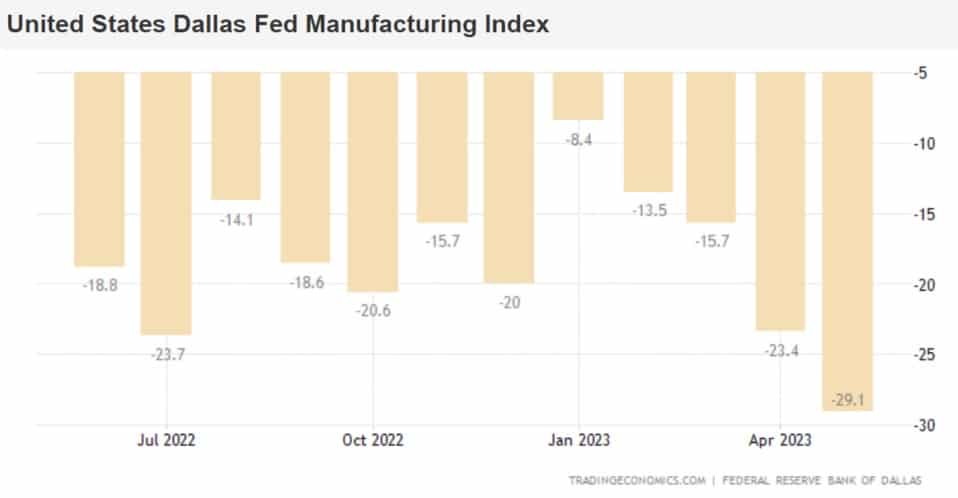

Z Ameriky se objevují další náznaky klesajícího nemovitostního trhu. Meziročně nemovitosti klesají o dalších -1,1%. Dallaský Fed výrobní index se propadá na -29,1 bodů, co je nejníže za poslední rok.

Druhá část týdne, by měla být pro makro data ještě výživnější. Dnes odpoledne nás čeká inflace z Německa, data z Amerického pracovního trhu a projevy zástupců centrální banky Fed.

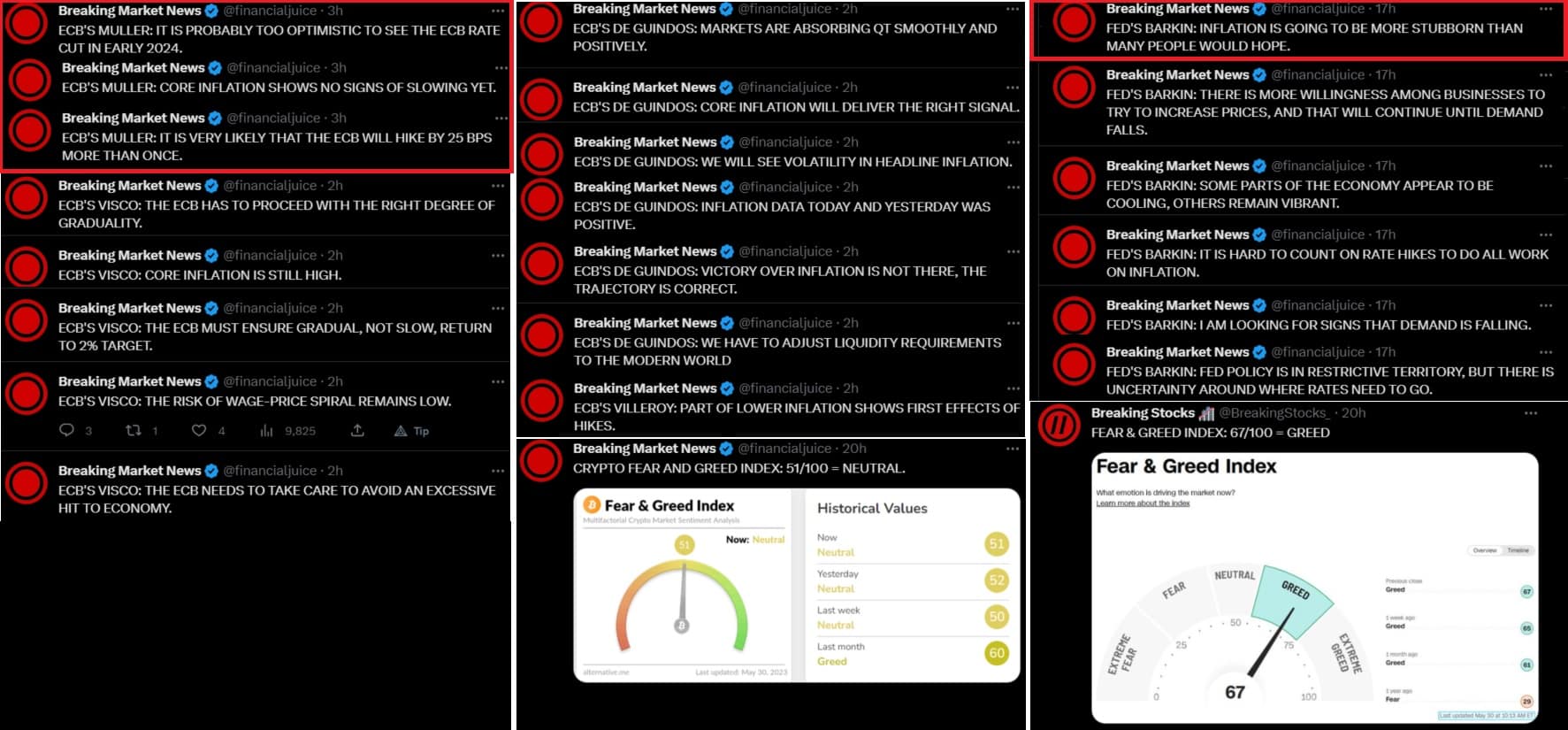

Projevy bankéřů a sentiment trhu:

Evropská centrální banka (ECB): Madis Muller, Ignazio Visco a Luis de Guindos

- Nepředpokládají snížení úrokových sazeb do konce roku 2024

- Jádrová inflace (zatím) neprokazuje náznaky zpomalování a je příliš vysoká

- Je velice pravděpodobné, že ECB čeká několik dalších navýšení sazby o 25 bazických bodů

- ECB musí zajistit postupný pokles (ne pomalý) návrat na 2% inflační cíl

- Zároveň je nutné zabránit přehnanému zpomalení ekonomiky

- Trhy absorbují Kvantitativní utahování hladce a pozitivně

- V celkové inflaci můžeme očekávat volatilitu. Vítězství zatím nemáme, avšak získala správný směr

Americká centrální banka (Fed): Thomas Barkin

- Vyšší inflace bude trvat déle než v co doufá většina lidí

- Společnosti zkoušejí zvyšovat ceny. Bude to pokračovat, než poklesne poptávka

- Některé části ekonomiky ochlazují, jiné jsou nadále živé

- Nemůžeme spoléhat, že samotné zvýšení úrokových sazeb sníží inflaci

- Vyčkáváme na náznaky snížené poptávky

- Politika Fedu je v restriktivní zóně. Nadále zůstává nejasné o kolik se musí zvýšit úrokové sazby

Fear & Greed index pro kryptoměnový trh je dnes neutrální na 51 bodech. Pro index S&P 500 je index nadále v překoupeném pásmu vysoké chamtivosti.

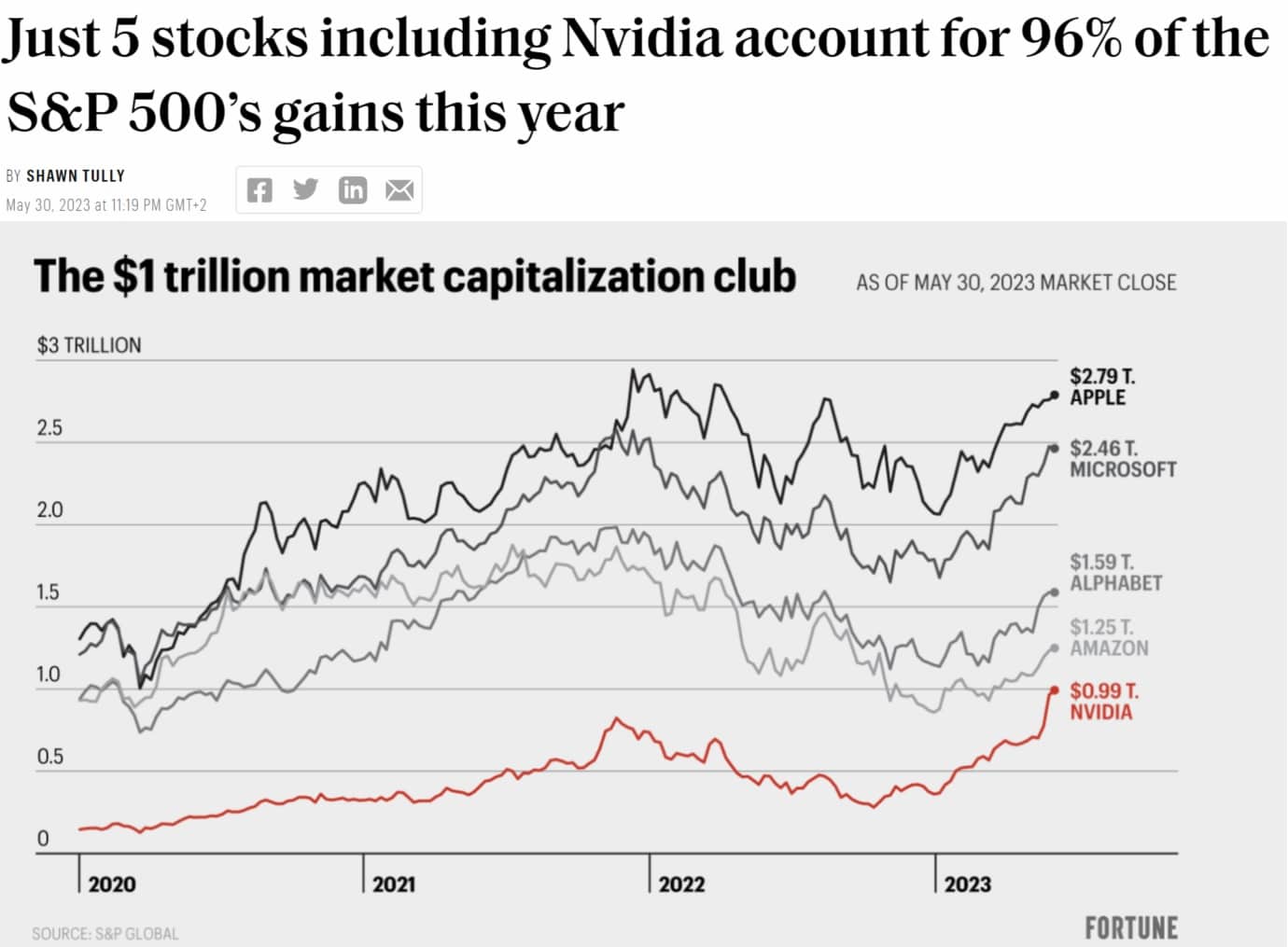

Akciový index S&P 500 v mrtvém bodu:

Akciový index od začátku roku roste jenom díky spekulaci na růst pěti největších společností v oblasti umělé inteligence. Samozřejmě rostou i některé menší společnosti, avšak od poklesu na konci roku 2022 stojí top 5 společností (dle tržní kapitalizace) za 96% celkového růstu!

S ohledem na tuto spekulaci bych si dával o to větší pozor do čeho investujete. Narůstá nám tady další bublina. Část velkých investorů a Hedgeových fondů může co nevidět znovu začít vybírat slušné zisky ve vyšších desítkách procent… které jim zaplatí běžný retail investor.

Tento týden akciový index S&P 500 kompletně uzavřel horní gap (4230 bodů, žlutá). Dnes v premarketu se propadá na 4180 bodů. Nadále přetrváváme v rámci formace rostoucího wedge (oranžové linie). Technické indikátory na týdenním grafu naznačují zaváhání a možnou otočku. Z pohledu technické analýzy je tento setup ideální pro opuštění trhu a uzavření dlouhé pozice, nebo až krátkou pozici se stopkou (4310 bodů).

S ohledem na projevy centrálních bankéřů Fedu, je zřejmě jenom otázka času než si trh uvědomí jak dlouho budou úrokové sazby zvýšené. V aktuálním prostředí je prostě výhodnější vybrat aktuální zisky a strčit je do bezrizikových státních dluhopisů. Jiná varianta na konci minulého roku byla spekulace na AI akcie, které za půl roku vyrostli o 50 až 200% (Nvidia, Palantir,…).

Bitcoin předvádí krásnou past na býky?

Bitcoin se po víkendu vyšplhal k horní linii poklesového kanálu (28 460 USD), kde našel ostré zamítnutí. Na denním grafu níže vidíme návrat na 27 000 USD, kde se bude rozhodovat jestli je na trhu dostatek býků.

V této situaci doporučuji se držet od trhu dál než dosáhneme nějakou podstatnější hladinu.

- 1) Pro intra denní tradery je vhodné sledovat žlutý klesající kanál. Prolomením rezistence nahoru by se naskytla příležitost pro dlouhou pozici až po 31 500 USD

- 2) Pro swing tradery sledovat support kolem 24250-25300 USD = vstup do dlouhé pozice. Pokud se Bitcoin propadne pod 24 200 USD, vyprodat dlouhou pozici a čekat na 20 000 USD

- 3) Pro long-term investory spíše čekat a nastavit nejbližší DCA nákupy na 24 300 USD, následně v případě propadu až na 20 000 USD.

Pro vstup do krátké pozice to aktuálně není. Bitcoin z velké části kopíruje vývoj Stříbra a Zlata, které jsou aktuálně na supportu

Závěrem:

Růstový sentiment na trzích je indikátorem spíše krátkodobého pohledu investorů na projevy zástupců centrálních bank, málo kdo kouká do dálky víc než půl roku. Doporučuji být trpělivý a odtažitý. Nadále si myslím, že nás do konce roku čeká krušné období, kdy ještě akciové trhy vyklesají s ohledem na pokračování kvantitativního utahování a růstu (setrvání) vyšších úrokových sazeb. Příležitosti ještě přijdou, využijte čas na studium zajímavých společností / kryptoměn a odpočívejte.