Růst minulého týdne byl jen krátkou epizodou, kdy si trhy pouze vydechly. Prakticky tři poslední měsíce akciím nepřály. Na vině je celkový kontext vysokých úrokových sazeb, což není žádná novinka. Optimismus na trhy přineslo zasedání Fedu 1. listopadu, kdy se americká centrální banka rozhodla po druhé za sebou udělat přestávku v restriktivní měnové politice. Toto gesto si trh vyložil jako praktický konec zvedání sazeb. Tak jako vždy vidí hlavně to, co chce vidět. A to co chce, je konec procesu utahování měnové politiky. Jenomže tato víra v brzký pivot Fedu byla po celý rok těžce zkoušená. Vždy se opakuje stejný scénář, Fed se snižováním sazeb vůbec nepočítá.

Právě tuto skutečnost podtrhl jeho šéf Jerome Powell ve svém posledním proslovu: Jsme připravení sazby zvednout, pokud bude třeba. Další studená sprcha pro ty, kteří si mysleli, že snižování sazeb je za rohem. Totéž se přihodilo už několikrát. Latinské přísloví nám říká: „Mýlit se je lidské, ale setrvávat v omylu ďábelské“.

Pokles výnosů snížil napětí na dluhopisovém trhu

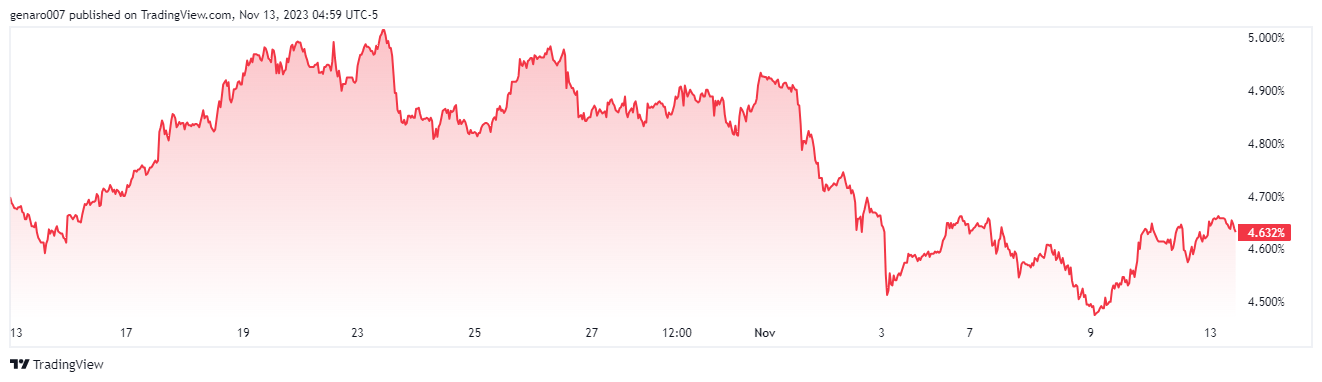

Výnosy na amerických desetiletých dluhopisech spadly přibližně z 5 na 4,5 %. U dluhopisů je půl procentního bodu hodně. Investoři totiž vsadili na to, že Fed již sazby zvedat nebude, čímž pádem opadl zájem o nákup dluhopisů. Šance na růst dalších výnosů je velmi omezená. Jenomže americké dluhopisy nejsou pouze investičním nástrojem, který slouží pro spekulace. Má obrovský dopad na politiku a řízení země a taktéž na inflaci.

Zvedání úrokových sazeb je v boji proti inflaci klasickým nástrojem nacházejícím se v rukou centrálních bank. Má však omezené možnosti a hlavně velmi dlouho trvá, než se projeví. Okamžitá účinnost tohoto nástroje je značně diskutabilní. Pokud se neprovede Volckerův šok, tedy zvednutí sazeb na hranici 20 % během krátké doby, efekt sazeb se projeví velmi pomalu. Přestože však účinky nevidíme okamžitě, neznamená to, že se nic neděje.

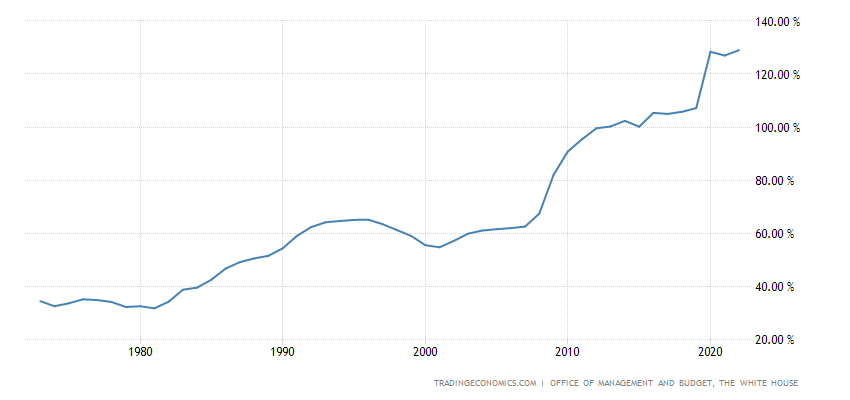

Fed si v současnosti nemůže dovolit zvednout sazby stejným způsobem jako jeho někdejší šéf z let 1979-1987, protože by to automaticky znamenalo krach USA. Za časů Paula Volckera bylo zadlužení země pod 40 % vůči HDP. Jedním z následků tehdejšího boje s inflací byl masivní nárůst zadlužení USA, který lze vidět na grafu. To nynější Fed nemohl a ani nechtěl napodobit, ovšem aby byl boj s inflací úspěšný, potřebuje součinnost státu.

Z jedné strany ekonomiku dusíme a z druhé přitápíme pod inflačním kotlem

Stát by měl s centrální bankou spolupracovat. Ideální učebnicová kooperace by měla vypadat tak, že když centrální banka utahuje měnovou politiku, stát by měl toto utažení mírnit. A to platí i naopak. Rozvolněnou měnovou politiku by měl stát využít k tomu, aby si dal do pořádku své veřejné finance. Bohužel, předchozí měnový cyklus byl přesně opačný. Levné peníze státy používaly na své čím dál větší zadlužování, protože půjčovat si peníze bylo velmi výhodné a mohly se plnit velké politické sliby. Dluh k HDP většinou stagnoval nebo klesal, i když v absolutních číslech pořád rostl.

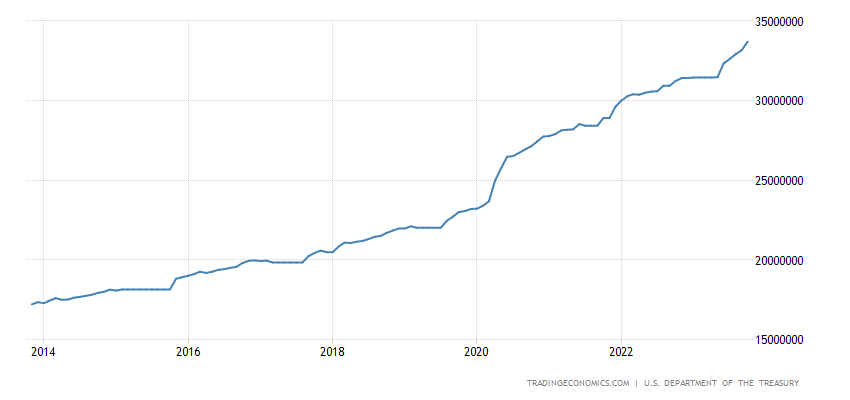

Zato v době vysokých úrokových sazeb se dřívější dluhy stávají koulí na noze. Státy je totiž nesplácejí, ale neustále valí před sebou. Dříve bylo toto rolování výhodné. Dnes už ale je a v budoucnu bude ještě dražší.

Problém je i v tom, že v této chvíli by stát neměl šetřit, protože ekonomiku samu o sobě již dusí vysoké sazby. Rychlé škrty by automaticky vedly k velké recesi. To všichni vědí. Situace je těžká, protože neexistuje jednoznačné řešení. Centrální banka a politici by se měli pokusit o zlatou střední cestu, která se právě často označuje jako měkké přistání.

Chiméra měkkého přistání

Nyní se dostáváme k jádru věci. To, co jsme popsali nahoře, si americká centrální banka uvědomuje. Je jí taktéž jasné, že zásadní škrty amerických financí nejsou na pořadu dne. Zároveň Fed musí vyslat jasný signál, že politici musí začít šetřit. Tím zřetelným varovným signálem jsou právě výnosy na americkém desetiletém dluhopisu. Přesáhnou-li 5 %, bude udržitelnost amerického dluhu vzbuzovat další otázky.

Powell bude svojí rétorikou a možná i dalším zvýšením sazeb vládu nutit, aby začala problém dluhu řešit. USA totiž mají do konce roku 2024 vypsaný bianco šek, nový strop státního dluhu určí až nový prezident. To nebude lehký úkol. Fed musí dohlédnout, aby se situace do té doby nevymkla z rukou. Což se už možná děje, protože ratingová agentura Moody’s Investors Service v pátek snížila výhled úvěrového ratingu USA ze “stabilního” na “negativní” s odkazem na náklady na rostoucí úrokové sazby a politickou polarizaci v Kongresu.

Politici se však budou omezovat jen těžko, takže dluhová krize pomalu, ale jistě klepe na dveře. To je hlavní důvod, proč si osobně myslím, že měkké přistání je chiméra. I kdyby se Fedu povedlo příští rok přivést inflaci pod 2 %, problém amerického dluhu tu bude stále a jen a jen poroste.

Nečekaný pomocník pro světovou ekonomiku a finanční trhy

Abych neskončil analytickou část pochmurně a bez optimismu, nutno uvést, že přece jen existuje naděje na měkké přistání. Nic není samozřejmě jisté, velkou úlohu bude mít cena ropy, ale i jiných energií. Ekonomika totiž v posledku není nic jiného než přetvořená energie. Pokud jsou dostupné zdroje energie levné, ekonomika může prosperovat. Bohužel to platí i naopak. Drahé ceny energií ekonomiku dusí a vedou ji automaticky do ekonomické recese.

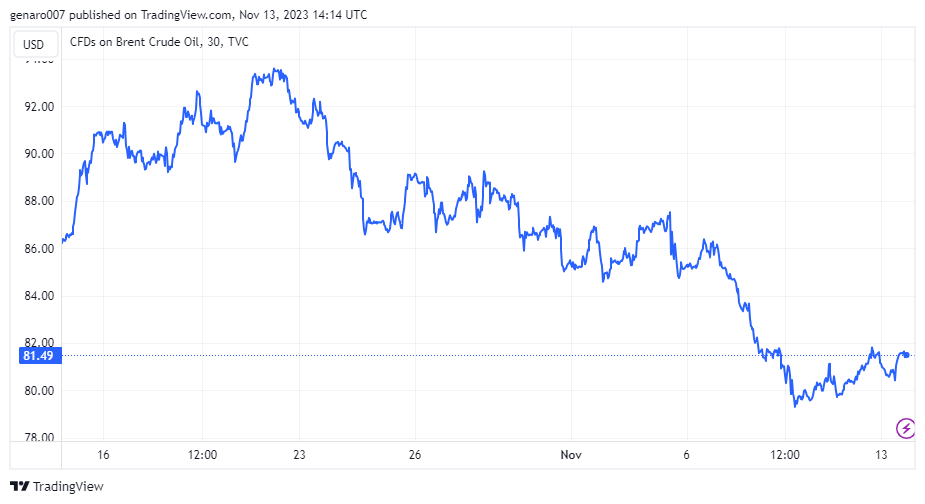

Dnes platí široký, i když nepříliš přesný konsenzus, že hranice se nachází na 80 dolarech za barel. Pokud je cena nižší, ekonomice to pomáhá. Vyšší cena má účinek opačný. Více než 100 dolarů za barel by byla dnes doslova pohroma.

Cena ropy ale v současnosti u této hranice osciluje. A popravdě řečeno je to zázrak, protože důvodů, proč by měla růst, je velmi mnoho. Napětí na Blízkém východě vždy dokázalo cenu ropy našponovat hodně vysoko. To se nyní neděje. Saúdská Arábie a Rusko mají v rukou těžební limity. Prozatím je nechtějí zmenšovat, ale nebezpečí nadále přetrvává. Čína i přes zpomalení ekonomického růstu dováží ropy čím dál víc. Americké strategické zásoby černého zlata jsou nízké a budou se v nejbližší době dokupovat. Všechny tyto známé faktory by měly tlačit cenu nahoru. To se však neděje a ropa neroste.

Nízká cena ropy je jedinou možností, jak se může Fedu měkké přistání povést. Pokud by však začala překotně růst, bude to velmi špatný signál.

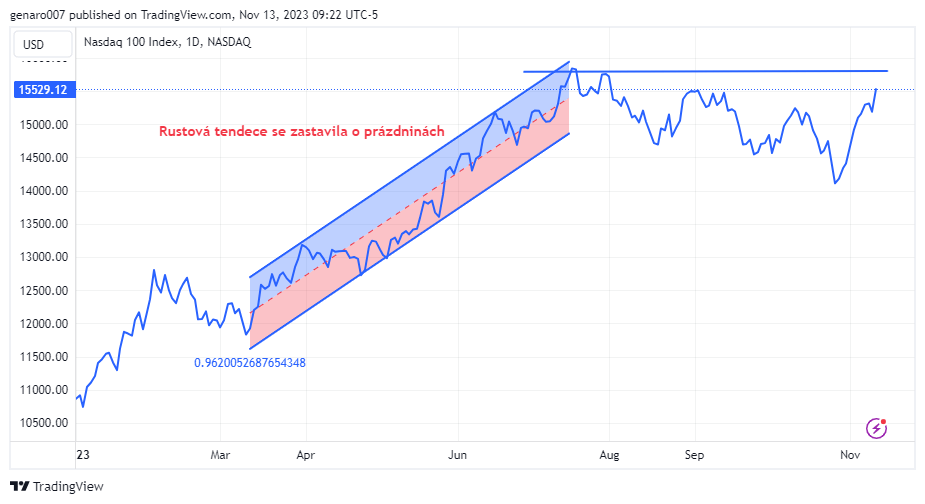

Světové indexy mají za sebou nepřesvědčivý týden, výjimkou je Nasdaq

Trhy znovu ovládla dávka nejistoty. Zároveň však opět nešlo o nic nového nebo nečekaného. Jsou to pouze změny nálad, které dokáže obchodovat jen ten, kdo se dobře vyzná v burzovní psychologii.

Nejvíc ze všech světových indexů ztratil hongkongský Hang Seng, když odepsal 2,68 %. Ostatní asijské trhy již dopadly lépe. Burza v Šanghaji přidala 0,32 %. Velmi dobře si vedl japonský Nikkei, který vzrostl o 1,93 %, velký podíl na tom měl tamní automobilový průmysl. Za jeden týden přidaly akcie Mazdy (13,52 %) a Suzuki (8,33 %).

V Evropě se nedařilo britskému FTSE, který ztratil 0,77 %. Francouzský CAC 40 zůstal prakticky bez změn a odepsal 0,03 %. Německý Dax získal 0,30 %.

V zámoří kraloval Nasdaq, který si připsal díky závěru týdne 2,37 % navzdory Powellovu jestřábímu tónu. Index S&P 500 posílil o 1,31 %, průmyslový Dow Jones přidal 0,65 %.

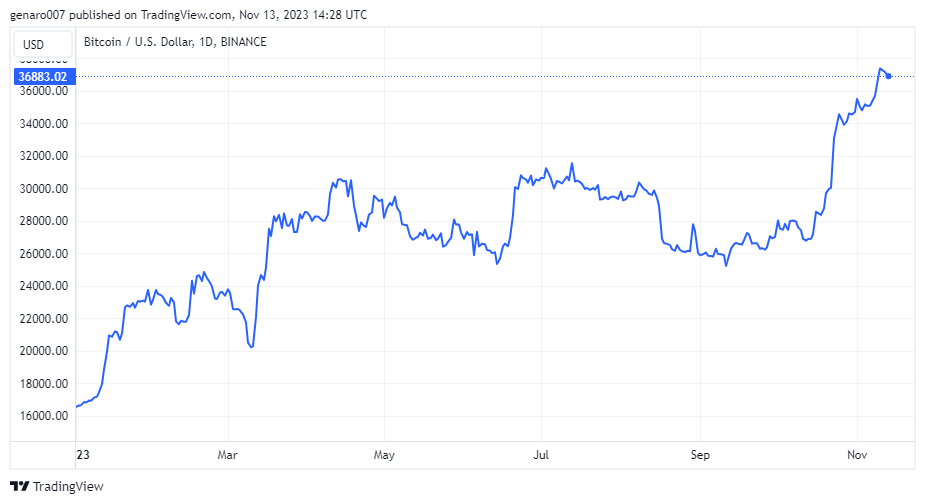

Velká jízda na bitcoinu, prolomí hranici 40 000 dolarů?

Jsme svědky opravdového zmrtvýchvstání bitcoinu, který pokračuje ve spanilé jízdě navzdory Powellovým jestřábím úmyslům. Vysoká cena se pořád vysvětluje spekulací na zavedení bitcoinového ETF. Coby klasického investora mě zaujaly tři věci. Zaprvé otázka, zda se růst bitcoinu promítne i do dalších aktiv. Lze jej vyložit jako vzrůstání chuti investorů riskovat.

Informace o posilování bitcoinu se pak tento týden objevily i v mainstreamových médiích, u nás například na serveru Novinky.cz. Obecně platí, že vždy když začnou burzovní zprávy plnit hlavní stránky běžných médií, je čas vyskočit z vlaku. Uvidíme, zda se toto staré burzovní pravidlo osvědčí i nyní.

A do třetice mě zaujala zpráva o tom, že si americký ekonom Nouriel Roubini založil vlastní kryptoměnu, jmenuje se Atlas Climate Token (TYO :1766). Na tom by ještě nebylo nic zvláštního, kdyby Roubini před lety nemluvil o bitcoinu jako o „bullshit currence“. Podle něj blockchain nebyl nikdy nic víc než seznam výpočtů. Roubiniho převlečení kabátu neuniklo kryptokomunitě, takže se stal terčem mnoha žertů. V tomto případě oprávněně.

Závěr: Jak trhy budou reagovat na americkou inflaci?

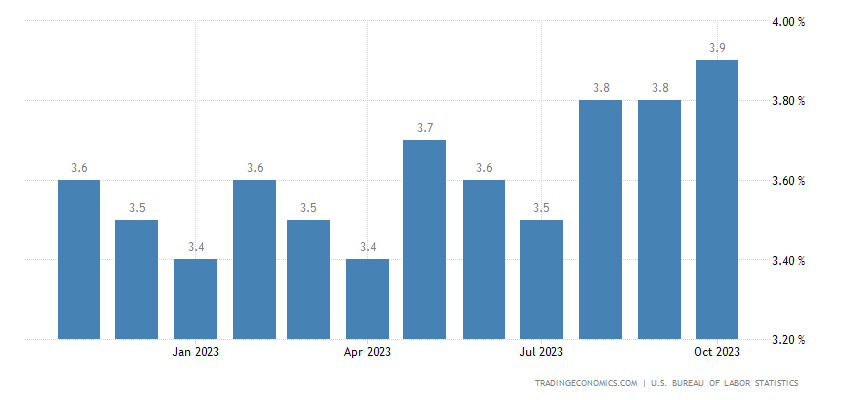

Nejdůležitějším makroekonomickým údajem nadcházejícího týdne bude americká inflace. Její výši se dozvíme již 14. listopadu. Podle odhadů analytiků by k nějaké výraznější změně dojít nemělo. To nahrává jestřábí tendencím, protože inflace klesá značně pomalu. Minulý týden zvedla sazby na 4,35 % Australská centrální banka s poukazem na to, že inflace není ještě pod kontrolou. Jestřábi ze světa nezmizeli.

Co se týče firem, je hlavní část výsledkové sezony v zámoří u konce. Přesto nabídne americká burza ještě výsledky několika sledovaných společností jako Home Depot, Cisco, Palo Alto Networks, JD.com a Walmart.

Investor by neměl zapomínat, že fundamentálně se na trzích nic nezměnilo. Úrokové sazby budou dál působit a jestli nenastane otočka Fedu, nic se ani změnit nemůže. Naopak geopolitický kontext je nyní hodně napjatý a může skončit jakkoliv. To jsou všechno důvody pro to, abychom využívali tyto nečekané pohyby trhů vzhůru spíše k uzavírání pozic než ke vstupování do long pozic.