Kostolanyho burzovní psychologie je koncepce, která je všeobecně známá. Aniž by to mnozí věděli, pojmy jako jsou „weak hands“ a „strong hands“ vytvořil právě André Kostolany. Vcelku nevybíravě selektoval tržní účastníky na dvě skupiny – tu první vlastně považoval za hlupáky, kteří dle něj tvořili většinu. Druhé skupině říkal „spekulanti“ a ti měli být tou chytřejší skupinou. Kostolany stejně jako Keynes (Keynesova hypotéza) předpokládal, že v krátkém období jsou kurzy ovlivňovány především psychologickými faktory.

Psychologická analýza na finančním trhu

Kostolanyho burzovní psychologie

André Kostolany byl původem Maďar, který byl všeobecně znám jako burzovní legenda. Mladší generace ho ovšem už tolik neznají, protože zemřel na konci 90. let. Byl ale velmi úspěšným investorem a hlavně byl známý skrze jeho krátkodobé spekulace.

Jako ucelený koncept vyšla Kostolanyho burzovní psychologie až v první polovině 90. let, kdy byl autor již velmi starý pán. Kostolany zemřel na přelomu milénia ve věku 93 let. Jeho koncepce se následně natolik vžila do povědomí veřejnosti, že většina ani neví, že původním autorem je právě Kostolany.

Kostolany taktéž vycházel z Psychologie davu, kterou v 19. století popsal Gustav Le Bon. Čili dělí účastníky na dvě skupiny. Jedni jsou tzv. hráči, kteří jsou charakterizování roztřesenými ruky. Druhou skupinou jsou tzv. spekulanti, jež jsou charakterizování tím, že mají pevné ruce.

Roztřesené vs. pevné ruce

Kostolany kdysi řekl, že „burza se odvíjí podle toho, zda je na ni zrovna více akcií jako hlupáků, nebo více hlupáků jako akcií“. Jak už tedy bylo zmíněno v úvodu, Kostolany si nebral moc servítky, co se týče charakterizace burzovního publika. Ale já bych řekl, že jeho uvedený výrok je vskutku trefný.

Roztřesené ruce (Hráči) dle jeho koncepce tvoří až 90 % investičního publika, díky čemuž tvoří velký dav. Jejich investiční rozhodování je impulsivní a převládají u nich fantazie o obrovském úspěchu. Čili nejsou racionální v tom smyslu, že by vycházeli z fundamentálních dat. Jsou schopni vnímat pouze nové informace a události – zaměřují se na krátké období.

Hráči jsou vysoce emocionální a jdou tudíž pouze s celkovým proudem. Když se ve velkém nakupuje, nakupují též. Když se prodává, prodávají také. Kostolany uvedené skupině přisuzoval velkou sílu díky jejich počtu, čímž dokázali způsobovat obrovskou volatilitu kurzů.

Silné ruce (spekulanti) tvoří zbytek trhu, čili těch 10 %. Orientují se i na dlouhodobější obchody, jsou samostatní, racionální a svá rozhodnutí opírají o konkrétní argumenty. Ty nemusí být samozřejmě správné, ale jsou založeny na fundamentálních datech.

Kostolanyho teorie si klade za cíl zjistit, která ze dvou výše popsaných skupin má aktuálně vedoucí úlohu. Jak vyplývá z toho jeho citátu, je důležité zjistit, zda v danou dobu drží většinu akcií právě ti hlupáci. Když většina akcií bude v rukou spekulantů, bude budoucí kurzový vývoj odlišný, než ve chvíli, kdy je drží hráči.

Koloběh na akciových trzích

Kostolanyho teorie se tudíž snaží předpovědět budoucí kurzový vývoj na základě přesunů akcií mezi těmito skupinami. Proto je třeba zjistit, která skupina momentálně drží více akcií. A to se zjišťuje na 4 typech situací.

Když kurzy rostou a zároveň rostou objemy obchodů, tak za této situace se akcie přesouvají od pevných rukou spekulantů k roztřeseným rukou hráčů. Jenom hráči jsou ochotni nakupovat draze a ještě k tomu stále rostoucích kurzech – překoupený trh, který je vysoce rizikový. Tady si můžete všimnout rozporu s technickou analýzou (Dowova teorie). Kostolanyho teorie totiž zdůrazňuje, že když nakupuje široké investiční publikum, bude později stejně rychle prodávat. A to způsobuje rychlé a hluboké propady.

Když kurzy klesají, ale objemy rostou, tak je na trhu díky neočekávané negativní informaci panika mezi hráči. Strach je donutí ve velkém impulsivně prodávat, což je přesun akcií ke spekulantům – přeprodaný trh. Trh je v těchto chvílích považován za stabilní, protože se předpokládá, že při nižších kurzech jsou akcie převážně v držení pevných rukou.

V případě, že kurzy klesají a zároveň klesají objemy obchodů, jedná se o nepříznivou situaci. Je to známka toho, že spekulanti (pevné ruce) ještě nezahájili své nákupy, protože z nějakého důvodu počítají s pokračujícím kurzovým poklesem. Když kurzy rostou, ale objemy již nerostou, hráči nejsou na trhu příliš aktivní. Buď je to pesimismem, nebo jim chybí prostředky.

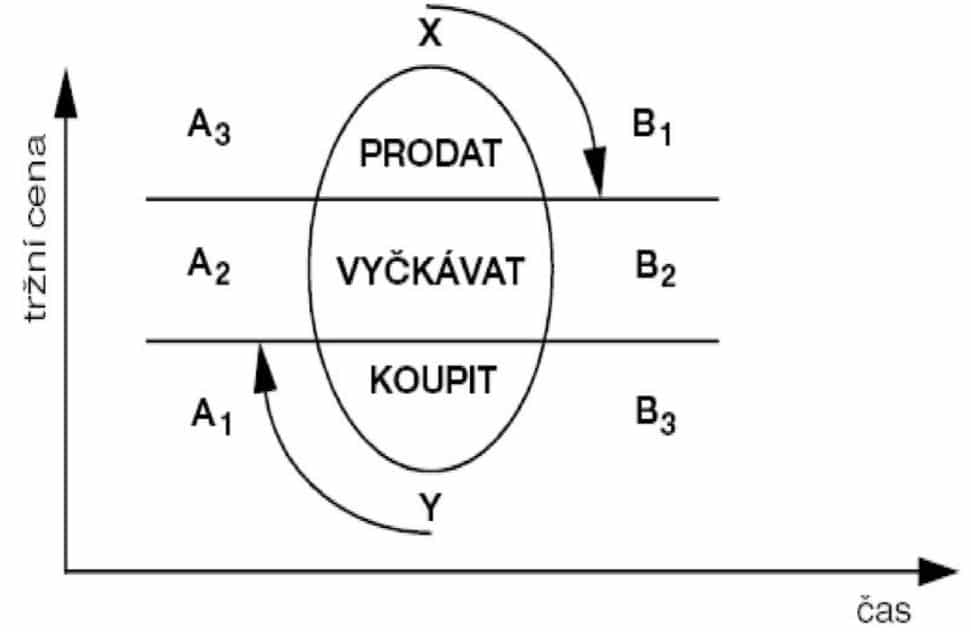

Kostolanyho burzovní psychologie považuje toky akcií mezi hráči a spekulanty za jakýsi nekonečný koloběh, jenž je na přiloženém obrázku. Vzestupná korektura (A1) je specifická nízkými objemy a v trhu je málo investorů. Dominuje pesimismus, likvidity je málo. Akcie mají nakoupené primárně spekulanti, ale později se ekonomické výhledy začnou zlepšovat a nakupují i jiní investoři. Kurzy začnou pomalu stoupat.

Vzestupná doprovodná fáze (A2) se vyznačuje růstem zisků podniků, což zvyšuje optimismus ohledně budoucího vývoje. Počet investorů stoupá, růst kurzů akceleruje. Přehánění vzestupného trendu (A3) je už růst do euforické fáze, ve které je optimismus na vrcholu. Na burzy se hrnou davy nových investorů, objemy rychle rostou a kurzy akcií „letí do nebes“. Spekulanti své akcie zcela prodali hráčům.

Sestupná korektura (B1) už znamená začátek konce. Burzovní euforie je na svém vrcholu, roste inflace, což implikuje růst úrokových sazeb ze strany centrální banky. Tato restriktivní měnová politika způsobí nedostatek likvidity na finančním trhu. Trh se začíná hroutit, hráči ve velkém panikaří a prodávají.

Při sestupné doprovodné fázi (B2) už jednoznačně převažuje pesimismus, který je umocňován špatnými fundamentálními zprávami. Kurzy akcií pořád klesají. Nicméně spekulanti se začínají pomalu vracet do trhu. Přehánění sestupného trendu (B3) je už fáze naprosté kapitulace, pesimismus je na svém vrcholu. Pokud někteří hráči ještě neprodali, zoufalost je k tomu přiměje nyní. Akcie jsou podhodnocené, čehož využívají spekulanti.

Závěrem

Kostolanyho burzovní psychologie je naprosto skvělá koncepce, která už není tolik obecná jako Keynesova spekulativní hypotéza. Proto se taky natolik rozšířila do obecného povědomí.

Díky Jardo, přečteno jedním dechem, fakt klobouček…..

Ano, zatím nejzajímavější článek ze všech tady publikovaných. Fakt je většina lidí o tom tak nějak slyšela, ale tady je to hezky a jasně shrnuté.

Potíž zrovna u krypta je v tom, že tam většina účastníků trhu věří nebo věřila na čtyřletý S2F model a tak se ten výše popsaný cyklus napasovával na tento model, což ho pravděpodobně deformovalo. A je otázka, jestli se do budoucna od toho čtyřletého cyklu osvobodí. Bitcoin je prostě technicky odlišný od akcií.

Takže teď bychom snad mohli být ve fázi B2…?🤔

Díky za parádní článek který naprosto dokonale popisuje tržní psychlogii, která na kryptu funguje ještě lépe než na tradičních trzích. Společně s článkem o Market cycles – jednotlivých fázích trhu, je nutností pro každého kdo chce obchodovat s kryptem. Porovnejte tyto 2 články a svoje pocity v listopadu a nyní a pak se k tomu ještě vraťte letos na jaře. Nějaké tipy na to v jaké jsme fázi? Já říkám jasná B1!

Souhlasím. Výsledky mnoha společností za druhé čtvrtletí byly pořád ještě docela slušné, což podpořilo bear market rally. Ale to už v důsledku rozbíhající se recese ty za další čtvtletí nejspíš nebudou. To vidím na začátek fáze B2. To tepvr očekávám pořádný výplach na akciích a ještě větší na kryptu. Jak dlouho to potrvá, toť otázka.

Podle mě tohle dělení (na akciovém trhu) platilo naposled před 20-30 lety, kdy většina hráčů na trhu byli “aktivní” – lidé, co se o to zajímali, sledovali to, sami dávali příkazy atd., a to (i když se to nezdá) jim spíš škodilo, než pomáhalo.

Dneska mi přijde že většina účastníků trhu je pasivní, něco tam nějak posílá do nějakých fondů, většinou ani netuší kolik a kam a co za to ten fond kupuje, vůbec to nesledují a je jim vcelku jedno, jestli to stoupá nebo klesá, poznají to, když jim jednou za rok přijde nějaký výpis.

Jenže nevím, jestli tato většina účastníků trhu je “strong” nebo “weak”.

Podle mě ani jedno.

Aby bylo jasno – tím že je někdo na trhu “pasivní” a plošně kupuje “ETFka na všechno”, to neberu jako negativum – ono je to pro většinu lidí právě pozitivní, protože se tím vyhnou většině hrubých investorských chyb (zároveň teda i minou většinu “zlatých vejcí” – ale ono je mnohem pravděpodobnější trefit propadák, než zlaté vejce).

To co jste popsal není vůbec účastník trhu. Pokud “posílá peníze do fondů” tak se vůbec trhu neúčastní a nemá na něj vůbec žádný vliv. On jen svoje peníze předává právě tomu fondu a za něj rozhoduje jeho správce – to je teprve účastník trhu. Je to z definice institucionální investor tedy strong hand. Profesionál co rozhoduje, který by měl být velice zkušený – těch 10%. To že i on může chybovat je jasné, ale začátečnické chyby to nebudou.

nejsem si jisty, jestli ten koncovy doplnovac likvidity je nebo neni ucastnik. pokud se sdruzim do (vetsiho) fondu, mam vetsi sanci pridat se na stranu market makeru a to se spolecne s prumerovanim ceny urcite vyplati vic, nez spolehat se na vestici youtubery. samozrejme situace bude jina kdyz je mi 18, 30 nebo 55. pozdeji me zacne zajimat, kdy vystoupit, ze …

Máte-li na mysli klasické fondy akciového trhu, tak předáváte svoje peníze správci a sám o nich už pak nerozhodujete. Rozhoduje správce a ten by měl být kvalifikovaným investorem v daném příkladě stát na straně “těch chytrých”.

Hypoteticky. Když vidím výsledky některých investičních fondů, kterým svěřili peníze moji příbuzní, a které dokázali být ztrátové i v době největšího růstu akcií, tak bych je za chytré tedy neoznačil.

Souhlasím, platí to v rámci popsaného tržního modelu. Je ale taky potřeba vzít v úvahu že některé fondy mají legislativně nařízeno do čeho mohou/musí investovat a za situace že některé státní dluhopisy mají záporný úrok (zrůdnost systému která nemá v dějinách obdoby) může být obtížné tuhle kouli na noze utáhnout. Zvláště pro “konzervativní fondy” které do riskantnějších/ziskovějších aktiv investovat nesmí a výše popsané státní dluhopisy kupovat musí. 🙁

Jenže i ty fondy jsou čím dál víc pasivní … před 30 lety bylo v pasivních (index kopírujících) fondech +- 0 %, dneska to je, pokud si to dobře pamatuju, cca 40 % prostředků.

O tomto fenoménu nemohl mít pan Kostolany žádné tušení.

Jaká bude tržní psychologie, když bude (velmi brzy) většina peněz pasivních investorů v pasivních fondech?

Kdo pak bude vyrábět takovou tu klasickou paniku?

Pasivní fond bude, podle toho jak je nastavený, rebalancovat, ale nebude stahovat peníze z trhu, tj tvořit ten zásadní důvod, proč trhy prudce padají.

Tj ten relativní objem prostředků “hráčů” je dnes mnohem menší než dřív, a bude se ještě zmenšovat, což přeci rozhodně MUSÍ mít dopad na burzovní poučky.

Ale tím neříkám, že typologie pana Kostolanyho neplatí – proto takové ty wannabe experty co vystudovali Youtube investiční akademii platí přesně.

Nevím jak moc je tento typ investování zastoupen. Třeba v Asii ale lidé hodně investují na burzách sami za sebe a teď ty nové aplikace Robinhood, eTorro… . Řekl bych že hráčů je pořád hodně. V kryptu stoprocentně.

A už je to tady🥳 El Salvador bought the dip😃 410 btc👏😂

Potlesk pro Bukeleho.. 🙂

Už je ve ztrátě? Ale uznávám že to má dobře vymyšlené, nakupuje za státní peníze a až ho svrhnou, tak uteče i bitcoinama 😀

Aktualne je priblizne 20 milionov dolarov v minuse. Ked to porovnam s deficitmi rozpoctov Slovenska alebo Ceska za minuly rok tak je to zatial pohodicka.

Tohle je ale deficit navíc. Salvador je jistě zadlužený v USD jako všechny ostatní země v regionu. Z pohledu občanů Salvadoru to není nic moc, stát zadlužený, teď drží bitcony ve ztrátě, a jak jsem říkal – Bukele s nimi zdrhne až nebude prezidentem 😀

To ale srovnáváte deficit státního rozpočtu a deficit tvořený měnovou politikou, což jsou úplně jiné parametry (v ČR jde ekvivalent deficitu/zisku ČNB – poslední roky je ČNB v zisku cca 100 mld. ročně, ale samozřejmě to není skutečný zisk – tím se jen splácí ztráta z dob kurzové fixace)

Ja viem ze porovnavam dve rozdielne veci. Skor som chcel poukazat na to ze aj pre bananovu republiku Salvador nebude 20 milionova strata dovod na defenestraciu vlady.

Salvador nemá vlastní měnu, takže v podstatě zřejmě nemá ani něco jako měnovou politiku. Je rozdíl, kdyby kupoval BTC FED za dolary a nebo nebo ČNB za koruny (které si “natiskla”) a když za dolary kupuje BTC Salvador. Salvador si dolary nenatiskne a proto ani ztráta z případné držby BTC nebude nijak virtuální, ale skutečná. Byť si stejně myslím, že nakonec půjdeme daleko přes kilo (dolarů, ne korun :-)), takže i Bukeleho spekulace vyjdou…

Akorát v té době už nemusí žádný Bukele být. Prezidentování v banánové republice má svá rizika. 🙂

Super článek ale hejlum hráčum můžete tyhle články psát denně a říkat dokola . Sam jste čelil útokům 90% zdejších… před ATH kdy jste jasně zřetelně psal rizika .

Ani teď spousta z nich nepochopila že bylo jedno jestli ATH vyroste na 60k 65k nebo 70k při vzestupu z 4,5k to bylo úplně jedno kde to doleze ale chytří věděli že je to strop a dávno prodávali.

Naopak hejlove začali přesvědčovat že instituce teprve nakupují i když objemy uz hovořily za své.

Ano teď bych to viděl na fazi b2 , ale ta může jit klidne k 20k u btc nikdo to neví tohle ukáže trh . A známkou bude dlouhé tvoření dna. A totálně zdeptany investor a přesvědčování v mediich že je krypto úplně k ničemu.

Ale pokud se podaří obrat , věřím že těch 100k možná i 200k dáme ale bez faze B3 , která tady může být klidně az za rok to nepůjde. Z druhé strany krypto je proti akciim o hodně rychlejší.

Co se týče této fáze da se vydělat na nákupech jen po silných propadech a odrazech . Ale obrat trendu vubec nevidim a analnici ještě o medvědovi ani nemluví takže ještě spousta času.

A tak se tady sešli ti, co si myslí, že budou chytřejší než ostatní, protože se poučili z krizového vývoje ve straně a společnosti a tak čekají na A1 aby nakoupili, jejich strach jim to ovšem nedovolí dřív než zase budeme v A3 :-)).

Tak především ti co nenakoupili na 50k+ jsou na tom zcela jistě lépe než ti co nakoupili a i pokud opravdu nenajdou odvahu a nic nekoupí tak zcela jistě ani nic neprodělají. Stále je nutno počítat i s onou tabuizovanou variantou, což je, že jsme právě byli svědky poslední bull fáze bitcoinu a žádná další už nebude.

Hele a co myslíte, investoval by Kostolany dlouhodobe do kryptomen? A co by si o nich myslel? Víme jak v ucte měl zlaty standard, jak by asi reagoval na všude skloňováne digitální zlato? Já mám pocit, ze se jeho duch při te představě trochu chechta.:)))