Do konce roku zbývá už jen pár dní. Vánoční svátky jsou pro tradery a investory obvykle poklidné, většina makroekonomických údajů a statistik se zveřejňuje až po Novém roce. Stejně tak firemní výsledky, zprávy a výhledy se dozvíme až na konci ledna. Probíhající obchody na finančních trzích souvisejí spíše s daňovými optimalizacemi a marketingem. Investiční fondy se v tomto období vždy snaží zlepšit své výsledky, aby o nich mohly psát do lesklých propagačních brožurek. Na závěr roku se tak uzavírají ziskové pozice, které vylepší roční výkonnost fondu.

Rok 2023 byl přes všechny obavy z restriktivní monetární politiky pro akciové investory velmi výnosný, proto je tentokrát jednoduché uzavírat na konci roku ziskové pozice. Pro drobné investory jde ovšem i přes zdánlivý klid o velmi zajímavé období. Nemusejí totiž své výsledky prezentovat, a mohou tak využít nečekaných poklesů k dokoupení dlouhodobě držených akcií. Proto by si mezi svátky měli najít prostor a sledovat dění na finančním trhu.

6 bilionů dolarů zmizelo během dvou hodin

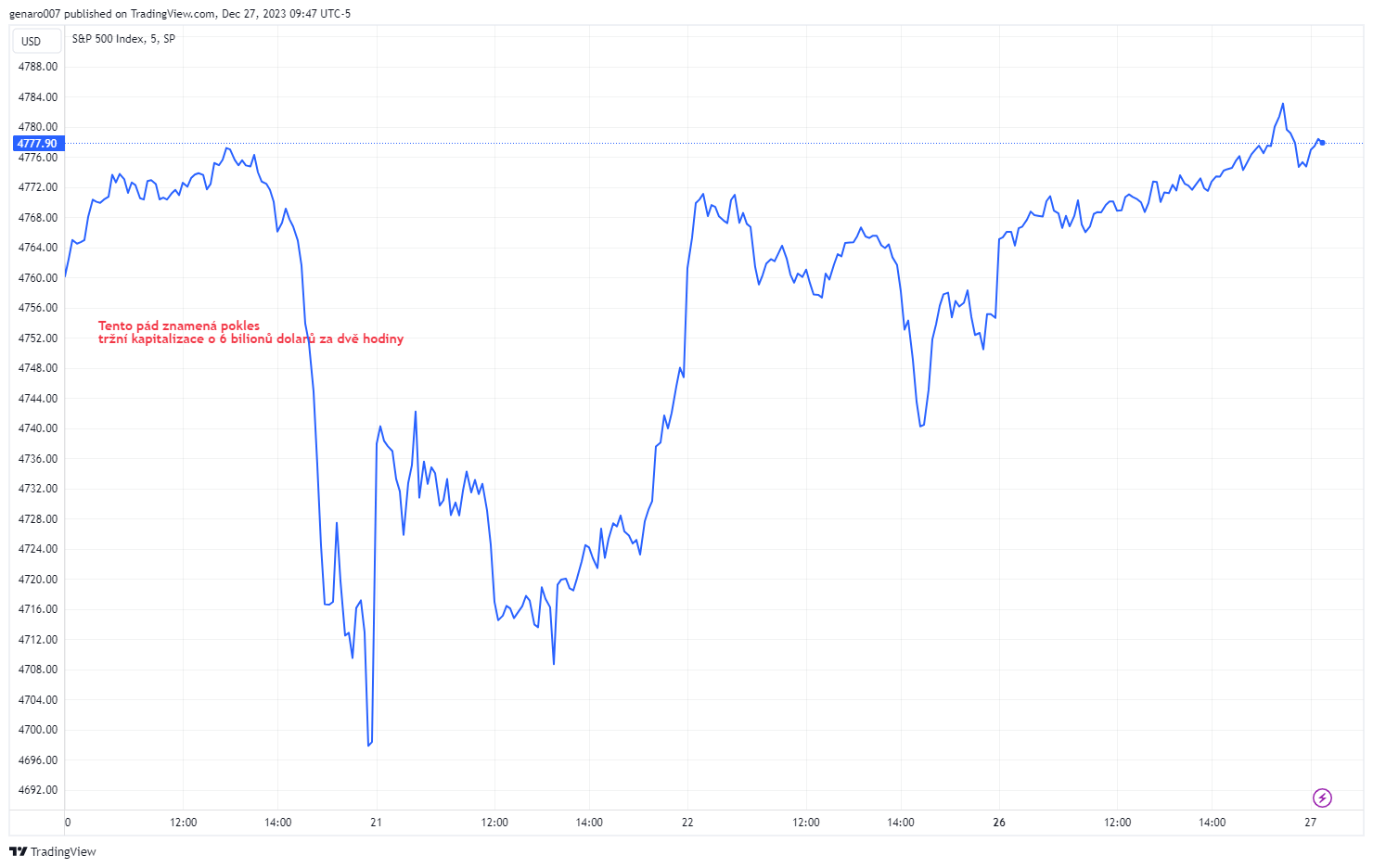

Trhy si ze setrvačnosti užívaly euforie způsobené americkým Fedem, který se sice k ničemu konkrétnímu nezavázal, ovšem finanční trhy si to vyložily jako konec utahování měnových podmínek na americkém dolaru. Vše se zdálo dokonalé, až přišel 20. prosinec. V podstatě z ničeho nic se trhy začaly najednou propadat. Během dvou hodin odepsal index S&P 500 přes 6 bilionů dolarů ze své tržní kapitalizace.

Jen pro představu, jedná se o dvacetkrát větší hodnotu než roční český HDP. Na tuto optiku bychom neměli zapomínat. Bereme dnes jako samozřejmost, že indexy a burzovní valorizace velkých firem dosahují stratosférických čísel, která se však dají vztáhnout právě k HDP.

To ukazuje, že na finančních trzích je dnes stále obrovské množství spekulativně vytvořených hodnot, které neodpovídají reálnému stavu ekonomiky zemí. Už tento jediný fakt ukazuje, v jak veliké spekulativní bublině se dnes nacházíme. Světové trhy se vždy v určitém momentu vrátí k reálné ekonomice, kdy investoři odmítnou dále nakupovat předražené akcie. Právě uvědomění, že trhy nyní počítají s nejlepšími možnými scénáři, je může dovést k větší volatilitě nebo korekci.

Jaké byly důvody nejistoty?

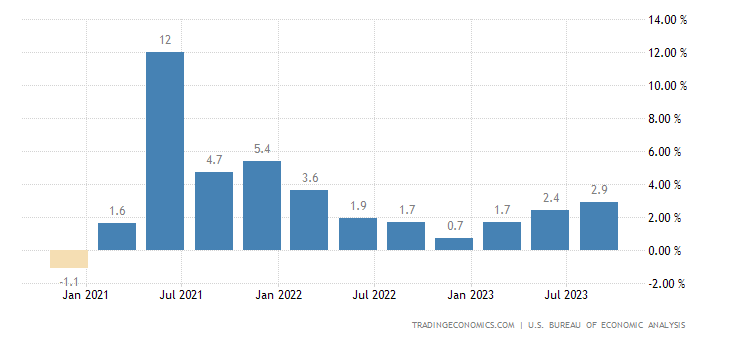

Těch je v současnosti hned několik, zde se ale zaměříme pouze na dva. Zaprvé je tu samozřejmě sázka na měkké přistání, tzn. že se cyklus utahování měnové politiky obejde bez ekonomické recese. Znalci finanční historie často upozorňují, že tento jev nastal v moderní historii americké ekonomiky pouze třikrát a vždy byl doprovázený silným růstem HDP souvisejícím s poválečnou obnovou ve světě. Šlo tedy vždy o situace, které se odehrály ve specifickém kontextu. Za normálních okolností naopak zvedání sazeb vždy skončilo recesí. Trhy dnes berou jako téměř stoprocentní jistotu, že se měkké přistání povede, jakkoliv je to velmi málo pravděpodobný scénář.

Druhý důvod k nejistotě spočívá v tom, že trhy spekulují na několik snížení sazeb v příštím roce. Studenou sprchou pro ně bylo prohlášení šéfa Federálního rezervního systému v New Yorku Johna Williamse, který řekl, že o žádném snižování nemůže být v dohledné době řeč, inflace se nejdřív musí vrátit trvale pod 2 %.

Ve stejném duchu mluvil i šéf atlantského Fedu Raphael Bostic. Ten navzdory aktuálnímu dot plotu považuje za ideální, aby se úrokové sazby v příštím roce snížily pouze dvakrát, přičemž poprvé by se tak mělo stát až ve druhé polovině roku. Pokud by měl Bostic pravdu, čeká nás minimálně půl roku velmi těžkého makroekonomického prostředí. Růst trhů v poslední době, vysvětlovaný nadějí na brzké snížení sazeb, je neopodstatněný. Pro rozuzlení v otázce vývoje sazeb si budeme muset jako vždy počkat na další zasedání Fedu (31. ledna 2024).

Nic není pouze černé

Na druhou stranu je posunutí data snížení sazeb pro trhy dobrou zprávou. K velkému poklesu trhu (tzn. dvoucifernému) totiž dochází průměrně až pět měsíců poté. Pokud se sazby skutečně sníží teprve ve druhé polovině roku 2024, můžeme být svědky obdobného scénáře jako letos. Všichni budou počítat s korekcí, která nemusí přijít, zatímco trhy budou růst. V každém případě skutečný milník v měnové politice Fedu nastane až po prvním snížení. Tento moment bychom neměli propásnout.

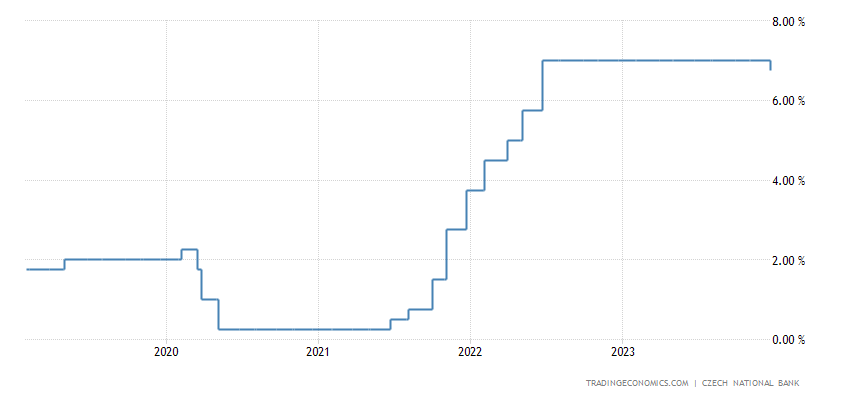

ČNB už otočku provedla

Po delší době se podíváme i na situaci u nás. ČNB jednohlasně odsouhlasila snížení sazeb o 25 bazických bodů. Jde o kosmetický krok, který všichni více či méně předpokládali. Guvernér Aleš Michl o sobě často mluví jako o jestřábovi, avšak zůstává pouze u slov. Když převzal ČNB po Jiřím Rusnokovi, sazby nezvedl, a přitom tu byl prostor pro hned několik hiků.

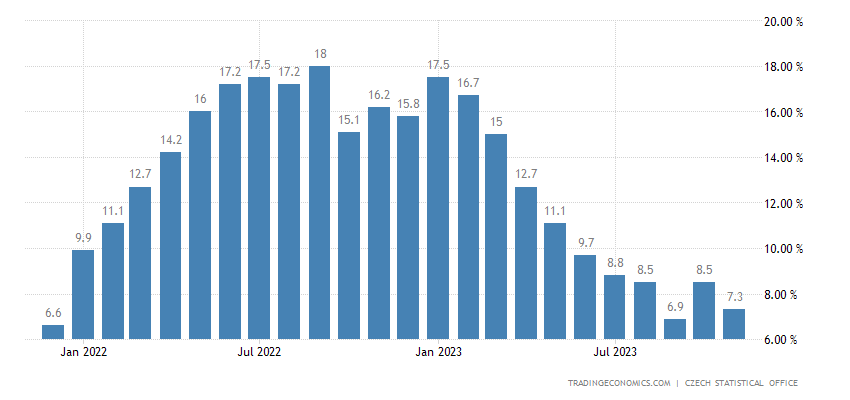

Nyní zavelel ke snížení sazeb. V roce 2022 byla inflace 15,1 %, pro letošek se počítá se zhruba 10 %, přičemž nyní jsou úrokové sazby na 7 %. Z toho vychází, že sazba nebyla ani jednou reálně kladná, stále se víc vyplatilo půjčovat si než šetřit. To není v žádném případě jestřábí přístup. Česká inflace byla typickým příkladem zdanění zejména střadatelů.

Pro ČNB bude hlavolamem lednová inflace. Ta má díky nové srovnávací základně pro její výpočet mechanicky poklesnout, spadnout by měla minimálně o polovinu. Některé modely mluví o tom, že bychom se mohli dokonce dostat pod dvouprocentní inflační cíl. Avšak to by bylo příliš optimistické. Jednak proto, že nás čeká nové přecenění z důvodu zdražení energií, a také kvůli konsolidačnímu balíčku. Ceny v obchodech nepochybně dál porostou, takže inflace může povyskočit na 5 nebo 6 %. Opravdu hodně katastrofický scénář by ji vymrštil nad 7 %, kdy by se ukázalo, že prosincové snížení sazeb byl špatný krok. ČNB by tak předvedla, že jí jsou ekonomická realita a schopnost předvídat vývoj naprosto vzdáleny.

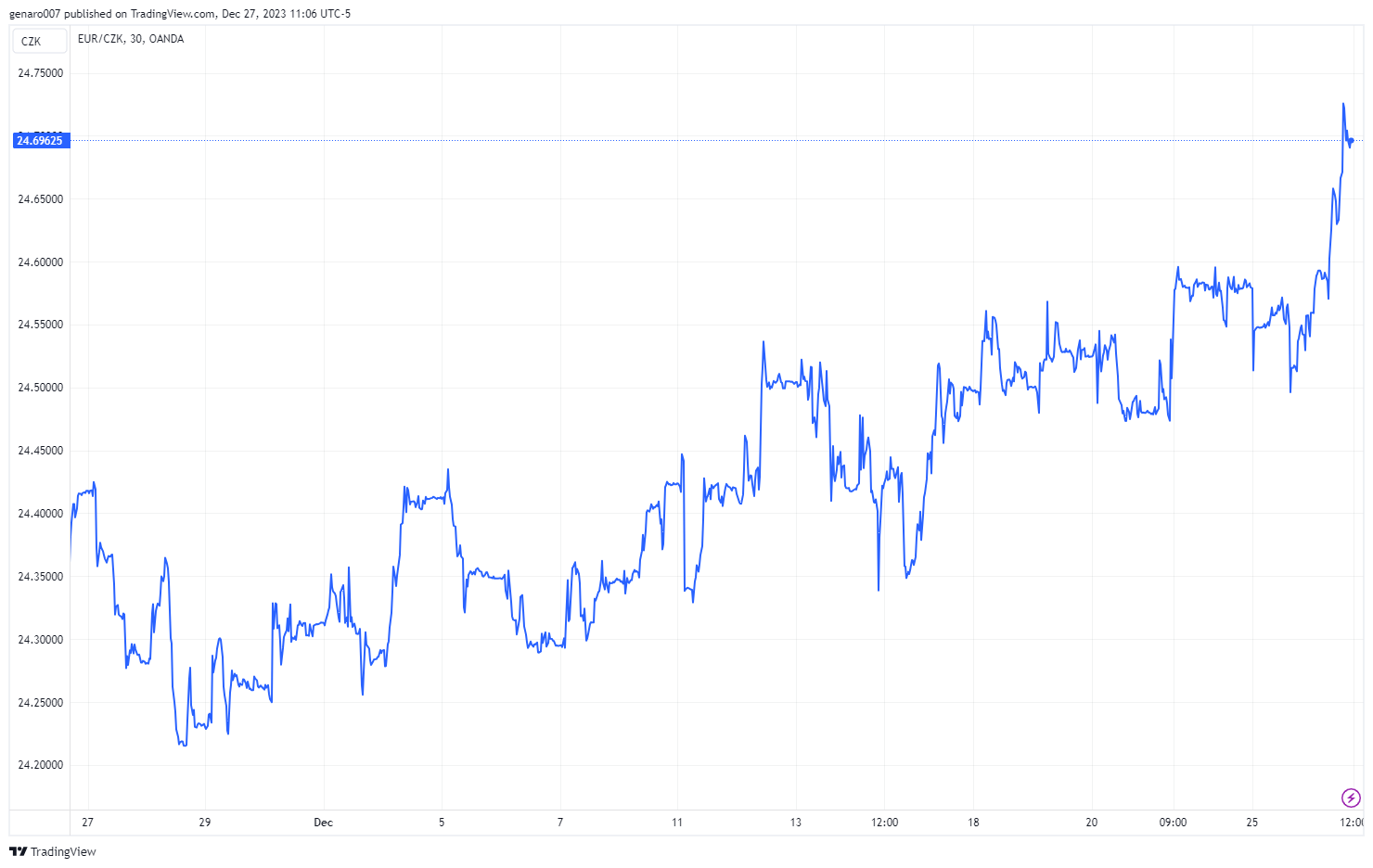

Bude česká koruna oslabovat?

Situace je však ještě složitější. ČNB nemůže dělat politiku bez ohledu na ECB a ta se sazby snižovat nechystá. ČNB si tak nemůže dovolit sazby výrazně zkrotit, protože by to v důsledku způsobilo velké oslabení koruny. Může se tak ocitnout v situaci, kdy bude dusit českou ekonomiku, aby koruna příliš neoslabila vůči euru. Bohužel si myslím, že ČNB nevede nijak osvícenou měnovou politiku a vzhledem k ekonomickým kompetencím české vlády prostor k posílení koruny nevidím. Čtenáři Kryptomagazínu by tak měli v příštím roce počítat s jejím dalším oslabením a tomu přizpůsobit svou investiční strategii.

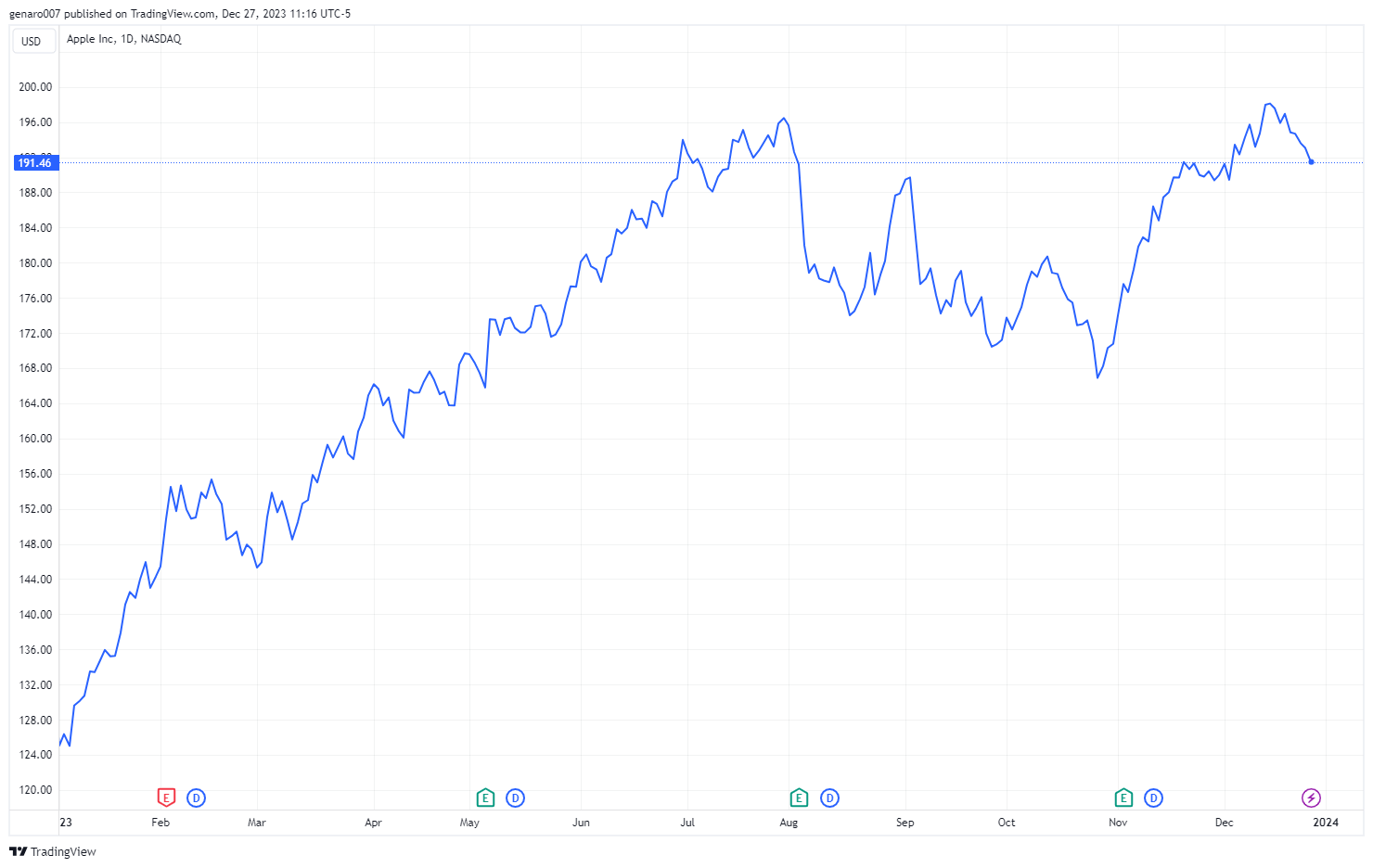

Akcie Apple nic nezastaví

V minulé Lupě jste se mohli dozvědět, že akcie Apple jsou znovu na svých maximech, aniž by reagovaly na nějakou opravdu zásadní zprávu. Jde o ukázkový příklad toho, jak dnes trh funguje. Na dobré zprávy reaguje růstem a špatné ignoruje. Těsně před Vánocemi Apple oznámil, že z prodeje stahuje hodinky Apple Watch Series 9 a Apple Watch Ultra 2. Důvodem je nevyřešená situace okolo patentu snímače kyslíku v krvi, který má společnost Masimo.

Prodej chytrých hodinek tvoří u Apple okolo 10 % tržeb. Stažení nejlepších modelů před Vánocemi bude znamenat ztrátu, která se jistě projeví v celoročních výsledcích. Za normálních okolností by člověk očekával pokles minimálně v řádu jednotek procent. Akcie Apple však po zveřejnění této opravdu nepříznivé zprávy reagovaly poklesem 0,7 %, čili pohybem naprosto zanedbatelným. Ti, kdo si dnes tyto akcie pořizují, je nekupují pro obchodní výsledky společnosti, ale proto, že Apple stále roste, stejně jako dalších šest největších technologických firem. Dokud budou investoři na tuto hru přistupovat, bude se zdát, že je vše v pořádku.

Na světových indexech převládala červená barva

Zaváhání trhu ze 20. prosince se projevilo na celkovém obchodování. Růstová vánoční rallye se prakticky přerušila. Na čínských burzách se jen prohlubují systémové problémy, o kterých píšu dlouhodobě. Burza v Šanghaji ztratila 1,14 %, hongkongský index Hang Seng odepsal rovné 1 %. Japonská burza v Tokiu zůstala v zelených číslech, ale velká sláva to nebyla, vyrostla jen o 0,26 %.

V Evropě výrazněji stoupla pouze londýnská burza, kdy index FTSE 100 přidal 0,78 %. Francouzský CAC přešlapoval na místě s lehkou ztrátou 0,08 %, německý Dax pak odepsal 0,23 %.

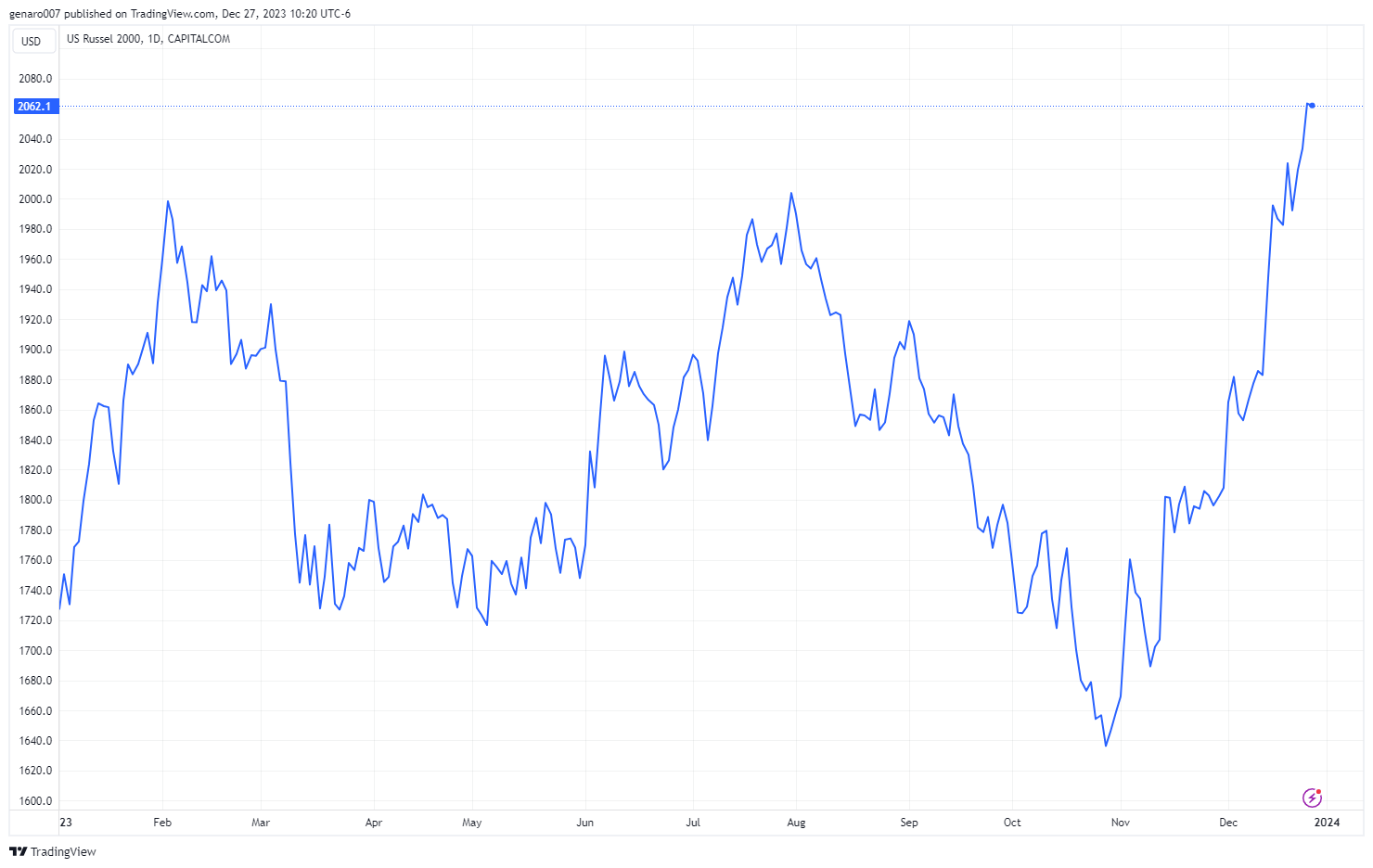

V zámoří trhy oslabovaly, s výjimkou indexu Russell 2000, který vyrostl solidně o 2,58 %. To potvrzuje, že investoři se začali dívat po menších, velmi levných amerických firmách, kterým snížení úrokových sazeb prospěje. Tyto společnosti dostaly za poslední dva roky pořádně na frak, kdy investoři směřovali většinu svých prostředků do sedmi největších technologických firem. Průmyslový Dow Jones zaznamenal ztrátu 0,46 %, technologický Nasdaq klesl o 0,07 % a index S&P 500 o 0,29 %.

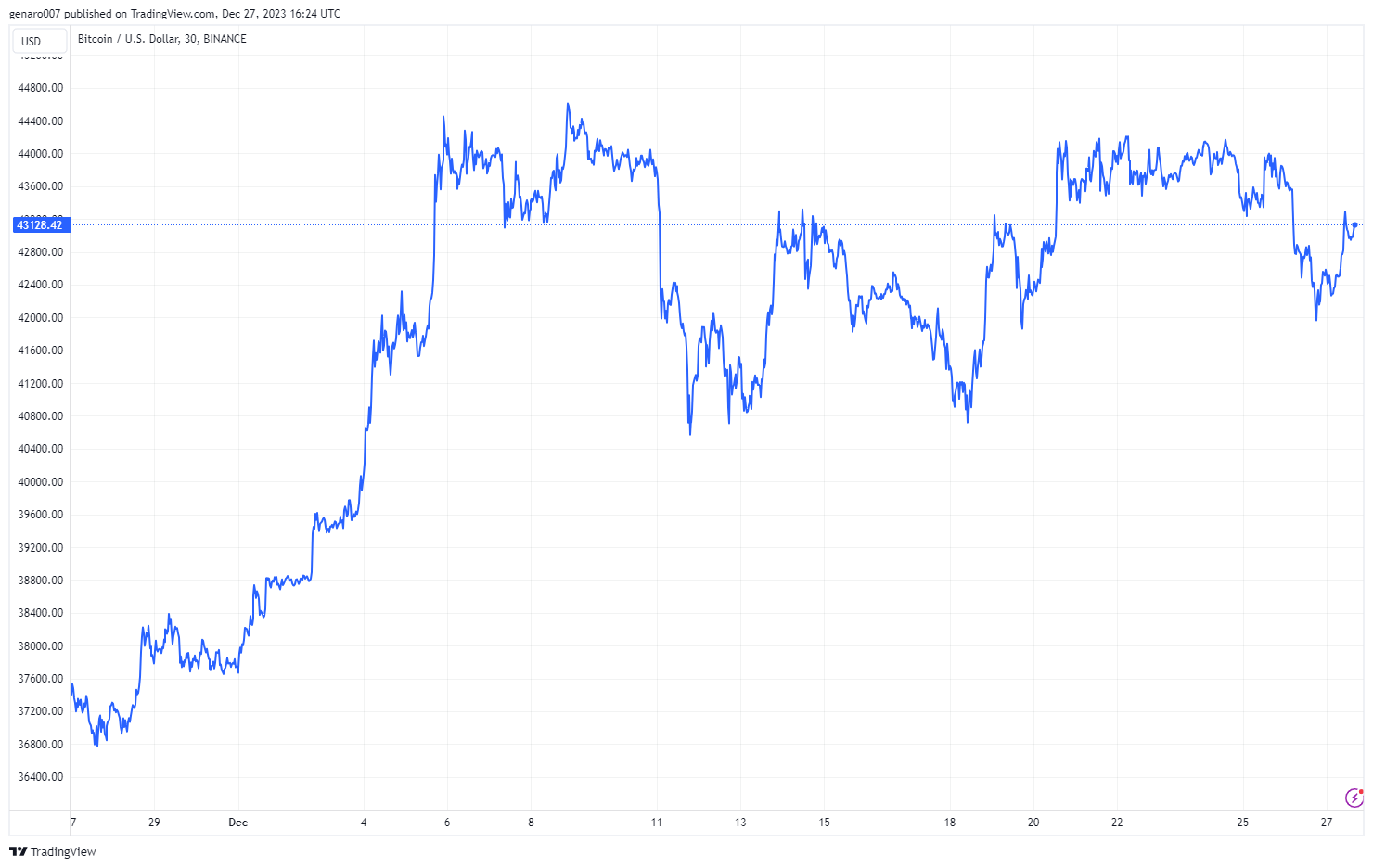

Bitcoin oslabuje, Solana září

V době psaní článku cena bitcoinu za týden ztratila přes 2,73 %. Tento pohyb mohla způsobit skutečnost, že přes Vánoce nebyl investorský zájem o bitcoin velký. Ze zpráv okolo nejžádanější kryptoměny mě překvapilo zavedení možnosti používat ji při oficiálních transakcích v Argentině. Zcela to odpovídá filozofii současného argentinského prezidenta Javiera Mileie, který prohlásil, že „bitcoin je přirozenou reakcí proti podvodníkům z centrální banky“. Tento krok by měl být jedním z mnoha opatření, které mají Argentině pomoci zvládnout inflaci ve výši 160 % za rok.

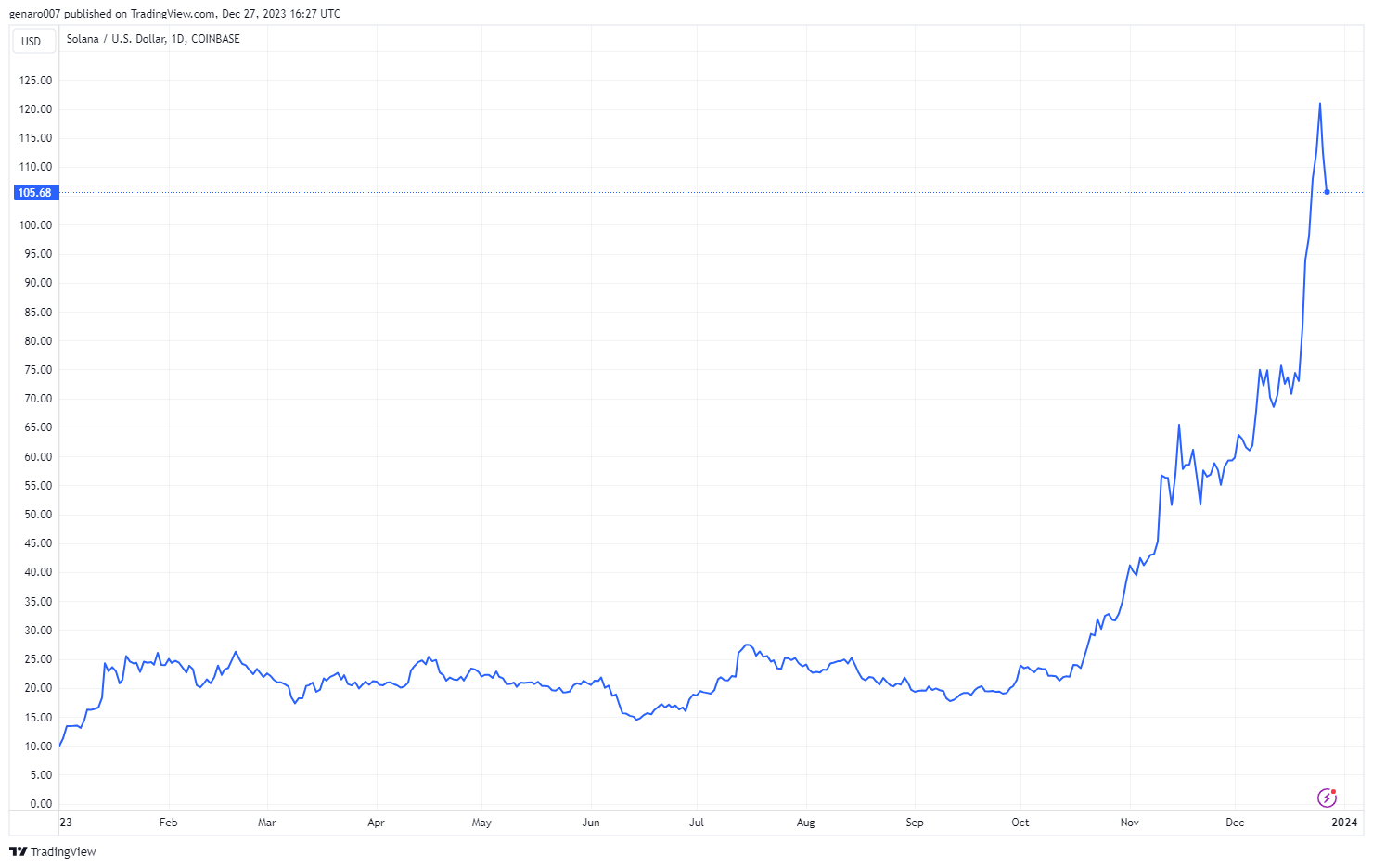

Vedle bitcoinu se v závěru letoška probudila i další kryptoměna, Solana, jež za pouhý týden přidala přes 50 %. V poslední době zaznamenala hned několik velkých nákupů. Přesné důvody těchto pohybů nejsou známé, ale zvyšují jak cenu, tak popularitu této kryptoměny. Právě na sociálních sítích je zájem dobře měřitelný. Jedná se o příslib, že můžeme zažít další posilování. Růst Solany i ostatních kryptoměn jen potvrzuje pravidlo, že pokud se daří bitcoinu, růst se projeví i na ostatních menších kryptoměnách.

Závěr: Rok 2024 bude zásadní

Do konce roku žádná klíčová makroekonomická data nepřijdou, obchodování se bude řídit samospádem. Čas mezi svátky tak můžeme využít k vytváření vhodné investiční strategie na příští rok. Kde začít?

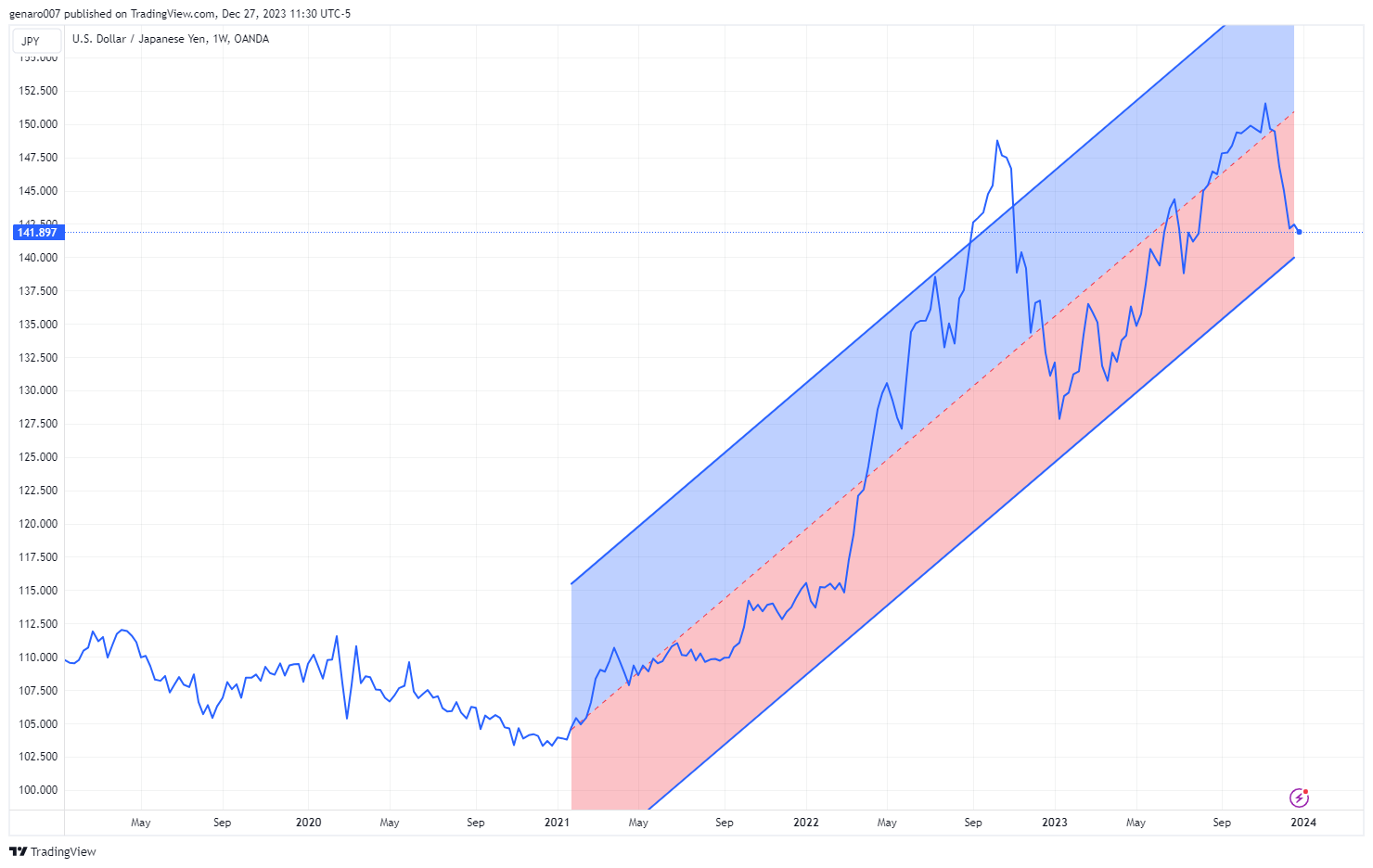

Jelikož je už nyní zřejmé, že každá centrální banka zvolí ohledně snižování sazeb jinou strategii, bude zásadním problémem roku 2024 měnové riziko. Českou korunu čeká složitý čas. Americký dolar letos oslaboval, už nebyl jasným vítězem jako loni. Rok 2024 nebude pro dolar jednoznačný, vše bude samozřejmě záviset na měnové politice amerického Fedu. Kterou měnu tedy může čekat dobrá budoucnost?

Můj osobní názor je, že japonský jen nyní dosahuje svého dna a po třech letech oslabování by se od něj mohl odrazit. Tomu by mohlo dopomoci rozhodnutí japonské centrální banky ukončit období negativních úrokových sazeb. A co vy, jaká je podle vás nejvhodnější měna k omezení měnového rizika pro rok 2024?

Prozkoumejte ETF na platformě XTB

👍🏻