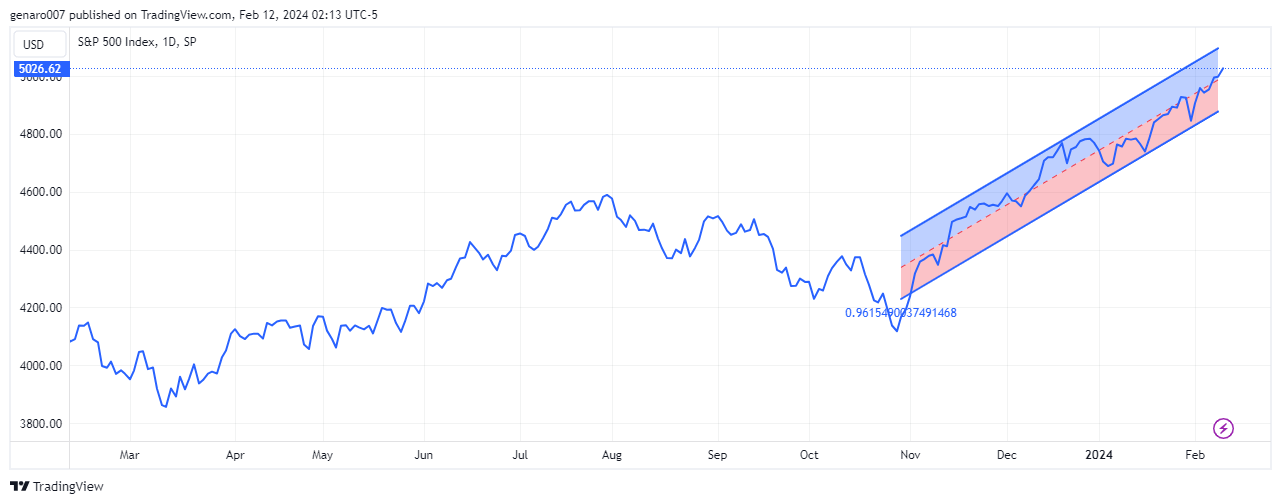

Index S&P 500 zaznamenal překonání psychologické hranice 5000 bodů. Někteří analytici předvídali, že půjde-li vše dobře, mohl by index na tuto hranici dosáhnout na konci letošního roku. Ve skutečnosti potřeboval pouze šest týdnů. Dotyčná událost je jen důsledkem posledních 14 týdnů na burze, z nichž pouze dva nebyly pro tento index růstové. Jestli toto není investiční bublina, pak jsme objevili tajemství věčného růstu za pomoci umělé inteligence.

Trhy nyní vykazují zajímavou vlastnost. Cokoliv se stane, je využito k dalšímu růstu. Sice nyní trhy již mají problém s růstem, protože jen těžko si dokážeme představit co by se ještě muselo stát, aby trhy znovu našli další důvod pro růst. Všechno je vnímáno obrovsky pozitivně, a to bez ohledu na výši sazeb a geopolitické napětí ve světě. I kdyby na trhy přišla menší korekce, byla by to jen známka toho, že tento růst je zdravý. Zatím to vypadá tak, že ať se děje, co se děje, trhy budou růst.

Powell nevidí nutnost snižovat rychle sazby

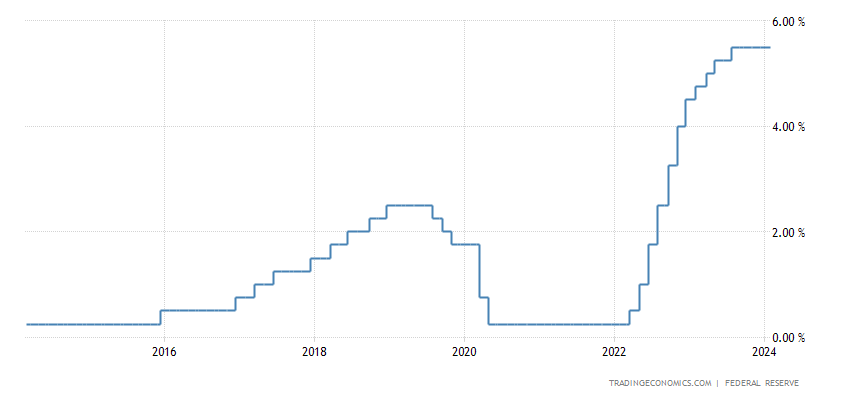

Překvapivé je právě to, že současný růst trhů začal akcelerovat po prosincovém zasedání Fedu, kdy bylo nepřímo oznámeno, že sazby dosáhly maximální výše. Trhy tuto informaci pochopily tak, že co nejdříve začne proces jejich snižování. Na posledním zasedání Fedu se tak ovšem nestalo. Jerome Powell navíc oznámil, že tento krok zatím není na stole.

Šéf Fedu vystoupil uplynulý týden v televizi CNBC, kde prakticky pohřbil naděje, že by Fed snížil sazby na zasedání v březnu. Americký pracovní trh je podle něj stále velmi dobrý, proto opravdu není důvod sazby snižovat.

V poslední době se samozřejmě objevují zprávy, že se na obzoru rýsuje nová bankovní krize vázaná na komerční nemovitosti. Powell o této možnosti ví a prohlašuje, že i kdyby banky musely odepisovat nesplacené úvěry, mohou se spolehnout na Fed, že jim pomůže. Chápu, že jednou z hlavních rolí šéfa americké centrální banky je trhy uklidnit a posilovat důvěru v současný systém. Ovšem vydat bankám prakticky bianco šek mi přijde nerozvážné. Ale na to jsme si již zvykli. Banky patří k zvláštnímu sektoru podnikání, který se nemusí bát, že by zkrachoval, protože jim politici a centrální banka vždy přijdou na pomoc. Ani v případě další bankovní krize to nebude jiné.

Geopolitické riziko

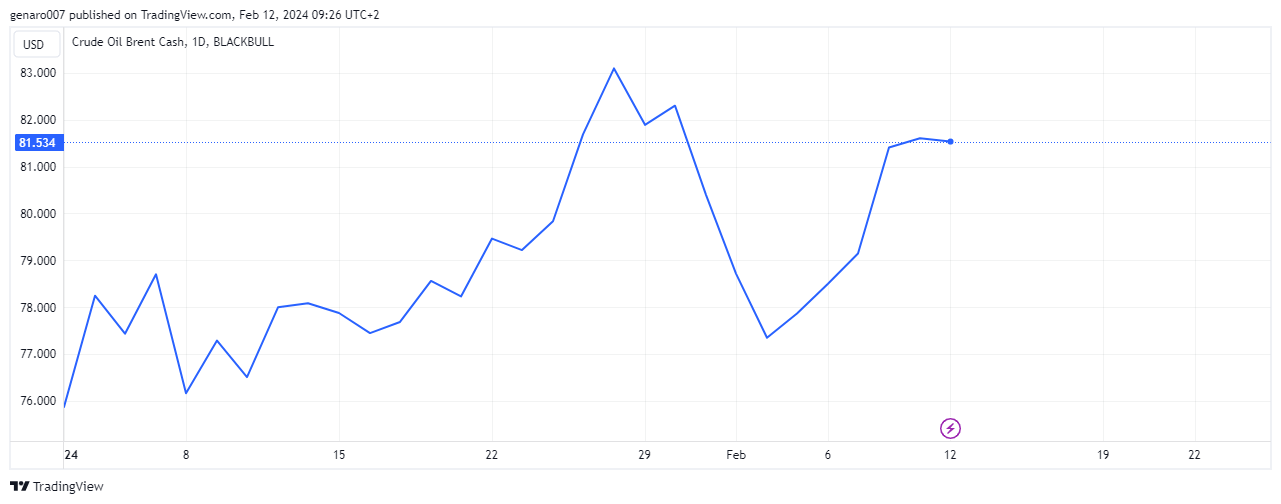

Jelikož pro Powella bankovní krize není skutečným nebezpečím, považuje za jediné opravdové riziko geopolitiku. Zde lze krásně vidět limit centrálních bank, které dokážou pro záchranu systému emitovat obrovské množství peněz, ovšem „tisknout“ ropu ještě neumí. Právě to představuje pro dnešní svět velké riziko. Těžko si představit, do jakých výšin by se ceny ropy vyšplhaly v případě útoku USA na Írán.

Stejně tak bychom neměli brát na lehkou váhu prohlášení indického ministra Hardeep Singh Pur, který tvrdil, že v případě bojkotu indické ropy, který je ve skutečnosti ruská, by ceny hned vystřelily nad 150 dolarů za barel. Což by automaticky zavdalo příčinu k restriktivní měnové politice, neboť by se znovu roztočila inflační kola.

Falešní jestřábi z ČNB

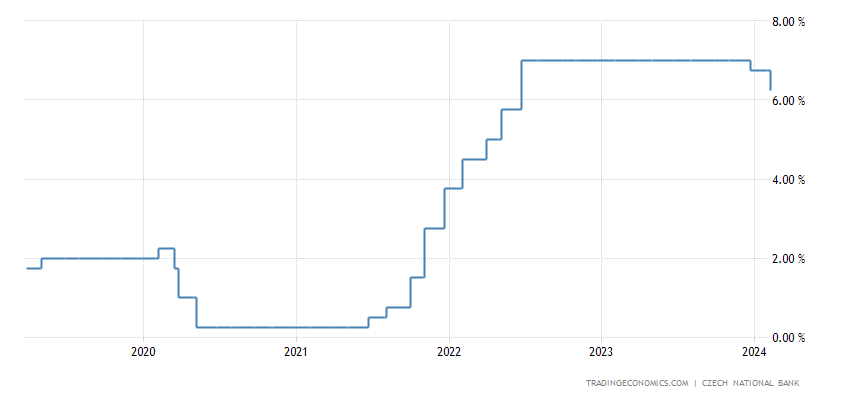

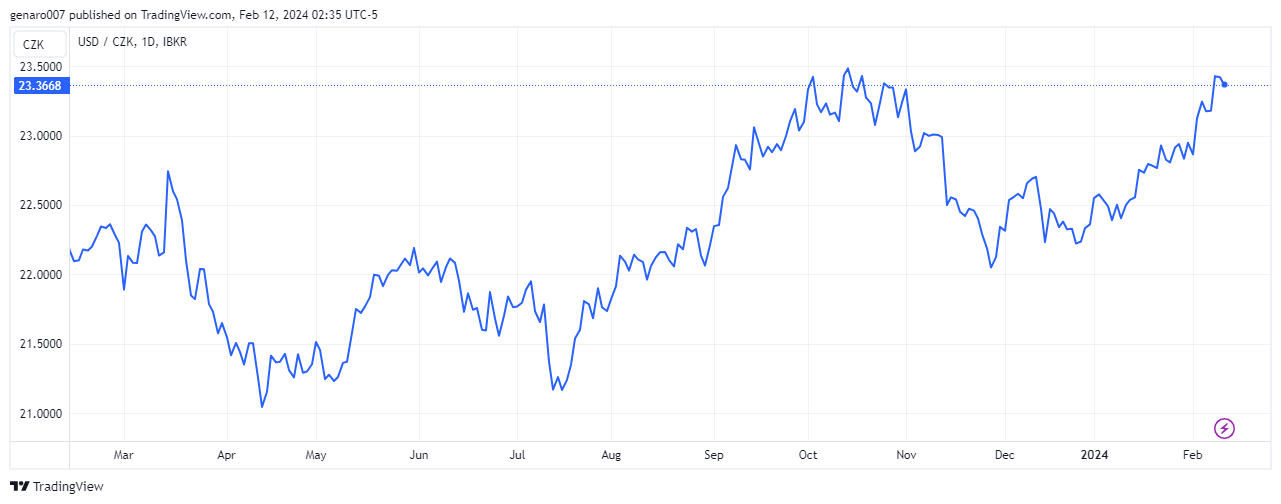

Tuzemská ČNB měla uplynulý týden zasedání. Navzdory nedávným výrokům jejího guvernéra Aleše Michla o tom, že je jestřáb, předvedla rada ČNB znovu opak. Trhy překvapila novým snížením sazeb o 50 bazických bodů, přičemž se očekávalo snížení jen poloviční. Sazby tedy teď dosahují úrovně 6,25 %.

Překvapení to bylo hned z několika důvodů, a to i pokud odhlédneme od onoho jestřábího prohlášení. V polovině února se dozvíme čísla lednové inflace. Přestože se očekává, že (vzhledem k změně výpočtu, který bude mít už vyšší srovnávací základnu) bude její hodnota blízko ke 3 %, bylo by od ČNB rozvážnější ubrat pouze 25 bazických bodů. Zatím ještě není kam spěchat.

Druhým důvodem, proč je to překvapující, je právě celosvětový kontext. Fed v březnu s největší pravděpodobností sazby nesníží. Budeme si muset počkat na květnové nebo až červnové zasedání. Těžko si lze představit, že ECB Fed nějak výrazně předběhne a začne sazby snižovat dříve a rychleji. Ani v Evropě se s tím nepospíchá. Výjimkou je sice Maďarsko, jenomže to má v současnosti desetiprocentní úrokové sazby, čili o mnoho vyšší než ČNB. Nesmíme ani zapomenout, že maďarská inflace byla již v prosinci 3,8 %. Polská centrální banka zasedala jen několik dní před ČNB a nechala své sazby beze změny na 5,75 %, tedy velmi blízko těm českým.

Proč je rozhodnutí ČNB chybné?

Na tiskové konferenci vyšlo najevo, že jeden z členů ČNB dokonce hlasoval pro snížení o 75 bazických bodů. Jelikož se na dalším zasedání budou sazby znovu snižovat, je už nyní jasné, že debata se povede kolem toho, zda o 50, nebo právě 75 bazických bodů. Podle mého osobního názoru dělá ČNB znovu špatnou měnovou politiku. První Michlovou chybou bylo zastavení procesu utahování měnové politiky a nyní je tu druhá v podobě rychlého snižování sazeb. Proč je to chyba?

Prvním důvodem je oslabování koruny, které začalo již před zasedáním a po něm nabralo ještě na síle. Jde o logický důsledek. Jak jsme si již řekli, americký Fed sazby snižovat nebude. Tím pádem nás čekají minimálně tři až čtyři měsíce oslabování české koruny, což může být pro čtenáře Kryptomagazínu vítaná spekulace. Tento krok je samozřejmě inflační. Je otázkou, zda ČNB nebude muset ve prospěch koruny intervenovat, kdyby vůči euru oslabila na 26 Kč a více.

Druhý důvod, proč je to chyba, představuje český nemovitostní trh. Hned po oznámení rozhodnutí ČNB se všichni developeři a realitní kanceláře zaradovaly. Prostor pro další růst cen je otevřený. ČNB je tak v dost schizofrenní situaci, když ve svých zprávách sama hovoří o nebezpečí bubliny na tuzemském realitním trhu, jejž sama považuje nafouknutý o 60 %. V jejím zájmu by tak mělo být tuto bublinu spíš propíchnout, než ji živit. Nové hypotéky budou znamenat nové peníze do oběhu, a tudíž znovu silný inflační tlak.

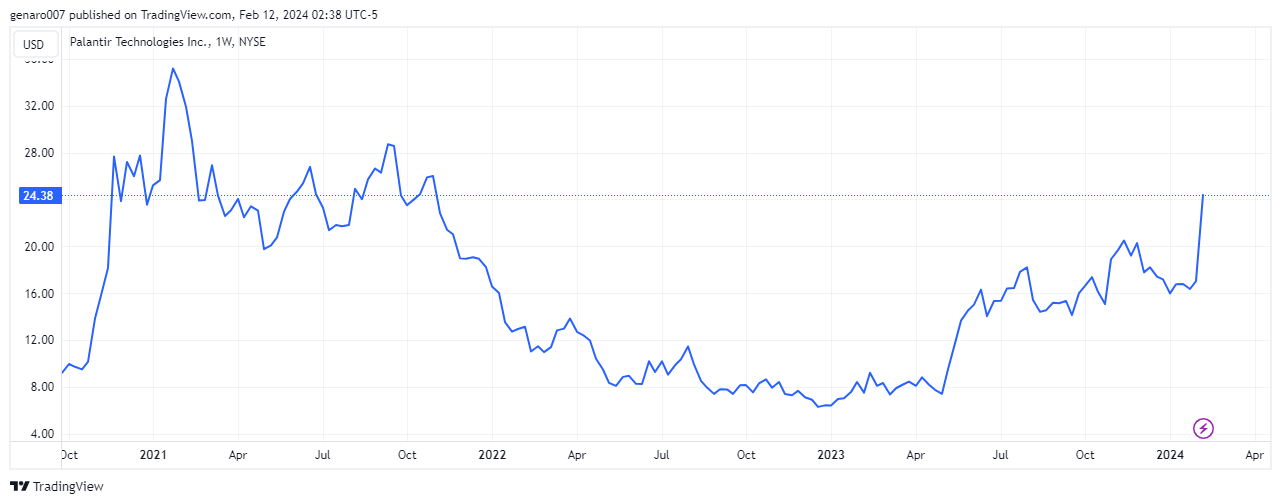

Akcie Palantir prudce roste

Výsledková sezona v USA opět ukázala, že hlavním motorem růstu zůstává umělá inteligence. Své hospodaření za rok 2023 odtajnila společnost Palantir. Její akcie zažila po vstupu na burzu propad, a to hlavně kvůli vydávání velkých objemů nových akcií. Společnost sice rychle rostla, ale ziskovost celého podniku byla plánována až na období 2025-2026.

Minulý rok však Palantir překvapil a dosáhl čistého zisku ve výši jednoho centu na akcii. Předběžné naplnění cíle vyvolalo opětovný návrat investorského zájmu. Šlo sice o první zisk, kterému pomohly účetní operace, ale od té doby tržby rostou.

Společnost se sídlem v Denveru měla za celý rok čistý zisk 210 milionů dolarů, oproti očekávaným 195 milionům. Roční tržby vzrostly na 2,2 miliardy dolarů, což představuje meziroční nárůst o slibných 17 %. Také budoucnost vypadá pro Palantir více než slibně.

Jeho CEO Alex Karp na tiskové konferenci potvrdil, že Palantir čelí explozi poptávky po svých službách. Zejména pak z vládních agentur, jako jsou CIA, FBI, NSA či americká armáda. Největší zájem je o AIP (Artificial Intelligence Platform), což je pokročilý jazykový model určený pro soukromé sítě. Orientace na americký silový sektor má však neblahý důsledek pro zaměstnance Palantiru v Evropě, zejména v Německu a ve Francii. Jelikož hlavní klienti podléhají vojenskému utajení, musí se evropští zaměstnanci sbalit a odejít do USA, nebo se s firmou rozloučit.

Prozkoumejte ETF na platformě XTB

Další polovodičové šílenství

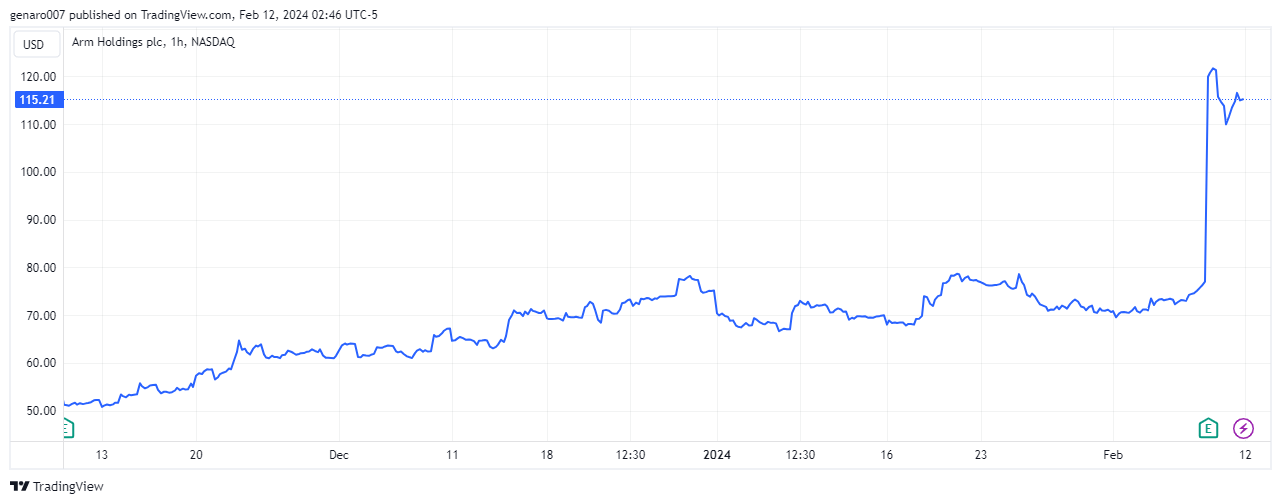

Palantir nebyl jediný, kdo zažil strmý růst. Akcie společnosti Arm Holding za pouhý den vystřelily o 50 %. Jsou za tím samozřejmě dobré výsledky a hlavně velmi pozitivní výhled do budoucnosti. Arm Holding za poslední čtvrtletí 2023 dosáhl tržeb 824 milionů dolarů. Očekávání při tom byla 760 milionů. Přestože tedy skutečná čísla vypadala výrazně lépe, tak silný růst akcie to nevysvětluje.

Analytici ocenili především stoupající trajektorii nových objednávek. Nadějí do budoucna je projekt rozšíření umělé inteligence do smartphonů, které budou potřebovat čipové vybavení. O ně se postará právě Arm Holding. Společnost chce dosáhnout v prvním čtvrtletí 2024 tržeb mezi 850 až 900 miliony dolarů.

Akcie Arm Holding vstoupila na burzu v říjnu 2023. Nejočekávanější IPO v loňském roce bylo několikrát odloženo. Už při úpisu se diskutovalo o tom, zda cena 50 dolarů za jednu akcii není vzhledem k fundamentům společnosti příliš. Klasický ukazatel PE ratio se pohyboval okolo 350, nyní po závratném růstu dosáhl hodnoty 1530. Což z pohledu fundamentů nemá prakticky smysl. Společnost bude jistě v dalších letech růst, ovšem i kdyby se jí podařilo obrat zdvojnásobit, což se jí nedaří ani teď, pak by ani to vysoké PE ratio nevysvětlovalo.

Proč kupovat pořád ještě technologické akcie?

Začínám se čím dál víc domnívat, že vysoké ohodnocení společností jako Nvidia, Palantir nebo AMD je založeno na logice „bezpečného“ přístavu. Svět se v následujících pěti letech promění k nepoznání. Rozšíření umělé inteligence změní kompletně fungování firem. Může se stát, že se velká část z nich dostane do potíží anebo bude rovnou nadbytečná.

Stejná logika bude platit i pro pracovní trh. Jedinou jistotou jsou nyní technologické firmy. Ani ne tak v tom, že bude jejich cena nadále růst, ale že budou mít za pět let nějakou cenu. A do čeho jiného tedy investovat, než do toho, co už dva roky funguje neskutečně dobře? Bublina na umělé inteligenci může růst ještě dlouho.

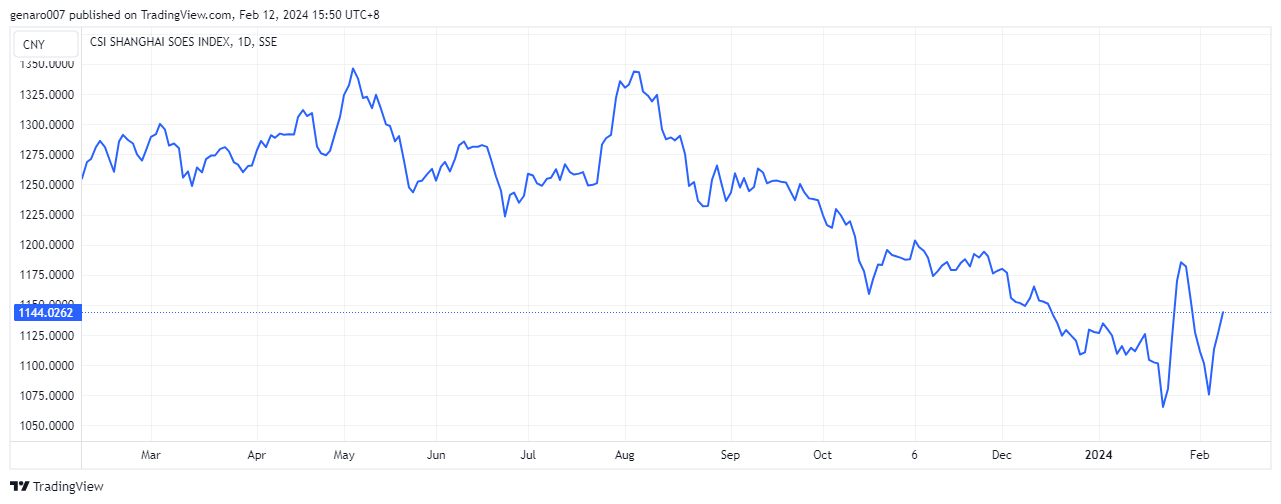

Čínské indexy konečně rostly

V Číně se slavil příchod nového lunárního roku, který patří dřevěnému draku. Rok draka znamená návrat k prosperitě. Čínské burze ovšem nepomohl lunární kalendář, ale spekulace, že vláda připravuje velký záchranný program domácí ekonomiky. Na tuto případnou změnu vládní politiky zareagovaly asijské trhy velmi pozitivně.

Burza v Šanghaji vzrostla o 4,97 %, hongkongský Hang Seng jen o 1,37 %. Rozdíl je způsobený tím, že vláda bude primárně řešit domácí trh. Na burze v Hongkongu jsou především čínské společnosti, které exportují do celého světa. Japonský Nikkei pak vzrostl o 2,04 %.

Z evropských burz uzavřel týden v zelených číslech francouzský CAC 40, když přidal 0,73 %. Německý DAX zůstal téměř na nule se ziskem 0,05 %. Londýnská burza jako vždy oslabovala, o 0,56 %.

V zámoří byl nejvíc sledovaným indexem S&P 500, který se přehoupl přes psychologickou hranici 5000 bodů. K tomuto výkonu mu stačil týdenní růst na úrovni 1,37 %. Lépe na tom byl technologický Nasdaq, kterému svědčí zájem investorů o umělou inteligenci – za týden přidal 2,31 %. Naopak průmyslový Dow Jones si bude muset počkat na nový ekonomický cyklus, vyrostl jen kosmeticky o 0,04 %.

Bitcoin na měsíčních maximech

Jak jsem psal v předchozích Lupách, bitcoin si vytvořil relativně silný support okolo 43 000 dolarů. Jeho udržení mu dalo stabilní základnu od které se mohl odrazit. Tak silný skok dopředu ovšem čekal jen málokdo. Bitcoin v době psaní článku posílil o 11,65 % za pouhý týden. Jaká jsou možná vysvětlení?

Narazil jsem na dvě. První se opírá o růst apetitu pro rizikové aktiva. Investoři v poslední době znovu ukazují, že se vysokých úrokových sazeb nebojí. Proč tedy neinvestovat do bitcoinu? Druhé možné vysvětlení je úspěch bitcoinového ETF. Společnost Bitmex oznámila, že jen na její platformě nakoupili minulý čtvrtek zájemci 9260 bitcoinů, tedy něco za 400 milionů dolarů. Po spekulacích souvisejících se spuštěním bitcoinového ETF se na trh znovu vrací velcí hráči. A to je pro bitcoin vždy pozitivní.

Závěr: Jak dopadne kontradikce mezi dluhopisy a akciemi?

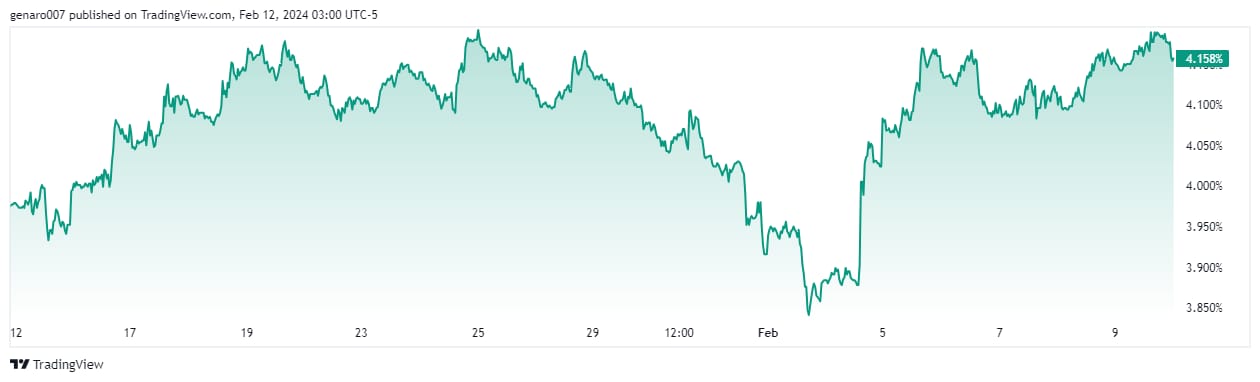

O tom, že jsou americké akciové trhy na maximech, se nyní píše často. Méně však už o tom, že jsme také svědky růstu výnosů na amerických dluhopisech. Od posledního zasedání Fedu znovu stouply na relativně atraktivní hodnoty. To je kontradiktorní, protože dluhopisový a akciový trh jsou spojené nádoby. Když rostou výnosy na dluhopise, odchylují se rozumní investoři od riskantních a rizikových akcií k bezpečným dluhopisům. Nyní jsme svědky toho, že rostou výnosy na dluhopisech i cena akcií.

Bude zajímavé pozorovat, kdo vyhraje. Sledovat v příštích týdnech výnosy na amerických dluhopisech tak bude nesmírně zajímavé.

Akciím může v tomto boji o přízeň investorů pomoci výsledková sezona. I tento týden budou publikovat zajímavé firmy jako například Coca-Cola, Airbnb, Cisco, Kraft Heinz, Airbus a PPL.

Prozkoumejte akcie na platformě XTB