Tato výsledková sezona amerického akciového trhu je jednou z nejzajímavějších, které jsem od svých začátků na burze v roce 2012 zažil. Americký Fed začal s utahováním sazeb v březnu 2022. Pak následovala velká série pravidelných hiků, která byla velmi rychlá a sazby rychle vystoupaly na současnou úroveň 5,5 %. Učebnice klasické ekonomie tvrdily, že zvedání úrokových sazeb se projeví za 12 až 18 měsíců. Jelikož od začátku procesu je to skoro 23 měsíců, efekt sazeb by se měl projevovat.

Samozřejmě je zde námitka kde zvolit počáteční bod. Je pravda, že sazby se začaly zvedat v březnu 2022, ale šly z velmi nízkých úrovní. Výše restriktivní úrovně je předmětem debat mnohých komentátorů.

Jisté však je, že se efekt zvýšených sazeb ještě neprojevil v plné své síle. To mimochodem opakuje velmi často Jerome Powell ve svých tiskových konferencích. Má pravdu v tom, že hlavní ekonomické ukazatele, jako americké HDP a míra nezaměstnanosti, zatím nevykazují nějaké silné pohyby, které by bylo možné připsat vysokým úrokovým sazbám. To však neznamená, že efekt zvýšených sazeb neexistuje. Úroky na hypotékách i spotřebních úvěrech vzrostly. Spotřebitelé jsou donuceni své chování měnit.

Kontext výsledkové sezony akciového trhu

Celý proces utahování měnové politiky má navíc hned několik protichůdných sil, které ztěžují interpretaci účinku celého procesu zvedán sazeb. Akciové trhy jsou na maximálních úrovních, a to i přes výnosy dluhopisového trhu. Tento jev se dá vysvětlit pouze umělou inteligencí, která žene dopředu největších sedm firem. Skupina Magnificent 7 zastiňuje svým výkonem všechny ostatní firmy. Dává pocit, že vše je v pořádku. Bohužel, to je do jisté míry pouze iluze. Když se podíváme podrobněji, zjistíme, že ne všem firmám se daří. Navíc přijímání výsledků ze strany investorů je víc než rozporuplné.

Dalším probléme je vysoký deficit státních rozpočtů v čele s USA. Deficit amerického rozpočtu je pro tento rok odhadován na 7 % HDP. Růst ekonomiky je tažen vysokým zadlužování státu, firem i obyvatel. Zatím to funguje dobře, ale začínají se objevovat první trhliny.

Posledním faktorem je cena ropy. Ropa Brent se pohybuje okolo 80 dolarů za barel. Cena energií včetně ropy ovlivňuje prakticky chod veškerých firem. V nadneseném významu můžeme říct, že ekonomika není nic jiného než přetvořená energie.

Paradoxem celé situace je, že vysoké ceny energií nejméně trápí technologické firmy, zatímco většina jiných klasických odvětví trpí vysokými náklady. Pojďme se podívat na jednotlivé firmy, které mne zaujaly během výsledkové sezony za čtvrté čtvrtletí 2023.

Akcie TSMC zpět na cestě k růstu

První firmou, kde začneme naše putování, je taiwanský výrobce polovodičových čipů. Rok 2023 byl pro TSMC komplikovaný hlavně z geopolitického hlediska. Sankce USA na vývoz určitých pokročilých čipů vytváří u TSMC tlak a obavy. Případné vyostření konfliktu mezi USA a Čínou by ohrozilo celou výrobu a dodávky čipů do světa.

TSMC je jedničkou na trhu ve výrobě čipů, proto nám výsledky lídra v tomto dávají jasnou představu o poptávce polovodičů ve světě. Za rok 2023 celkové tržby poklesly o 9 %, ale rok 2024 má znamenat nárůst tržeb o 20 %. TSMC odhaduje, že celý sektor bude růst o 10 %. Umělá inteligence tak velmi dobře nahradí poptávku za skomírající sektor osobních počítačů a smartphonů.

I přes tuto dobrou vyhlídku na rok 2024 akcie TSMC nerostou výrazně rychle. Tyto akcie mají obrovskou váhu v tajwanském akciovém indexu, kde zabírají přes 28 %. Problém u nich je však někde jinde. I přes zájem zahraničního kapitálu, je největším akcionářem TSMC státní investorský fond, který drží přes 1,6 miliardy akcií. Což by mohlo být v případě konfliktu velký problém.

Výsledky ASML ukazují, že trend umělé inteligence bude dlouhodobý

U výsledků Microsoftu nebo Applu jsme již nezaznamenali velké reakce na nástup umělé inteligence. Investoři si zvykli, že velké technologické firmy o ní mluví pořád. Otázkou ale je, jaké bude její reálné využití. Jistě se nějaké najde, ale zda to spustí tak velký poprask jako ChatGPT není vůbec jisté. Marketingové využití umělé inteligence tedy může klesat.

Co však nebude klesat, je využití umělé inteligence na ne tak sexy věci, jako je ChatGPT, ale na zpracování velkého objemu dat. Umělá inteligence zvýší požadavky na upgrade datových center. Tato datová centra budou potřebovat nový hardware, tedy čipy. Abychom mohli mít čipy, budeme potřebovat stroje, které je vyrobí. Právě tyto stroje umí navrhovat evropská firma ASML.

Společnosti ASML za rok 2023 vzrostl čistý zisk o 40 %. Toto výborné číslo ukázalo, že poptávka po strojích tu je. Za celý rok 2023 společnost dosáhla zisku 7,8 miliard euro oproti 5,6 miliardám v roce 2022. Co se týče tržeb, tak v roce 2023 dosáhly 27,6 miliard oproti 21,1 v předchozím roce.

Výsledkem bylo to, že investory oceněný titul vzrostl o 7 % na mateřské burze v Amsterodamu. ASML je tak největší evropskou technologickou firmou. Co by však mělo mírnit investorské nadšení, byla tisková konference, kde zaznělo, že obnova poptávky nastala, ale ještě není jisté, jakou formu bude mít a jak silná nakonec poptávka bude. V případě jiných firem by takto nejasná představa automaticky znamenala silnou penalizaci, ale umělá inteligence má výjimku. Je to opravdu velmi zvláštní výsledková sezona.

Polovodiče k úspěchu nestačí

Všeobecný hlad po polovodičích nestačí. O tom se mohli přesvědčit akcionáři Texas Instruments. Tato akcie bezprostředně po oznámení relativně dobrých výsledků, ztratila přes 4 %. V porovnání s rokem 2023 sice tržby meziročně klesly o 13 %, ale to již bylo v ceně započítáno. Naopak tržby i zisk na akcii překonal odhady analytiků. Co způsobilo negativní reakci trhu?

Byl to výhled do budoucnosti. Pro rok 2024 vedení firmy počítá se čtvrtletním ziskem na úrovni mezi 0,96 – 1,16 dolarů. Za poslední čtvrtletí byl zisk na jednu akcií 1,49 dolarů. Čipy od Texas Instruments se používají napříč technickými obory. Pokles zájmu o jejich výrobky je známkou zpomalující ekonomiky tohoto odvětví. Neměli bychom automaticky propadat optimismu, že umělá inteligence zachrání všechny technické obory a firmy zabývající se výrobou polovodičů. Dělat obecné závěry ohledně investic do polovodičů vás může stát hodně peněz.

Prozkoumejte akcie na platformě XTB

Čokoláda na těžké časy

Zajímavou sondou do světové ekonomiky jsou výsledky čokoládovny Lindt & Sprungli. Výrobce luxusní čokolády, zaznamenal nárůst tržeb za rok 2023 z 4,97 miliard švýcarský franků na 5,20 miliard. Růst tržeb byl rozložen po celém světě, což ukazuje solidní byznys model.

Hlavní problém pro Lindt byl nárůst ceny kakaa, které za rok vzrostlo o 63 % a cukru 9,5 % za rok. I přes vyšší ceny si lidé sladké potěšení nedokázali odepřít. Vedení firmy počítá v roce 2024 s organickým růstem 6 až 8 %. Provozní marže v závislosti na vývoji ceny komodit by se měla pohybovat mezi 20 až 40 %.

Proč se zajímat o akcie čokoládovny dnes? Lindt je defenzivní akcií par excelence. V případě korekce trhů se tyto akcie mohou stát bezpečným přístavem a nebo možností dokoupení. Dříve tuto roli měly především tabákové firmy, ale vzhledem k litému boji proti kouření a boji za zdanění elektronických cigaret, mají klasické tabákové firmy nejisté vyhlídky.

V horizontu deseti let se tyto problémy mohou týkat i Lindtu, protože po kouření se může náš celosvětový systém vydat na boj proti obezitě. Akcie Lindt po zveřejnění vyrostly o 6 %. To jen ukazuje, že o kvalitní defenzivní hodnoty je zájem.

Akcie Netflix opět na výslunní

Dalším titulem, který bude na leden 2024 vzpomínat v dobrém, je Netflix. Poslední čtvrtletí roku 2024 bylo druhé nejlepší v historií firmy co do počtu nových předplatitelů. Netflix jich získal přes 13,1 milionů. Za celý rok 2023 Netflix přidal 29,5 milionů předplatitelů. Tento výsledek by znovu mohl zopakovat i v roce 2024. Po zveřejnění výsledků akcie Netflix přidala 12 %, což odpovídá 22 miliardám dolarů tržní kapitalizace.

Dobré výsledky Netflixu jsou hlavně zásluhou konkurenčního boje s Disney, Paramountem a Warnery. Netflix se snaží svým divákům nabízet nejenom seriály a pořady, které mají ideově vychovávat diváka. Samozřejmě to není všechno. Vedení Netflixu pracuje hned na několika fortnách: zamezení sdílení předplatného, zvednutí cen a úspěch kanálu s reklamy.

Zde se dostávám k tomu, proč by akcie Netflixu neměla unikat vaší pozornosti. Jelikož měsíční předplatné vychází asi okolo jedné večeře v lepší restauraci, i když přijde krize, lidé si raději odpustí tu večeří, než aby přišli o měsíc zábavy, která jím umožní zapomenout na svízelnou ekonomickou situaci. Akcie Netflixu zůstane i na dalších deset let velmi zajímavou investicí, hlavně když budujete dlouhodobé portfolio.

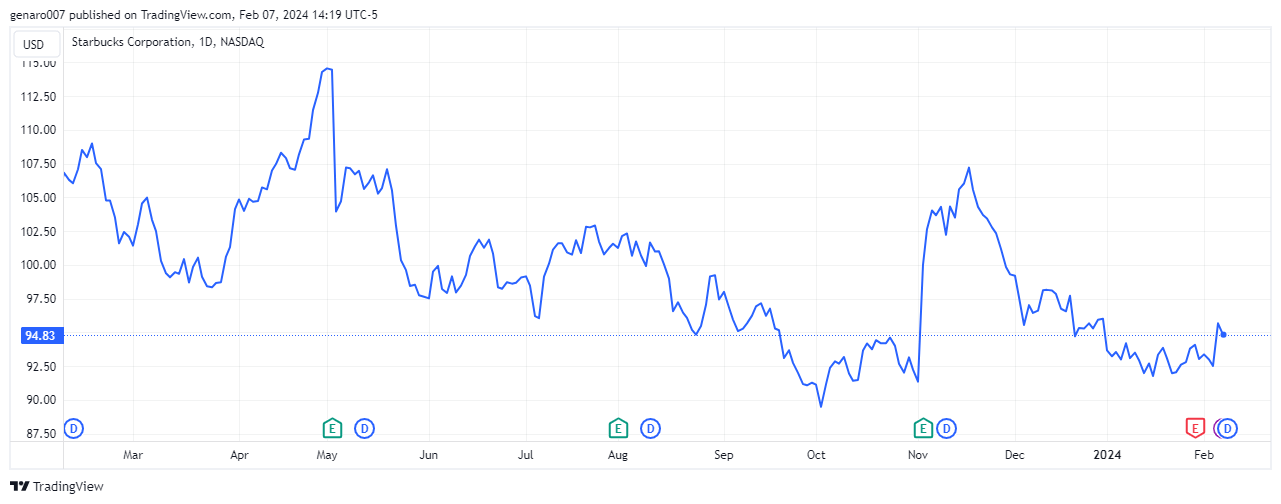

Byly výsledky Starbucksu dobré nebo špatné?

Náš přehled výsledků uzavřeme firmou Starbucks. Na této akcií bylo zřejmé, že trhy vlastně neví, co si s výsledky počíst. Prvně se podíváme na fundamenty. Ty nedopadly nejhůře. V posledním kvartálu tržby dosáhly 9,4 miliard dolarů oproti 8,7 miliard dolaru za stejné období před rokem. Taktéž čistý zisk vzrostl z 855 milionů dolarů na 1,02 miliardy dolarů. Firmě se tedy dařilo.

Avšak vedení firmy na tiskové konferenci načrtlo katastrofické scénáře. Celková ekonomická situace se zhoršuje. Na firmu dopadají geopolitické konflikty na Ukrajině a v Izraeli. To je hodně zvláštní, protože obě tyto země nejsou určitě v TOP 10 zemí, kde má Starbucks má prodejny. Cena kávy strmě roste atd. Kdybychom neviděli dobré výsledky z předchozího roku, zdálo by se, že firmu čeká jedno z nejtěžších období.

Tomu odpovídala i reakce ceny akcií Starbucks. Na začátku trh vzal jen potaz čísla za rok 2023. Takže akcie silně rostly. Následně si investoři uvědomili, že výhled je víc než negativní. Je tedy velmi těžké interpretovat, co vlastně Starbucks čeká. Což potvrdilo, že výsledková sezona je nejednoznačná.

Osobně si myslím, že si vedení negativním výhledem tvoří alibi a vědomě snižuje výhled, který následně překoná. Spotřebitelé si dnes neumí odpustit drobné radosti, jako je káva u Starbucksu, takže i ekonomická recese tuto firmu moc nepoznamená.

Sektorová změna nebo budou technologie znovu vítězit?

Náš přehled jen ukazuje, že situace na trhu je nepřehledná. Výsledková sezona problém nerozsekla. Vyplatí se samozřejmě dělat stock picking, ale ten musí být prováděn velmi zkušeně. Nemusí nutně platit, že to, co fungovalo do teď bude fungovat i nadále.

Pokud se podíváme na vývoj akciového trhu z pohledu sektorů, zjistíme, že pořád nejvíc rostoucí je sektor technologií. I když se růst v tomto sektoru komplikuje a i v tomto sektoru musí být investor vybíravý. Velmi dobře si vedl v lednu i sektor komunikačních služeb, který se dá považovat za defenzivní. Stejně tak cyklický spotřebitelský sektor si nevede špatně. Osobně si myslím, že po další výsledkové sezoně v dubnu se sektorová rotace zrychlí. A proto bychom neměli ztrácet ze zřetele defenzivní hodnoty.

Francouzský investor Charles Gave rád opakuje, že movití investoři nepřemýšlí, jak na burze vydělat, ale kladou si otázku jak na burze co nejméně ztratit. A to je myslím dobrá otázka pro rok 2024.

Prozkoumejte ETF na platformě XTB