Akciové trhy mají za sebou velmi zvláštní týden. Strach z vysoké inflace vystřídaly obavy z politické nejistoty jak v USA, tak hlavně v Francii. To se děje téměř vždycky, když se trh zaměřuje pouze na jedno téma. Náhle se objeví jiné, která má šanci dění na trhu úplně přetočit. Tímto novým tématem je právě politická situace, ale pojďme si věci probrat pěkně od začátku. Tradičně začneme makroekonomickými údaji.

Jádrová inflace živí naději na měkké přistání

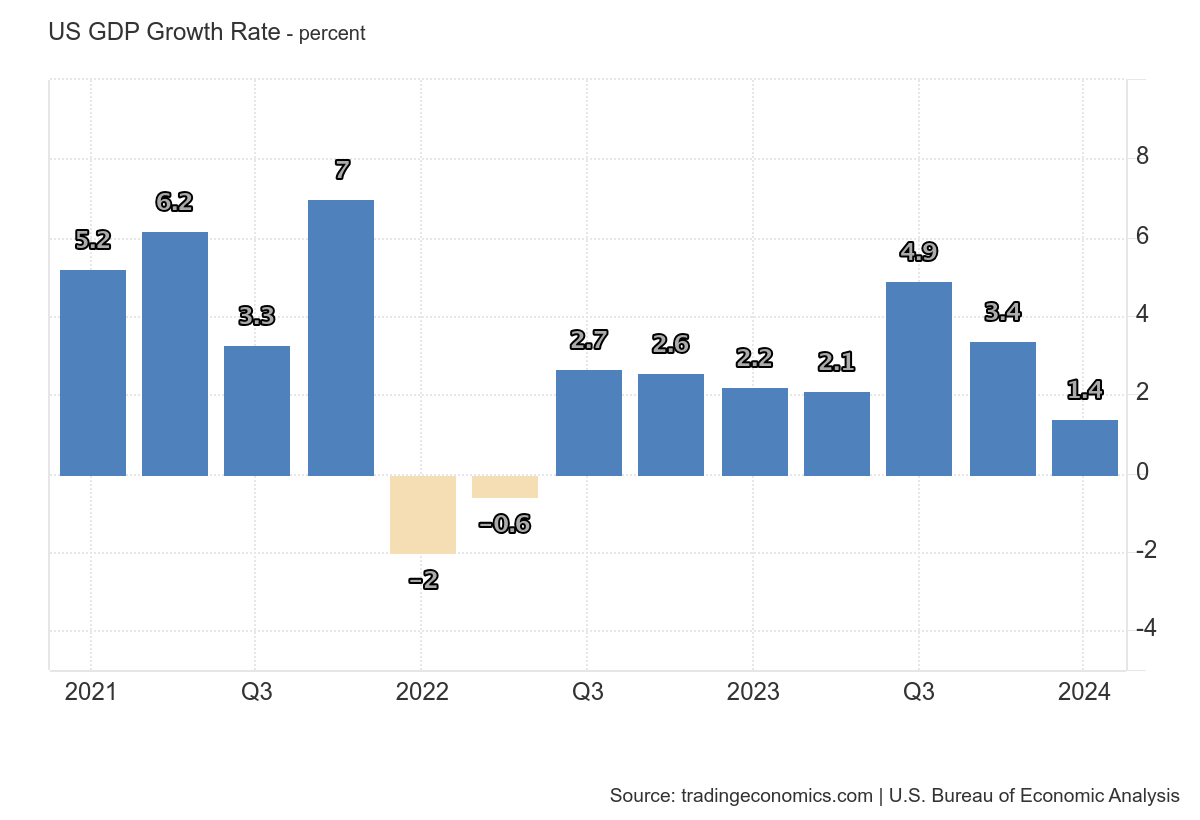

Prvním důležitým makroekonomickým údajem bylo konečné číslo amerického HDP za první čtvrtletí. Tamní autority nakonec přidaly po revizi jednu desetinku. HDP tak meziročně vyrostl o 1,4 %. Tento údaj se hodil do krámu všem. Jsme už daleko silnému růstu druhé poloviny roku 2023 a zároveň americká ekonomika zůstává natolik solidní, že investoři prozatím nemusejí mít strach, že by do USA přišla recese.

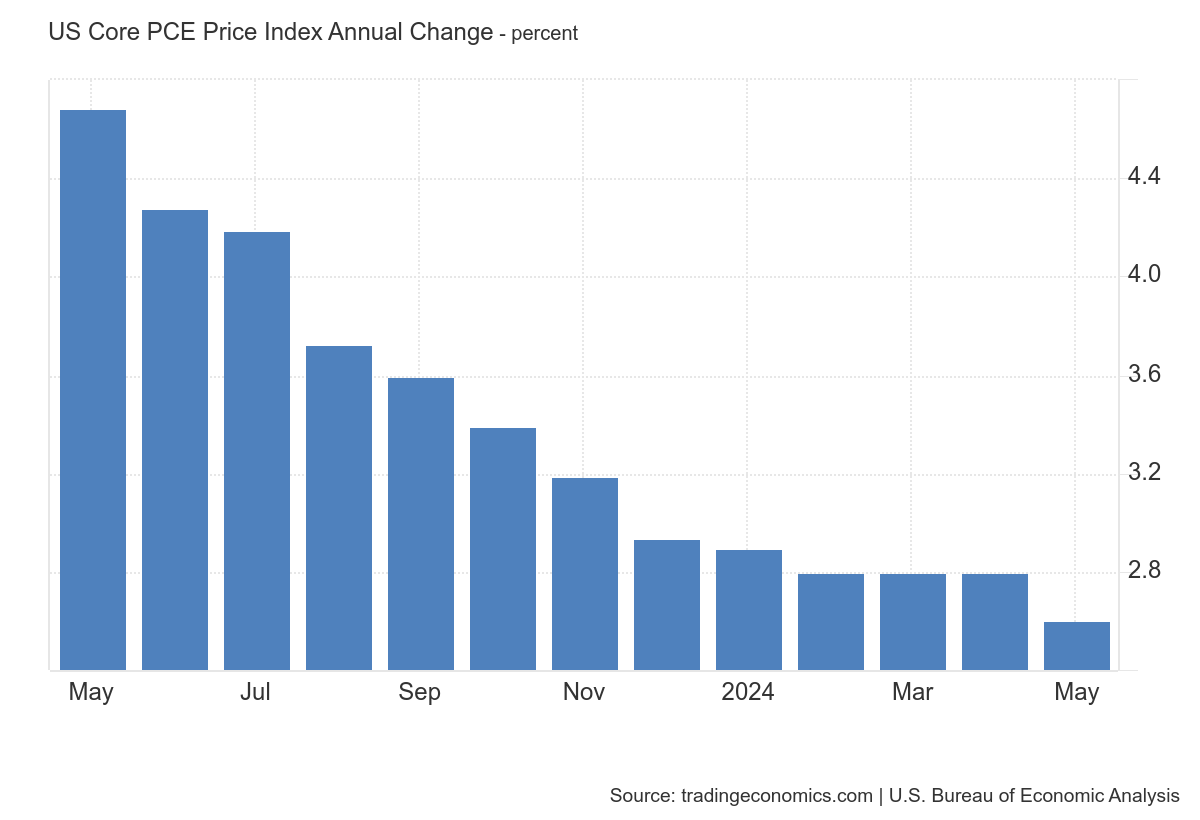

Ještě lepší byla čísla jádrové PCE inflace. Meziměsíční růst byl pouze 0,1 %, což představuje nejlepší výsledek od listopadu. V meziročním vyjádření PCE inflace v květnu zpomalila z dubnových 2,8 % na 2,6 %.

Nepříjemné překvapení v podobě akcelerace inflace tak bylo zažehnáno. Na druhou stranu je inflační cíl ještě daleko. Pokud by tempo poklesu zůstalo meziročně stejné, dostali bychom se k inflačnímu cíli nejdříve za tři až čtyři měsíce.

V uplynulém týdnu vystoupilo velké množství amerických centrálních bankéřů. Jejich prohlášení lze shrnout následovně: Nic pořádně nevíme, potřebujeme více makroekonomických dat. Jestli se naladění bankéřů nezmění, jeví se mi jako nejpravděpodobnější, že k prvnímu snížení sazeb dojde v prosinci.

Svět plný politických nejistot

Investoři, ujištění dobrými makroekonomickými daty, zaměřili svou pozornost na politickou situaci. První velkou událostí byla debata mezi Donaldem Trumpem a Joem Bidenem. Současný americký prezident svým vystoupením jen potvrdil, že největší překážkou pro získání druhého mandátu jsou jeho kognitivní schopnosti. Po patnácti minutách byl u konce sil. Takto slabý výkon znovu vyvolal otázku, kdo vlastně USA řídí, když má současný prezident problém udržet delší dobu pozornost.

Podle průzkumů získal Donald Trump v debatě na svou stranu více voličů. Pokud se demokraté opravdu rozhodnou nominovat Bidena, je o výsledku voleb rozhodnuto. A to se trhům líbí. V první řadě nejde ani o to, kdo vyhraje. Navíc v tomto duelu nehrozí žádná velká neznámá, oba aktéři už nejvyšší funkci vykonávali. Trhům jde nejvíc o stabilitu a čitelnost situace.

A pokud bude již nyní jasné, že vyhraje Trump, tím lépe pro trhy. Paradoxně nejhorší možnou variantou by pro ně byl nový demokratický kandidát, který by celou, nyní jasnou, situaci zkomplikoval.

Neodvratný výprodej na pařížské burze?

Daleko horší situace je ve Francii. Pařížská burza během celého týdne klesala. Těžko si představit situaci, která by francouzské akciové trhy poslala do silného růstu. Asi nejvíc by se jim líbilo, kdyby vyhrála strana vládnoucího prezidenta, jenže tuto možnost nepotvrdil ani jeden předvolební výzkum. Vypadá to na její debakl.

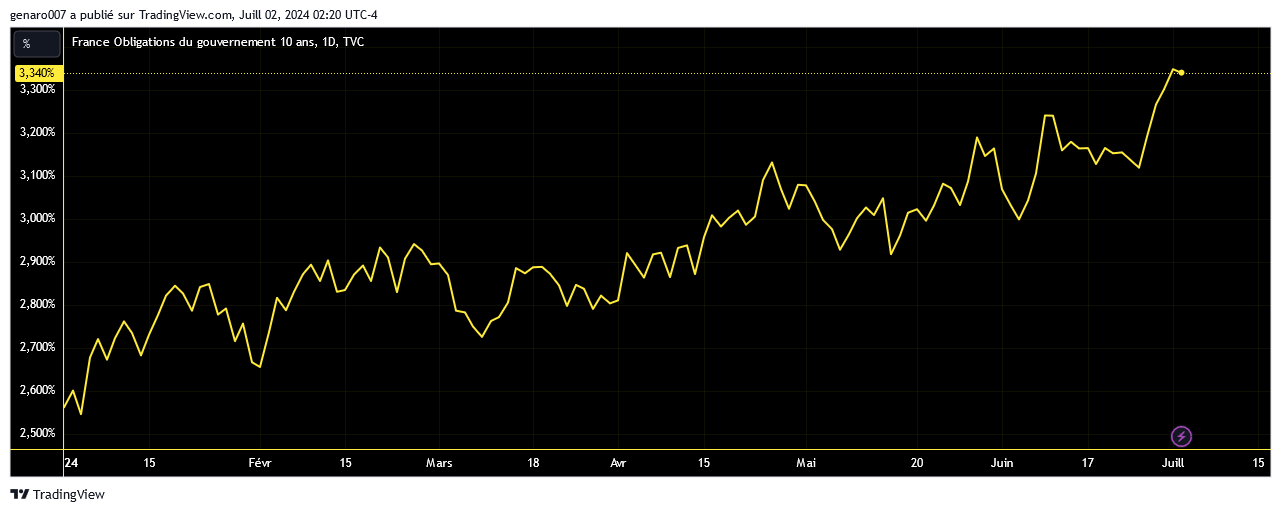

Emmanuel Macron podpořil ve druhém kole blok levicových stran, znamená to, že se Francie blíží nevyhnutelné apokalypse na burze a hlavně na dluhopisovém trhu. Levicový program je založený pouze na dalším zadlužování.

V případě silného propadu pařížské burzy se investoři budou nejvíce zbavovat bankovních titulů. Pokles cen akcií francouzských bank se může velmi lehce přenést i do zbytku Evropy. Francouzský bankovní sektor je totiž silnější než německý. Mnoho evropských bank má ve svých bilancích francouzské dluhopisy, které budou při růstu výnosů velmi rychle ztrácet na ceně.

Objevují se spekulace, že se Francie může stát novým Řeckem. V každém případě nebude její situace ani po volbách nijak růžová. Vysoký schodek veřejných financí totiž bude i v letošním roce obrovský.

Hned několik problémů velkých firem

Od politiky se vraťme k novinkám ze světa podniků a firem. Právě ty tvoří základní ekonomickou strukturu, která je alfou i omegou burzovního trhu. Lámat chleba se vždy bude, až když dojde na hospodaření firem.

I v tomto aspektu je situace špatně čitelná. Máme tu sektor umělé inteligence, který prožívá boom. Není výjimkou, že tyto firmy mají za sebou růst o 50 % od začátku roku. Když se tedy díváme pouze na tento sektor, můžeme mít lehce pocit, že vše je v pořádku. To je však velmi omezený a matoucí pohled. Je tu hned spousta zavedených a klasických společností, které mají problémy.

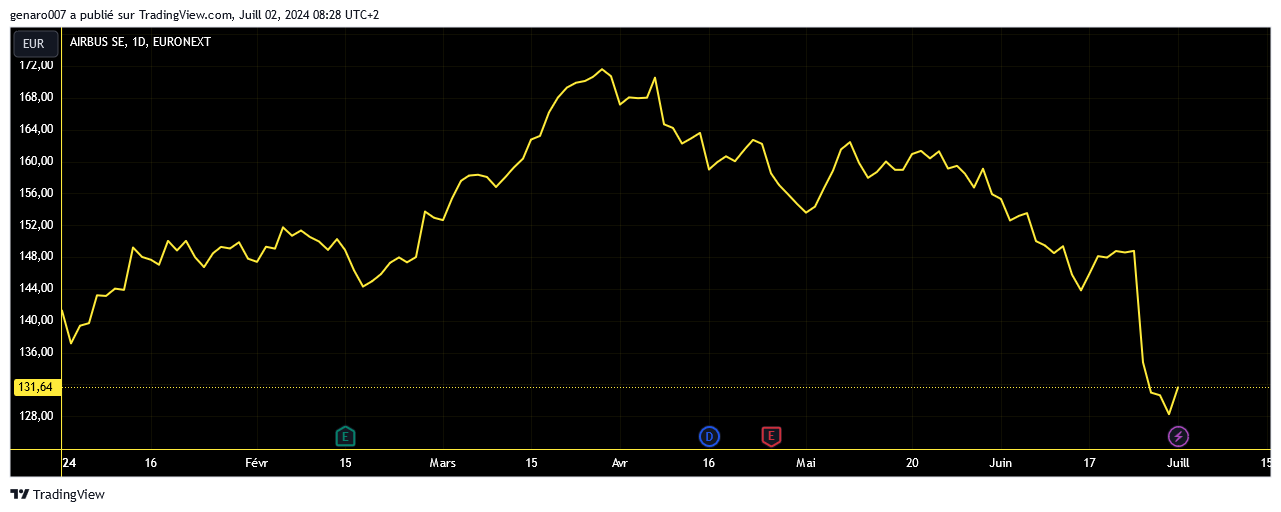

Airbus nestihne dodat 30 letadel včas

První, na kterou se podíváme, je Airbus. Společnost vydala minulý týden profit warning, její akcie odepsaly přes 13,66 %. Důvodem propadu bylo, že firma namísto 800 letadel stihne letos dodat pouze 770. Vzhledem k tomu, že jedno letadlo stojí minimálně přes 100 milionů eur, způsobí podle analytiků nedodání 30 kusů dvacetiprocentní pokles zisku. Stojí za tím problémy v dodavatelském řetězci, není to tedy přímo chyba Airbusu. Letadla se platí až po dodání, takže společnost musela oznámit tento profit warnig.

Prodejní tlak ještě zesílila celková situace ve Francii. A to je důvod, proč Airbus sledovat. Jediným jeho konkurentem je Boeing, kterým však zmítají problémy ohledně bezpečnosti jeho letadel. Airbus by tak měl svůj podíl na trhu dlouhodobě zvyšovat. Jeho akcie během týdne prakticky odmazala celý svůj zisk od začátku roku. Burza dokáže být velmi krutá. Pro dlouhodobé investory se však nabízí možnost zajímavého nákupu této kvalitní akcie.

Tvrdý pád Nike

Ještě hůře však dopadly akcie společnosti Nike po zveřejnění výsledků hospodaření za první letošní čtvrtletí. Během jednoho dne firmu postihly výprodeje na úrovni 20 %. To je velký propad, zvlášť u značky, která má globální renomé. Jednalo se o nejhorší den v celé její historii. Nike ze své burzovní kapitalizace smazala přes 28,41 miliardy dolarů.

Samotné její výsledky přitom nebyly zase tak špatné. Tržby dosáhly 12,6 miliardy dolarů oproti očekávaným 12,89 miliardy. Zisk na jednu akcii dokonce překonal odhad analytiků (84 centů) a dosáhl 1,01 dolaru. Příčina poklesu tkvěla jinde.

Zaprvé to bylo přiznání, že Nike ztrácí důležitou část trhu. Nedaří se jí oproti konkurenci v podobě značek On a Hoka. Společnost tak byla nucena snížit výhled tržeb na příští rok: očekává celkový pokles o 1 %. To je hodně, protože Nike roste silně organicky. Analytici očekávali, že i přes problémy s konkurencí vykáže aspoň 1% růst.

Zadruhé společnost má problémy s rychlou reakcí na změny nálad u spotřebitelů. Současné globální nastavení společnosti NIKE způsobuje, že je ohromě velká časová prodleva mezi návrhem dané obuvi, její výrobou a distribucí.

Vedení společnosti pokles samozřejmě vysvětluje změnou návyků spotřebitelů. Jinak řečeno, lidé se snaží ušetřit. Raději hledají neznačkové boty nebo čekají na slevy. To je další známkou toho, že restriktivní měnová politika amerického Fedu si pomalu, ale jistě vybírá svou daň.

Pokles akcie Nike s sebou stáhl i britský řetězec sportovního zboží JD Sports, který odepsal 5,4 %. Společnost Nike oznámila, že pro zlepšení hospodaření provede škrty v nákladech v celkové výši 2 miliard dolarů. Této úspory chce dosáhnout především snížením počtu produktových řad. První obětí bude značka Air Force 1.

Světové indexy: Slabý japonský jen zvyšuje napětí v Asii

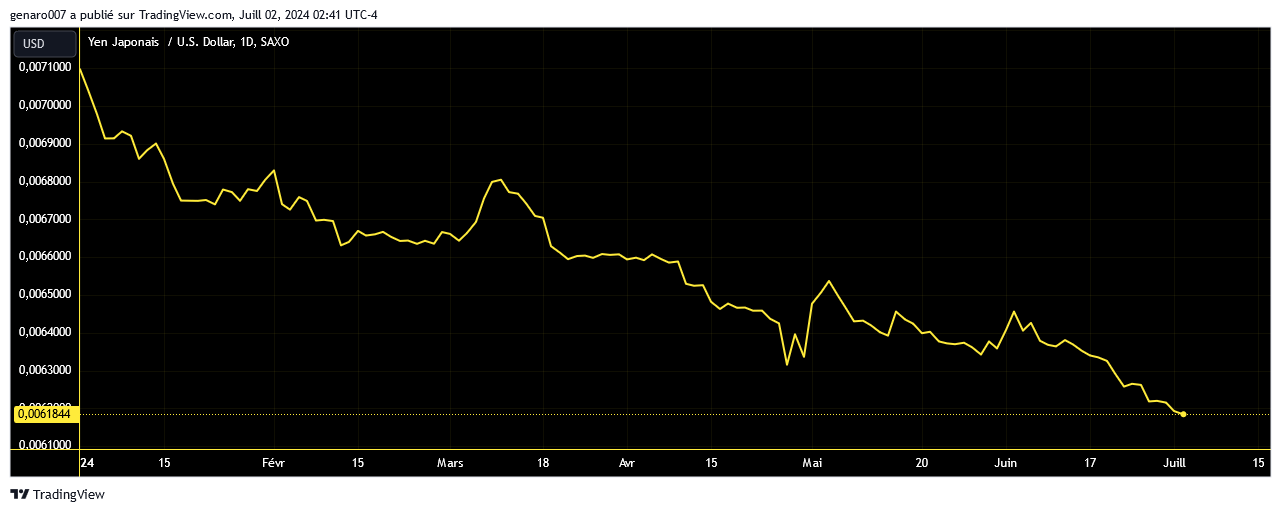

Japonský jen se vůči americkému dolaru znovu propadl na svá historická minima. Příčin je hned několik. Měnová politika japonské centrální banky zůstává po jednom zvýšení sazeb silně rozvolněná. Nic nenasvědčuje tomu, že chce ve zvedání pokračovat. Velmi slabý jen vytváří na banku tlak, aby své stanovisko přehodnotila. Možnost utažení měnové politiky samozřejmě budí zájem spekulantů. Situace okolo japonského jenu nám jen připomíná jak důležité je dnes měnové riziko.

Slabá japonská měna má však také dopad na ekonomickou situaci v Asii. Japonská ekonomika je silně exportní. Slabý jen tak výrazně nahrává tamním firmám. To jsme mohli vidět na týdenním vývoji indexů. Japonský index Nikkei silně posiloval (2,24 %), zatímco čínské burzy z obavy z japonské konkurence oslabovaly. Burza v Šanghaji ztratila 1,03 % a hongkongský index Hang Seng dokonce 1,70 %.

Situace v Evropě byla ještě pesimističtější. Výhled na patovou situaci v zemi poslal francouzský index CAC 40 do ztráty 1,96 %. Londýnský FTSE oslabil o 0,89 %. Dařilo se pouze burze ve Frankfurtu, Dax přidal skromných 0,39 %.

Trhy v zámoří nenašly jasný směr. Technologický Nasdaq vzrostl o pouhých 0,17 %, zatímco oba další americké indexy, Dow Jones a S&P 500, ztratily shodně 0,08 %.

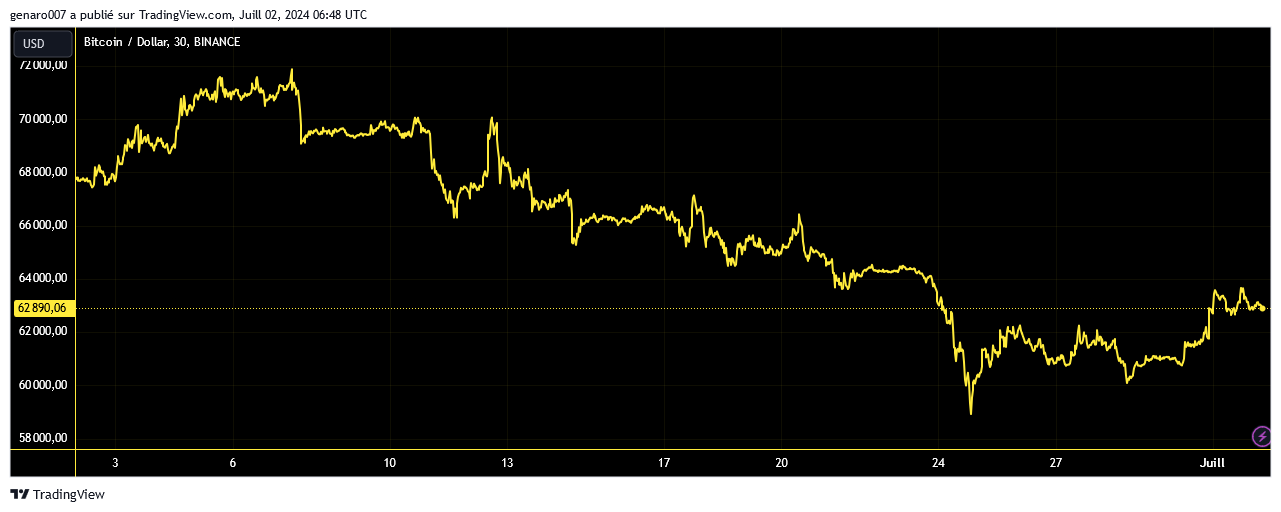

Bitcoin: Další nepřesvědčivý týden

V době psaní článku se nejznámější kryptoměna obchodovala na úrovni 61 428 dolarů, což představovalo negativní týdenní výkonnost 0,59 %. Cena bitcoinu neustále oscilovala v pásmu 60 000 až 62 000 dolarů. Jakmile se však přiblížila k druhé hranici, investoři začali bitcoin prodávat.

Nepomohla mu ani dobrá čísla PCE inflace, která živí naději na brzkou změnu v měnové politice amerického Fedu. Obecně se má za to, že snížení sazeb bude pro bitcoin silným růstovým signálem.

Zatím to tak nevypadá. Neschopnost prorazit 62 000 se vykládá jako jeho slabina, která by měla vést k jeho budoucímu poklesu. Uvidíme. Bitcoin vždy dokáže investory překvapit svou nevypočitatelností. Což se pak na začátku týdne i stalo.

Závěr: Čeká nás nová dluhopisová krize?

Hlavním tématem nadcházejícího týdne bude situace ve Francii. Ať už volby vyhraje kdokoliv, bude jen otázka času, kdy se znovu vynoří otázka státního dluhu. Najít recept na oddlužení bude velmi těžké. Evropská unie jen stěží může své druhé největší ekonomice a zemi s nejsilnější armádou eurozóny nařídit tak drastické škrty, jako to bylo v případě Řecka.

Státní dluh je časovaná bomba, která jednoho dne vybuchne. Velkým tématem bude i pro příštího prezidenta USA. Všechno toto dění nám bohužel připomíná nemilou pravdu, že státní dluh není nic jiného než odložené daně.

Prozkoumejte zlaté ETF na platformě XTB