Výprodej amerických akcií šíří mezi obchodníky s volatilitou paniku v takovém rozsahu, jaký jsme od březnové krize regionálních bank nezažili. Podle „zvrácené“ logiky Wall Street to zvyšuje naději, že akciová krize je na svém konci.

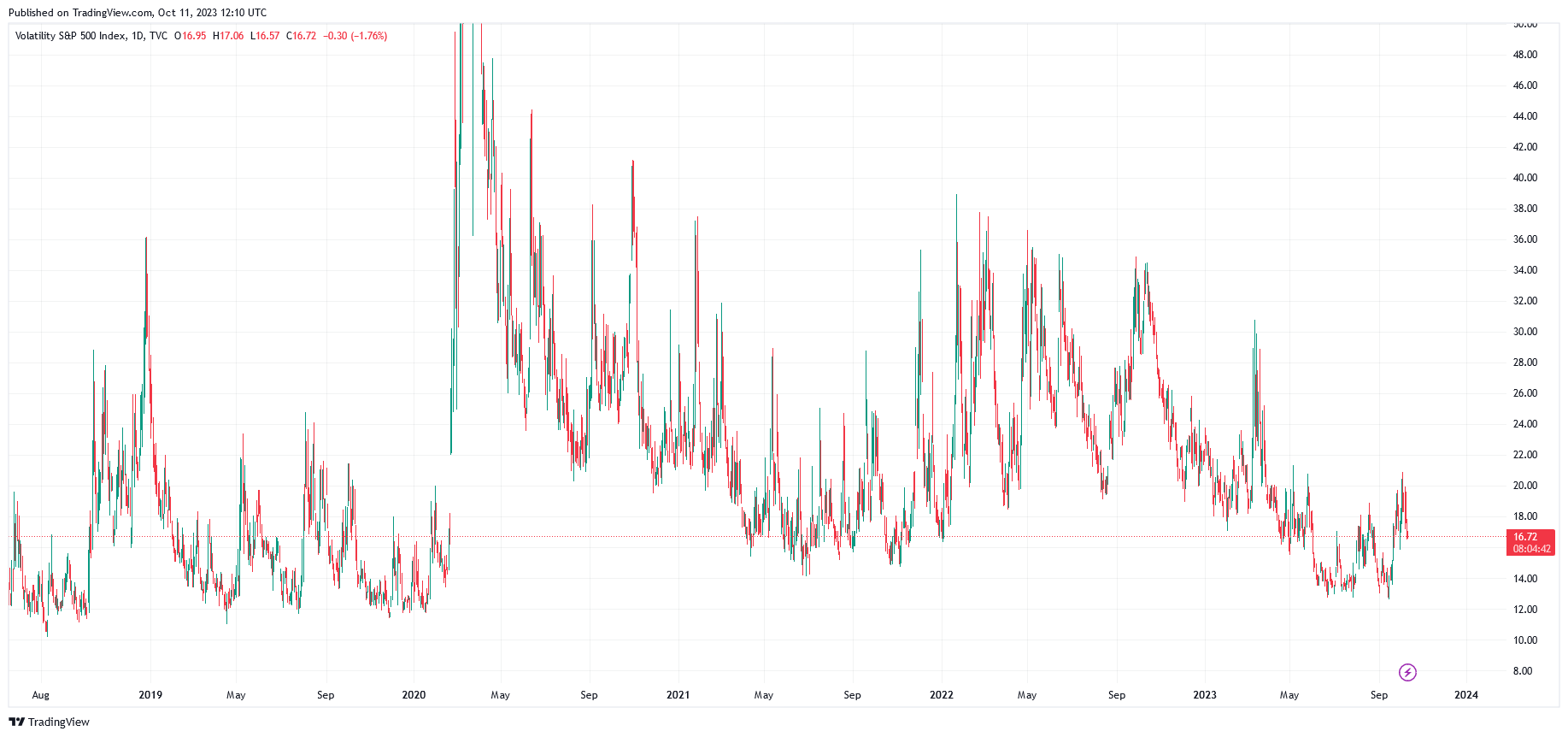

Ukazatel implikovaných cenových výkyvů

Zatímco ztráty akcií v úterý nabíraly na tempu kvůli stále rostoucím výnosům státních dluhopisů, profesionálové v oblasti derivátů počítali s většími turbulencemi tady a teď než v budoucnu.

Index volatility CBOE, ukazatel implikovaných cenových výkyvů indexu S&P 500, známý jako VIX, vzrostl o 2,2 bodu na 19,80 bod. Poprvé od otřesů v americkém úvěrovém sektoru na začátku letošního roku tak spotová cena přesáhla cenu tříměsíčních futures.

Toto nastavení, známé jako inverzní křivka VIX, se v uplynulém roce vyskytlo dvakrát a oba případy předznamenaly dno trhu.

Výnosy státních dluhopisů jsou skutečně to jediné, na čem záleží, ale inverze termínové struktury VIX je známkou toho, že stres je plně zaceněn. Chtěl bych vidět inverzi termínu VIX, než si budu jistý, že tento záchvat výprodejů skončil.

– Chris Murphy, spoluvedoucí derivátové strategie ve společnosti Susquehanna International Group, zdroj: finance.yahoo.com

Role úrokových sazeb

Index S&P 500 se nedávno propadl na čtyřměsíční minimum. Stalo se tak kvůli aktuálním údajům o zaměstnanosti, které podpořily růst výnosů státních dluhopisů. Přispěly k tomu obavy, že Federální rezervní systém bude držet úrokové sazby na vyšší úrovni delší dobu.

„Momentum poklesu se stupňuje a technické úrovně se vybíjejí. Nikdo neví, zda vyšší výnosy něco zlomí,“ řekl Michael Purves, zakladatel společnosti Tallbacken Capital Advisors. „Ale zdá se, že šance, že se něco zlomí, se tímto pohybem sazeb jen zvyšují.“

Index VIX rostl tři seance v řadě. Jen krátce překonal široce sledovanou úroveň 20 a uzavřel na šestiměsíčním maximu. Ukazatel volatility se také vyšplhal nad své tříměsíční futures. Tím se odchýlil od běžných časů, kdy jsou investoři ochotni připlatit si za kontrakty ve vzdálenějším časovém horizontu.

Jistě, prémie indexu VIX oproti futures na úrovni 0,2 bodu bledne ve srovnání s tím, jaká byla během březnového výprodeje. A taky ve srovnání s výprodejem, který skončil v říjnu loňského roku. V posledních dvou epizodách také došlo k inverzi trvající několik dní a týdnů.

Zhoršující se sentiment ohledně akcií

Přesto se tento vzorec přidal k rostoucímu seznamu protichůdných ukazatelů, že averze k riziku možná dosáhla bodu, který připravuje půdu pro oživení trhu. To se stalo před rokem, kdy akcie zaznamenaly silnou rally. Stalo se tak poté, co se všichni stavěli do pozice recese, a pak se nechaly nachytat, když ekonomika pokračovala v chodu.

Dobrým příkladem kapitulace jsou poradci pro obchodování s komoditami, kteří „surfují“ na dynamice cen aktiv prostřednictvím dlouhých a krátkých pozic na trhu futures. Ačkoli se tato skupina většinou řídí spíše signály z grafů než fundamentálními faktory, její odchod vypovídá o zhoršujícím se sentimentu ohledně akcií.

Za posledních pět seancí se CTA zbavily akcií v hodnotě více než 40 miliard USD, což je nejvíce přinejmenším od roku 2014. Ukazují to údaje, které shromáždil Scott Rubner ze společnosti Goldman Sachs Group Inc.

Může být ještě hůř, ale blížíme se k vrcholu strachu.

Dave Lutz, vedoucí oddělení ETF ve společnosti JonesTrading. Zdroj: finance.yahoo.com